broker25

Тольяттиазот и газеты

- 10 сентября 2015, 10:43

- |

Все покупается...

Вот есть такие «газеты»: Известия и Комсомольская Правда.

И есть такая фирма Тольяттиазот.

Ее собственники гнали аммиак за границу и продавали его на 40-50%

дешевле цен в наших экспортных портах (сам проверял!).

Судя по всему сами себе продавали, а потом от себя на рынке.

Заработали на этом сотни миллионов долларов.

Кинули государство.

Кинули всех акционеров, сделав консолидацию, обнулив стоимость их акций.

Но попробуй их тронь — сразу во всех газетах крик :

Рейдеры! Захват! Черный пиар!

Будто бы злые рейдеры заказали налоговую проверку и продавили уголовное дело на

честное предприятие.

(Которое даже квартальных отчетов несколько лет назад не публиковало,

чтобы не показывать баланс и низкие доходы.)

Кто же пишет про рейдеров, атакующих порядочного директора ?

Известия и Комсомольская Правда!

В этих «газетах» целый цикл статей в пользу жулика директора Тольяттиазота

против злых «рейдеров». Из известных там Радзиховский сочиняет.

Понятно, не забесплатно эти «газеты» адвокатствуют.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Теории заговора на рынке нефти

- 20 ноября 2014, 15:23

- |

( Читать дальше )

Heston, Lognormal, Lewis, SABR and CEV

- 15 августа 2014, 14:51

- |

Рассмотрим простой подход к выбору наилучшего метода.

Определение моделей

Для начала определим модели рынка.

a) Heston, Lognormal и Lewis.

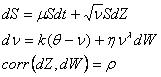

В общем виде модель выглядит так.

При λ = 0.5 получаем метод Хестона,

λ = 1 соответствует методу Lognormal,

λ = 1.5 соответствует методу Lewis’s 3/2.

Принимаем тренд равным нулю: μ = 0.

Неизвестные параметры:

θ — средняя долгосрочная волатильность;

η — vol of vol;

k > 0 - скорость сходимости текущей волатильности к средней;

ρ — коэффициент корреляции волатильности и БА;

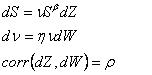

б) Модель SABR

( Читать дальше )

Что такое рыночная улыбка волатильности?

- 27 января 2014, 15:48

- |

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Как считать время до экспирации?

- 20 января 2014, 21:24

- |

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Выбор дельты для дельта-хеджа

- 26 декабря 2013, 15:34

- |

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

( Читать дальше )

Зависимость IV от БА

- 23 декабря 2013, 20:40

- |

Когда мы анализируем зависимость волатильности от БА, возникает соблазн сделать это в виде регрессии. В качестве зависимой переменной кажется логичным взять индекс волатильности или волатильность центрального страйка (IV(0)) в виде ряда чисел. Таким способом можно получить неточную зависимость и сделать неверные выводы. Я сейчас говорю не о расчетах Олега – возможно, он все сделал правильно – я говорю о своих ошибках в начале изучения этой темы.

Пусть, например, БА пошел вниз на один страйк, а улыбка не изменилась. Центральный страйк теперь другой, его волатильность выше. Разность текущей IV(0) и предыдущей положительна. Индекс волатильности в данной ситуации также вырастет. Можно сделать неправильный вывод, что волатильность растет при снижении БА. Но волатильность ни одного страйка не изменилась! Я решил проблему, фиксируя центральный и другие страйки на каждом шаге времени. При таком подходе можно четко увидеть рост или снижение волатильности конкретного страйка.

( Читать дальше )

Рисуем улыбку с помощью дельта-хеджа

- 19 декабря 2013, 13:16

- |

В последней статье «Улыбка недельных опционов» я вывел теоретическую улыбку на основании эмпирического распределения приращений индекса РТС. Является ли выведенная улыбка «справедливой»? Чтобы это проверить, нарисуем улыбку альтернативным способом — с помощью дельта-хеджа.

Также используем эмпирическое распределение пятидневных скачков базового актива. В качестве базового актива возьмем склеенный фьючерс на индекс РТС. Напомню, в прошлой статье базовым активом служил сам индекс. Здесь я использую дельта-хедж, хеджировать индекс нельзя, приходится использовать фьючерс. На результате, как будет видно далее, эта замена скажется не сильно.

( Читать дальше )

теги блога broker25

- HV

- IV

- KZOS

- NKNC

- акции

- акции США

- алготрейдинг

- бабочка

- Брокер

- бэктестинг

- бюджет

- волатильность

- вор

- ВТБ

- второй эшелон

- газ

- газеты

- Газпром

- дельта-хеджирование

- дефицит бюджета

- дивиденды

- железный кондор

- здоровье трейдера

- зигзаг

- Индексы

- Историческая волатильность

- Казаньоргсинтез

- Китай

- корреляция активов

- макро

- ММВБ

- мультипликаторы

- Навальный

- накопительная часть пенсии

- налоги

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НПФ

- обмен акций

- опцион волатильность

- опционные спреды

- Опционы

- офф-топ

- оффтоп

- оценка акций

- поводыри

- приватизация

- прогноз

- прогноз по акциям

- продажа опционов

- продажа путов

- расчет в рублях

- реструктуризация

- рецензия на книгу

- Роснефть

- российский рынок акций

- Рынок акций США

- Саудовская Аравия

- Сибур

- сила Сибири

- Сила Сибири-2

- система

- скачать

- смартлаб конкурс

- сравнительный анализ

- суд

- сырье

- тест

- тики

- толстые хвосты

- Тольяттиазот

- торговые роботы

- улыбка

- улыбка волатильности

- философия трейдинга

- финанализ

- ФНБ

- фундаментальный анализ

- фундаметальный анализ

- хеджирование

- экспорт газа

- эмиссия денег

- Яндекс