Fedotfedot

Кино в прямом эфире. Направленная торговля опционами

- 18 октября 2017, 15:51

- |

Решил поделиться трансляцией пары сделок в прямом эфире.

Мой интерес – найти коллег по направленной торговле опционами в Америке для обмена сигналами, информацией, нюансами. Пишите в личку, нужно общение!

Netflix

Итак, первое кино – NFLX, самое что ни на есть кино -).

Вчера компания отчиталась о предыдущем квартале – операционные результаты лучше ожиданий, финансовые – чуть хуже. Но они не столь важны для молодых растущих бизнесов, за которыми будущее.

В преддверии ER почти все аналитики дружно повысили таргеты, что видимо и привело к хорошему росту за последние пару недель.

Видимо этот же реализованный бурный рост и не позволил на хорошем в целом ER продолжить его сходу – многое уже было заложено в ожиданиях.

У NFLX идет активная рекламная кампания и хороший рост подписчиков во всех сегментах, плюс этом фоне заметно падение подписчиков у конкурентов из кабельного телевидения (что кстати и послужило одной из причин недавних падений у AT&T и Comcast). Т.е. потребители выбирают Netflix, несмотря на недавнее повышение цены абонплаты, что тоже на руку финансовым показателям. Плюс еще есть некоторые соображения, что рост скорее будет продолжен.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 17 )

Обратный пропорциональный спред - мощь и красота

- 27 июля 2017, 19:18

- |

Для спецов в опционах сегодня я могу поделиться опытом использования обратного пропорционального спреда. За последнее время это наиболее популярная конструкция в моей торговле (направленная торговля опционами), и расскажу почему.

Обратный пропорциональный спред активно применяется мной по следующим причинам: по наблюдениям даёт хороший прирост цены (обычно выше, чем участвующие в нём опционы на его страйки по отдельности), а также хорош для управления позицией.

Не буду рассказывать теорию, а поделюсь практикой.

Вообще я читал в западных источниках, что такая конструкция подходит, когда вы ожидаете например резкий рост на БА, но его вероятность — невысокая. Тогда типа покупай такую конструкцию за практически 0 – в случае роста цены на БА вы получаете хорошую прибыль, а если его не происходит – то цена опциона не меняется да и вы ничем не рисковали, в смысле не было ваших расходов. Например, это подходит для биотеха, если ждете прорыва у какой-то компании, выдачи разрешения FDA и т.п.

( Читать дальше )

Прибыльность разных страйков

- 19 июля 2017, 13:11

- |

Хотел посоветоваться с экспертами – кто как подбирает страйки при направленной торговле опционами.

Итак, я понимаю куда двинется акция, и примерно насколько. Точное время начала и завершения движения угадать сложно, поэтому я беру опционы с запасом срока (скажем 3-9 месячные). Т.е. это не краткосрочные опционы (угадывание результатов ER и т.п.), а именно на 3-9 месяцев. Торгую в Америке, андерлаинги — акции компаний.

Вопрос, какой выбрать страйк, чтобы обеспечить максимальный профит от вложений?

Ведь это далеко необязательно что надо покупать опцион именно того страйка, куда ты предполагаешь придет цена БА.

Так вот, какие вы используете алгоритмы/расчеты или оценки для выбора самого выгодного страйка?

Расскажу о своем опыте. Мой практический опыт на разных акциях говорит, что при движении в ожидаемом направлении максимально вырастает цена опционов, чей страйк удален примерно на 10% от текущей цены БА. Это действует в случае, если цена БА прошла только 5%, и все 10%, и даже 15%. Понятно, что при бОльших движениях цены уже имеет перекладываться в более дальние страйки. Причем что интересно, несмотря на то, что отношение цены опциона к его дельте тем лучше, чем дальше страйк вне денег, в реальности далекие опционы при движении цены БА в пределах 20% не вырастают так грандиозно (за счет других греков), и простой выбор по коэффициенту цена разделить на дельту – не дает лучшего результата.

( Читать дальше )

Практика направленной торговли опционами на акции. Мифы и сливы

- 26 мая 2017, 18:15

- |

Спасибо всем моим читателям, поддерживающим и критикующим!

Надеюсь что я принес пользу сообществу трейдеров, рассказав про практику работы с опционами.

Мой вклад можно посмотреть здесь: №1, №2, №3, №4, и пример.

Подведу итог: всего 1 пост с попыткой конструктивной критики.

Много несогласных, но всё несогласие сводится к заявлениям типа «ты сольешься потому что я считаю что это ерунда, потому что я думаю что все до тебя тоже сливались».

За исключением того единственного поста, ни одного факта, расчетов, хотя бы логически обоснованных доводов об убыточности описанной методики торговли.

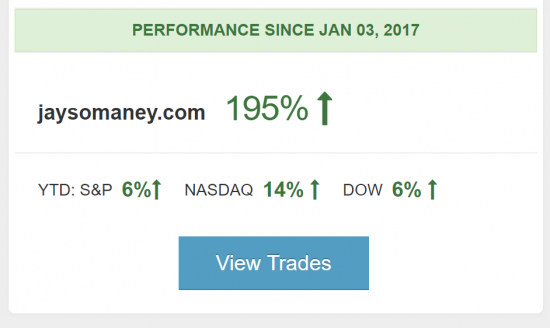

А примеры, факты и расчеты это вот, например, посторонний публичный трейдер:

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 4. Выход, и всё остальное

- 25 мая 2017, 16:07

- |

Мы подошли к завершающей части моего описания опционов. Если вы только наткнулись на мои статьи по опционам, то я бы просил вас изучить их в логической последовательности (№1, №2, №3, и пример), а уже потом читать ниже.

О плечах и запасе денег

По сути опцион по отношению к цене акции – уже плечо. Ведь вы покупаете не всё «тело» акции, а только её колебания. Если мы говорим, что в среднем цена опциона около 10% от цены БА, то можно условно сказать имеем 10-е плечо значит. Т.е. мы покупаем как бы акцию за 10%, и не платим за первые 90% «тела» акции, а работаем только на колебаниях от этой ватерлинии.

Я не сильно разбираюсь в маржинальных требованиях и ГО всяких, т.к. мне очевидно, что с опционами нельзя заигрываться, в смысле что при самом плохом раскладе при накупленных опционах вы потеряете 100% опционного портфеля, а значит заемные средства тут надо использовать аккуратно. Ну конечно 100% вы никогда не потеряете при моем подходе, это я загнул. Максимум – около 40-50% как мне кажется, потому как при достижении этих цифр уже должно быть ясно что твоя идея не работает и высиживать тут нечего. Это типа максимально допустимая просадка, если по всем позициям окажется полная засада.

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 3. Управление позицией

- 24 мая 2017, 18:49

- |

Это третья часть моего описания направленной торговли опционами, посвященная управлению позицией, и рекомендуемая к прочтению после предыдущей части, а также первой части.

Лучшее управление позицией – это заключать только прибыльные сделки, и не делать убыточных. Я серьезно. И так и пытаюсь действовать.

В смысле при закрытии позиции (отдельной леги или всей комбинации) я стараюсь, чтобы каждая сделка была в плюс. Согласитесь, что тогда и в целом у меня будет прибыльная торговля, если каждая сделка будет в плюс! :-)

Но это все же не управление позицией, а закрытие сделок. Вопрос в том, как подвести все наши опционы к прибыли.

Управление позицией – это то, чего не бывает c акциями. Что ты будешь делать, если ты купил акцию и играешь на её повышение, а цена упала? Закрывать или усредняться, больше ничего. Если усредняться, так это по сути не управление позицией, а открытие новой сделки по тому же тикеру, с новой ценой. Ведь на риски и профит по ранее открытой позиции ты никак не повлиял, вместо этого ты открыл новую сделку по тому же тикеру. И еще непонятно, хорошо это или плохо. А важно, что это действие потребовало добавления капитала, т.е. начиная с определенного момента падения и оно станет недоступным, с точки зрения риск-менеджмента. Итого ты фактически можешь только закрыть позицию – признать убыток, и ничего больше. Или тебе надо для работы с акциями делать что-то фьючем или опционами, в общем опять же приходим к опционам.

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 2. Вход

- 18 мая 2017, 12:58

- |

Развеяв мифы, перейдем к созиданию.

Точки входа

Итак, мы определились, что лучше меньше сделок – да лучше. И опционы к этому благоволят за счет хорошего хода в ценах. Опцион – это более широко гуляющая амплитуда от акции, по-простому говоря в контексте направленной торговли. Это более длинный маятник, когда акция делает 5% хода, опцион – сделает 10-15-20%.

Мой подход к направленной торговли опционами – поймать тренд и проехаться в нем. А как иначе? Как будто в акциях можно иначе заработать, что ли? Поэтому мне удивительно, когда входы в акции обосновывают торговыми идеями, а входы в опционы – какими-то расчетами волатильности, гамм, вег и всяких СКО (кроме математических, иначе говоря – арбитражных стратегий). Идея первична.

Еще опционы отличный подарок для инсайдеров тех, кто умеет работать на ER и прочих новостях. Получить быстро и много! Однако же у меня это получалось плохо, так что я выбрал работу на трендах.

( Читать дальше )

Практика направленной торговли опционами. 2,5 трейда

- 16 мая 2017, 16:17

- |

Я так понял по первой части, что в логику вникать мало кто хочет, но есть интерес посмотреть сделки и результаты. Поэтому этот топик – просто информация о трёх недавних трейдах. 2 уже закрыты, 3-й – идет сейчас и закрыт наполовину.

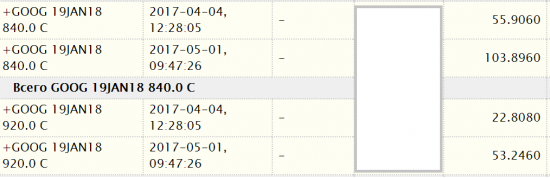

Google, Закрыт.

4 апреля открыт бычий колл спред, + 840 / — 920. Итого цена конструкции 33.1 USD за «акцию». Данная цена складывается так: купил за 55.9 страйк в 840 (первая строка в первой леге) и продал за 22.8 страйк в 920 (первая строка во второй леге)

1 мая закрыт данный колл спред. Цена продажи 50.65 USD. Данная цена складывается так: продал за 103.89 (вторая строка в первой леге) и купил за 53.24 (вторая строка во второй леге)

Есть проблемка, что в IB наглядно операции с комбинациями опционов можно посмотреть только за последние 7 дней, а после этого в отчетности они показываются только по отдельности, как будто каждая лега сама по себе была отдельной сделкой. Так что немного поясню. Первый столбец – это опцион (лега в случае использования конструкции), затем дата открытия/закрытия позиции, количество скромно скрыто, а последний столбец – это цены.

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 1. Мифы

- 15 мая 2017, 12:41

- |

Хотелось бы поделиться опытом работы с опционами. На сегодня оборот опционов оценивается на порядок меньше, чем акций, в силу молодости рынка, но рынок растет (приложу и я к этому свою мини-лепту).

Речь пойдет о нормальных классических опционах на акции конкретных компаний, как высокоэффективном способе биржевой торговли, вместо торговли акциями этих компаний. На мой взгляд, для частных трейдеров опционы отлично удовлетворяют задачам свинг-торговли, и просто спекулятивным сделкам длительностью от нескольких дней до нескольких месяцев (иногда даже до 2 лет).

Прочтя много литературы и мнений, мне показалось что сложился ряд мифов, которые в итоге приводят к необоснованной недооценке всей мощи и полезности направленной торговли опционами. Без претензий на абсолютную истину, и с пониманием что как и любой практик я могу быть однобок и ошибаться, тем не менее надеюсь что мой вклад поможет людям освоить более мощные, т.е. более прибыльные виды торговли.

Начну с мифов.

( Читать дальше )

Опционы: преимущества и необходимая ликвидность

- 09 апреля 2017, 23:54

- |

Уважаемые участники, добрый день! Я новичок в создании текстов на этом ресурсе, поэтому извините за небольшой оффтопик: не про авианосцы, и не зарядки для Теслы, а старомодно про биржевую торговлю.

Занят свинг-трейдингом в Америке, время удержания позиции – 1-30 дней, нормальный профит – 8-10%. Думаю, что умею в целом определять направление движения цены, поэтому подключаю опционы. В связи с чем есть вопросы, может ли кто-то просветить:

1. Прибыль от опционов в таком же режиме может составлять 30-150%, почему же 99% свинг-трейдеров торгуют стаками, а не опционами? Скажем при покупке колов собственных средств нужно столько же, а купить можно ведь гораздо больше опционов, чем шеров. И профит в разы больше.

2. При относительно большом объеме опционов задумался о ликвидности позиции. Сколько можно иметь опционов, чтобы без проблем их продать в заданный день? Не нашел тут однозначного ответа: кто-то говорит что объем опционов должен быть раз в 40-50 меньше открытого интереса (но почему? Откуда такая цифра? Никаких объяснений), кто-то говорит что предела нет – например

( Читать дальше )