zzznth

Занудное про обновленную дивполитику ЮГК

- 01 августа 2024, 19:07

- |

Вообще, стоит отметить, что вывод компании в публичную плоскость всегда сопровождается разработкой большого числа документов. В том числе и не имеющих безусловную юридическую силу. Тем не менее, они крайне полезны инвесторам: так как помогают лучше понять видение и стратегию компании.

Разумеется, не могу приветствовать ошибки в документах, но необходимо держать в уме, что документы пишут тоже люди и все порой косячат.

Итак, если строго читать отличия старой и новой версий див политики, то можно сказать, что перешли от выплаты из ЧП по РСБУ к ЧП по МСФО.

Старая версия:

И новая версия

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Костры инфляции

- 30 июля 2024, 19:22

- |

На что стоит обратить внимание?

Во-первых, говорить надо не столько о прогнозном номинальном значении КС, сколько о жесткости ДКП.

Во-вторых, сравнивая с апрельским прогнозом надо отметить, что прогноз по нейтральной ставке повышен на 1.5 п.п. Это очень много.

В-третьих, умеренно закредитованным компаниям куда важнее не номинальный, а реальный уровень ставок. Как видим, в прогнозе, реальная ставка будет оставаться двузначной и в 25-м году.

Напоследок отмечу, что чем выше уровень закредитованности компании, тем более уместно рассматривать именно номинальные ставки. Таким компаниям вдвойне не повезло: и нейтральную ставку повысили и жесткость ДКП.

Малозакредитованные компании же (особенно имеющие отрицательный чистый долг) же напротив наслаждаются жесткими условиями и полученным процентам.

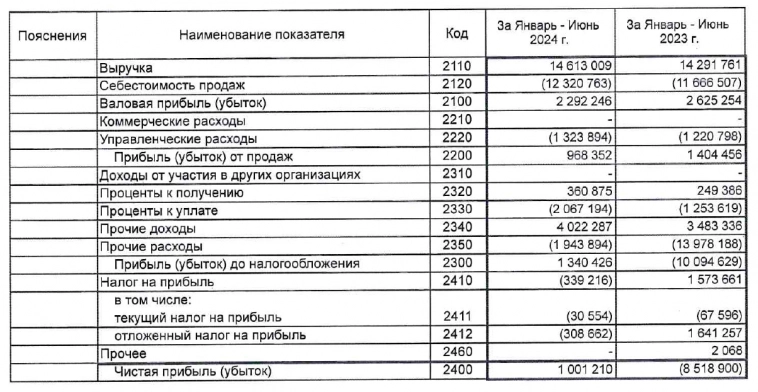

ЮГК: вопросов больше чем ответов

- 30 июля 2024, 15:05

- |

Нет, я конечно приветствую оперативность в публикации, но хотелось бы и последовательность во всем видеть… По консолидированным результатам полная тишина. Можно же было хотя бы на уровне производственного отчета ясность внести...

Как я уже писал, отчет РСБУ тут дает больше вопросов нежели ответов… Процитирую:

Выручка почти не изменилась (притом что РСБУ неплохо отражает бизнес компании, по крайней мере Уральского хаба). Просто напомню как выглядел график рублезолота. Сейчас цена ~7000р/г.

( Читать дальше )

Префы БСПб

- 26 июля 2024, 00:32

- |

Однако, положение владельцев префов мало помалу улучшается. Если ранее платили по уставу, то потом подняли пэйаут аж вдвое, до 22 копеек. В 23-м году и вовсе расщедрились до 44 копеек. В принципе, владение префами — это ставка на маловероятное событие: дескать рано или поздно размер дивов по префам поднимут до дивов по обычке. Ну, блажен кто верует.

Полтора года назад я выкатывал простую модельку оценки возможного дисконта префов.

Если p — это вероятность того, что в течении этого года права префов и обычки уравняют, то получим:

p = (div_o — div_p) / (k — 1)

...

Соответственно, рынок оценивает вероятность p(1) как 2.55%. Много это или мало? Вероятность реализации риска за 10 лет — p(10) = 1 — (1-p(1))^10 ~ 23%

За полтора года много изменилось. Просто проверим циферки сейчас. Разницу дивидендных доходностей можно взять как 11.8-0.8 = 11 %; отношение цен ао к ап ~7.0

( Читать дальше )

ИНТЕР РАО: первое полугодие

- 25 июля 2024, 18:50

- |

Напомню, что выручка в 23-м году состояла из продажи э/э и мощности (85%), продажи тепловой энергии (6%), прочая выручка — 9%.

Итак, посмотрим на производственные результаты за первое полугодие:

Как видим, выработка энергии неплохо (для настолько инертного показателя) подросла.

В прочих результатах можно отметить рост сбыта и уменьшение экспорта

( Читать дальше )

Фотовольтаика в Китае: апдейт

- 25 июля 2024, 17:21

- |

Рост продолжился: за полгода установлено 102.5 GW; рост на 30.7% г/г.

Тут следует отметить, что установка носить ярко выраженную сезонность, причем четверть мощностей вводится в декабре. Видимо тут какая-то специфика Китая. Вот например сравнение 22-го и 23-го годов.

( Читать дальше )

БСПб: новый байбек

- 25 июля 2024, 16:56

- |

Вчера вышла новость о включении пункта про байбек в повестку сегодняшнего собрания СД. Сегодня же байбек утвердили. Параметры довольно внушительные: можно выкупить до 20 млн акций (это примерно 5%, при этом фрифлоат ~18%) за полгода (с 29 июля по 29 января). Впрочем, прошлый байбек (закончился в ноябре 23-го) предполагал выкуп до 20 млн акций за год. По факту выкупили 13.65 млн. Сколько выкупят в этот раз можно лишь гадать. Прочих подробностей на данный момент нет.

У Банка СПб рекордный запас по прочности (достаточности капитала). Хватит и на байбек и на выплату дивидендов. Банк объявил, что отсечка на ВОСА по решению о полугодовых дивов будет 8 августа. Размер пока и дату отсечки пока не сказали. Напомню старый пост о том как надо читать новую дивполитику банка

Читать это надо так: как и раньше основой для выплаты служит ЧП по МСФО. Оговорка про РСБУ тут исключительно для формального основания выплат. Пэйаут напрямую зависит от достаточности капитала (сейчас банк один из лидеров отрасли).

( Читать дальше )

Результаты золотодобытчиков. Селигдар 1П24

- 16 июля 2024, 15:31

- |

что и качество и количество раскрытия информации в отрасли будет увеличиваться

К сожалению, пока прогресса мало...Полюс все еще молчит по каким-либо данным 24-го года. Формально есть РСБУ, но оно совсем не показательное.

ЮГК опубликовали лишь отчет РСБУ за 1 квартал. Производственные результаты то можно же было...

Селигдар вот единственная компания, которая радует в этом плане. Есть правда иной нюанс...

Коротко про ЮГК. Отчет очень странный. Выручка почти не изменилась (притом что РСБУ неплохо отражает бизнес компании, по крайней мере Уральского хаба). Просто напомню как выглядел график рублезолота. Сейчас цена ~7000р/г.

Да, что-то компания могла продавать с дисконтом, но дисконт то масштаба процента (ну нескольких процентов), никак не десятков процентов. Пока разумное объяснение лишь что продали меньше золота чем добыли (по крайней мере в Уральском хабе). Поэтому, в выручке это не отражено. Опять же настораживает рост себестоимости на 50%.

( Читать дальше )

Погашение кредитов с дисконтом

- 16 июля 2024, 13:36

- |

В дискуссиях с Lint в комментариях я высказывался, что эта сделка может быть выгодна обоим сторонам. Вот вышла новость, что я оказался прав.

Погашение банковских кредитов «Роснано» привело к росту капитала Совкомбанка, сообщила ТАСС пресс-служба банка.«Погашение долга привело к росту капитала банка, а не наоборот, так как созданные резервы под этот долг оказались выше дисконта», — говорится в сообщении пресс-службы.

...

По словам представителя, компания выплатила банкам-кредиторам около 80% «исторического» долга, накопленного до 2021 года. Размер дисконта составил 20%, с учетом экономии на процентах по долгу при досрочном погашении дисконт составил 40%.

Вообще, масштаб вопроса таков

В марте 2024 года управляющий финансовый директор «Роснано», член правления института развития Владислав Юнусов сказал газете, что на тот момент компания была должна банкам 48 млрд руб. Он отметил, что главными кредиторами «Роснано» тогда являлись Совкомбанк, ПСБ, банк «Санкт-Петербург», акционерный банк «Россия» и «Ак Барс».

( Читать дальше )

БСПб: РСБУ 1П24

- 12 июля 2024, 12:48

- |

Банк Санкт-Петербург выкатил отчетность по РСБУ за первую половину года.

Горе-аналитики. умеющие только смотреть на чистую прибыль, уже успели посыпать голову пеплом: мол как же так, прибыль снизилась! Ужас! Штош, посмотрим подробнее.

I) Начнем с ремарки банка:

• Расходы на резервы по кредитам за 1П 2024 составили 2.3 млрд рублей. Показатель Стоимость риска (CoR) за 1П 2024 составил 0.7% и находится в пределах прогнозных значений, ранее озвученных Банком (около 1%).

Рост данного показателя до 1.1% во 2К 2024 года связан с погашением с дисконтом крупного корпоративного кредита. В отчетности по РСБУ данная операция отражена как уменьшение чистого процентного дохода. В соответствии с МСФО и в рамках настоящего пресс-релиза данные расходы включены в стоимость риска.

Полагаю, речь идет о кредите РосНано (в постчубайскую эпоху у них кажись не веселые времена).

II) Про торговые доходы уже отмечал, что они во-первых крайне волатильны, во-вторых, текущие значения скорее ниже скорректированных на рост капитала исторических средних. Ну, это нормально, так бывает.

( Читать дальше )

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото