Избранное трейдера Аристарх Иванов

Глобальный передел 2016

- 10 февраля 2016, 17:34

- |

Доброго времени суток !

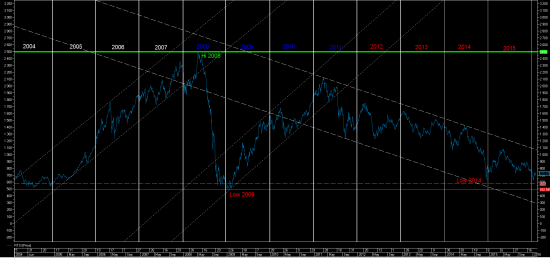

Хотел обратить ваше внимание на индекс РТС за последние 12 лет.

Можно разделить его три цикла по четыре года. Хотелось бы верить, что в 2016 с России снимут санкции и на наш рынок хлынут потоки западных денег, начнётся новый четырехлетний цикл роста) Но к сожалению, это решаем не мы. Наша задача увидеть раньше, что кто-то начал скупать наш индекс. Все конечно это болтология… Ориентироваться можно на всплески волатильности в активах фундаментальные факторы итд ...

Всем наверно уже показали, что немцы приезжают в Россию и покупают мерседесы.

Почему? Дешево… Carry trade для физиков можно и, так сказать.)

Или неэффективность рыночных инструментов. lifenews.ru/news/183256

А кто будет покупать РТС?

Новая элита России, инсайдеры те у кого есть такая информация… Именно те люди которые перед заседанием совета федерации где было принято решение ввести войска на территорию Украины и отмены валютного коридора благополучно продали рубль и другие активы, купили валюту и вывели все это дело в офшоры. Они не могли принять участия в первой приватизации именно поэтому новой приватизационный передел очень кстати делать в кризис… Даже если вам не нужны активы в России почему бы ни продать их после отмены санкций или возврата капитала, просто заработав на этих знаниях хорошие деньги.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 38 )

никто ничего не умеет

- 10 февраля 2016, 14:37

- |

Оригинал

Никто ничего не умеет.

Практически каждый день повторяется одна и та же история:

Прогнозы экономистов по росту и/или инфляции никогда не сбываются. Особенно прогнозы Феда.

Управляющие фондами получают результаты хуже индексов. Особенно управляющие хедж фондов.

Аналитики Wall Street всегда неправы. Список акций «уверенная покупка» нужно шортить.

Непрофессиональные инвесторы- в целом «глупые деньги».

Журналисты пишут огромные статьи о трендах, которые уже заканчиваются.

Заключение, которое можно сделать- никто ничего не умеет. Никто не может определить, пойдут ли акции, индексы, или целые экономики вверх или вниз.

Отсюда предложение: давайте сконцентрируемся на себе и на том, что мы сами действительно умеем. Мы не можем изменить то, что делают другие, но всегда можно усовершенствовать то, что делаем мы сами.

Легко указывать на недостатки других. Гораздо сложнее признать собственные недостатки и начать движение по тяжелому, но стоящему того пути к тому, чтобы стать лучше.

Плюсы этого пути очевидны. Поскольку все остальные ничего не умеют, даже небольшое улучшение в том, что умеете вы, отдастся вам сторицей. ©

Как сделать смартлаб белым?

- 10 февраля 2016, 12:13

- |

Для этого достаточно написать в консоли <SWITCH WHITE>. Ну а для тех, кто не хочет напрягать глаза белым фоном, мы сделали полностью черную тему. Для этого надо ввести в консоль <SWITCH FULLBLACK>.

Сегодня один товарищ на почту смартлаба прислал вопрос: я не могу найти себя в поиске. Для этого есть три пути.

1. Быстрый: набрать в консоли <BLOG @Шагардин...> и автоподсказка сама выдаст возможные варианты.

Это быстрый способ перейти в любой блог на смартлабе.

2. Чуть менее быстрый: набрать в консоли <FIND @Шагардин...>. Поиск вам выдаст список всех людей по имени Шагардин

3. Самый медленный. Зайти в раздел трейдеры http://smart-lab.ru/people/, набрать в поиске вверху страницы имя искомого пользователя:

( Читать дальше )

Внесу ясность про валютных ипотечников

- 10 февраля 2016, 07:43

- |

Ну я — валютный ипотечник. Брал ипотеку в 2007 году, когда, с одной стороны, не был продвинутым экономистом, с другой — по всем каналам орали про то, что «расиявстаётсколен», «баксу скоро кирдык», «по индексу бикмака рубль недооценён», «экономика растёт и, естественно, типа нефть тут не причём», «всё у нас будет хорошо» и т.д. и т.п.

После девальвации в 2014 году моей зарплаты стало не хватать на погашение кредита. Не хожу не ною, никому не жалуюсь и нигде пикетов и забастовок не устраиваю. На погашение кредита деньги вытаскиваю с рынка. Если бы их не было, то пришлось бы перекредитовываться в рублях на более долгий срок. С одной стороны сам виноват, и понимаю, что никто мне ничего не должен, но с другой стороны — банки и клиенты устанавливали свои взаимоотношения и сотрудничество на тех условиях, которое предоставило и обеспечило им государство и ЦБ. Если бы в этом государстве и ЦБ сидели бы умные люди, которые по должности своей обязаны просто обладать всей информацией о реальном положении дел и состоянии экономики, то они должны были бы просто запретить или настоятельно НЕ рекомендовать, выдавать валютную ипотеку физ.лицам. По крайней мере тем из них, у кого доходы в рублях.

( Читать дальше )

20 лет спустя...ч.5

- 09 февраля 2016, 14:37

- |

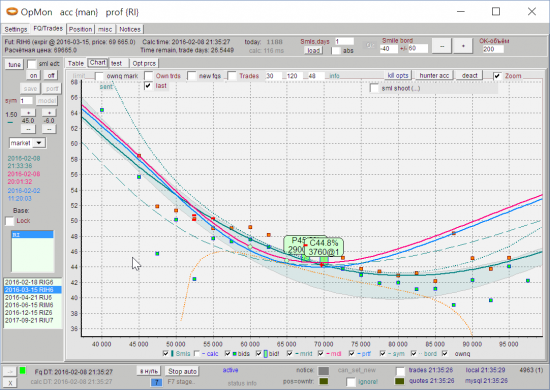

Вон по тем зеленым квадратикам можно мышкой жмакать и сразу идут сделки, потом дельта-хеджер анализирует изменение дельты и восстанавливает дельту до исходной. Таким образом все что нужно делать — выставлять нужный критерий для выгодных сделок и просто попадать по ним мышкой (я называю это играть в контрл-страйк). Таким образом я могу делать по несколько сделок в секунду, иногда это очень полезное свойство, например так было 3 марта 2014 года :-)

( Читать дальше )

Как правильно и прибыльно торговать ETF

- 08 февраля 2016, 12:39

- |

Уникальная структура биржевых фондов (ETF) позволяет применять довольно сложные способы инвестирования.

Уникальная структура биржевых фондов (ETF) позволяет применять довольно сложные способы инвестирования.

Диверсификация

Биржевые фонды представляют собой эффективный инструмент для диверсификации с целью управления рисками. Например, инвестор может защитить себя от чрезмерной концентрации позиций в акциях, используя ETF вместо отдельных акций. Такой метод хеджирования снижает риски и волатильность, обеспечивая акционерам компаний возможность диверсифицировать свои крупные позиции по акциям компаний, в которых они работают или являются совладельцами. Но инвесторы должны быть внимательными, поскольку некоторые ETF могут существенно концентрироваться на небольшом числе бумаг или волатильной индустрии, поэтому не дадут ожидаемого уровня диверсификации.

( Читать дальше )

Очень хорошая аналитика по России

- 08 февраля 2016, 11:37

- |

Спасибо tregert за ссылку: http://smart-lab.ru/blog/309057.php

20 лет спустя...ч.4

- 07 февраля 2016, 22:36

- |

Частичные потери в 2006 году заставили меня искать новые подходы, более сбалансированные по риску. Искал я их полгода. За это время счет болтался около нуля. На своем счету я полностью прекратил операции. Своего софта у меня не было тогда, пользовался открытьевским для внутреннего использования. Т.е. софт работал только внутри корпоративной сетки. Софт был не торговым, только анализ, сделки руками в квике.

К середине лета я нащупал новый подход, который потом успешно применял много лет, да и сейчас эта идея одна из главных у меня в торговле. Все, кто интересовался его знают — покупаем дешевые коллы и продаем дорогие путы, и ловко управляемся с дельтой. Считать дельту по маркетной улыбке в этом случае — большая ошибка. Деньги как раз лежат в нахождении нового расчета дельты.

Вобщем нащупал я этот подход и показал процентов пять за месяц. Тем не менее, к тому времени сменилось руководство в УК, деньги под неким предлогом у меня забрали и остался я управляющий без денег в управлении (причину вам не буду озвучивать, это внутрикорпоративная информация). Не торопитесь сопереживать. Это был элемент везения. Да я везучий сукин сын — в критических ситуация мне просто везло :-) Догадались почему это было хорошо? Да я просто снова начал торговать на своих деньгах!

И еще — как-то раз иду с одной коллегой на обед. Она на опционом деске в БД работала. Их отдел торговал опционами на каких-то плавающих лимитах (наши с вами остатки видимо?). Торговала она недавно, поэтому я участливо поинтересовался — как, мол, дела? (мне реально было интересно, тем более что первую лекцию про опционы прочел ей я, когда она еще сейлзом работала). Она ответила- ну нормально, все хорошо, зарабатываим потихоньку (под руководством старшего трейдера конечно). И много ли зарабатываете?- спрашиваю. Она:- ну мы всякие кривые заявки снимаем (т.е. синтетику и прочая), и за полгода миллионов 7 заработали. Ок, здорово говорю, а какой у вас лимит? Она: ну по разному два-три миллиона обычно(!!!). Т.е. с двух-трех миллионов они за полгода заработали 7. Нифига себе кривые заявочки! С тех пор я стал уделять этим кривым заявкам очень много внимания. В день до 600 сделок руками делал. Причем еще не было хорошего софта под расчет дельты, поэтому делал несколько сделок, потом в уме прикидывал примерно какая дельта нарисовалась, выправлял дельту. Брал паузу, пересчитывал всю позу, и как правило оказывалось, что изменения дельты я чувствовал с точностью не хуже чем 10%. Уставал конечно, но счет опять начал расти с бешенной скоростью. К марту 2008 я его снова удесятерил. И… наконец-то окончательно уволился.

У кого хорошая память с умножением тоже проблем нет уже прикинули сколько у меня стало денег. Я вспомнил своего работадателя, удесятерившегося за полгода и слившегося потом в минус. Вспомнил свой опыт потерь и понял — пора сделать фиксинг. К тому же, начиная с осени 2007 года я начал ждать кризис. Да, да, тот самый «неожиданный», как писали журналисты, кризис я ждал с осени 2007. Я понимал — что закрутить может так — что вообще непонятно что и как будет. Поэтому я решил прикупить недвигу. Я понимал, что в кризис она тоже скорее всего просядет, но мне важнее было сделать часть капитала недоступным своим эмоциям. Недвигу ведь быстро не продашь, и не бросишь в топку биржи за день-два :-) Вобщем прикупил квартирку в новостройке, домик в испании и… решил отдохнуть полгодика от суеты. тем более что после увольнения мне стал недоступен открытьевский софт, а своего у меня не было.

Проблему с софтом я не решил, но к осени 2008 года все-таки решил торговать. В качестве исключения, за заслуги перед брокером (т.е. хорошие комиссии) мне прокинули через впн открытьевский софт, так что я продолжил торговать в прежнем режиме. Это были те времена, когда Гном (точнее его литературное альтерэго) начал валить свой банк. Я в отличие от Гонома почти всегда был покупатель, так что по сути мы стали контрагентами :-) Но ситуация оказалась сложнее чем можно было предположить.

Связано это было с тем, что немаржируемые опционы номинированные в долларах (т.е. Опционы на Индекс РТС) по сути представляли из себя два инструмента в одном. Опционы как таковые, со стоимостью в пунктах и чисто валютная позиция, которая конечно же подчинялась другой (более простой) математике, которая была незаметна при более-менее стабильном долларе (т.е. когда доллар менялся на пару копеек в день) и вдруг вылезла при движениях на полрубля в день. Из-за неправильного расчета часть трейдеров попала на эти валютные ножницы и набрала огромные позы, которые вместо прибыли генерировали убыток. (вспоминаем как недавно парень попал на валютных свопах — очень похожая ситуация).

Софт открытия не обрабатывал эту ситуацию, впрочем биржевое ГО тоже. Софт рисовал мне прибыль, в то время как биржа каждый день мне списывала по миллиону рублей, при том, что ГО якобы было в норме. В отличие от начинающих игроков инстинкт мне все-таки подсказал, что пора остановиться, хотя ситуацию можно было усугубить еще раз в десять. а ситуация была такова:- при счете 4 млн.р. я имел позицию примерно на 2 млн. долларов. Ерунда скажите вы- на форексе и покруче бывает? да-да, только на форексе вы можете закрыть позицию одним нажатием кнопки, а тут поза из взаимосвязанных опционов и избавиться от нее невозможно так как нет ликвидности. Т.е. я просто сижу против доллара по курсу примерно 28 рублей за доллар и мой теханализ говорит, что доллар легко может сходить на 36 (в январе 2009 он сходил-таки на 36).

Звоню в открытие. Предлагаю им забрать у меня позу в ноль. (текущая оценка к тому времени была 2 млн. р). Они отказываются — ссылаются на регламент. Но сложность ситуации такова, что по регламенту и из-за кривизны всей ситуации маржинколл наступит когда у меня на счету уже будет реальный убыток миллионов под 20. Сейчас давно все изменилось, так что уважаемые читатели можете расслабить ваши напряжденные части тела. Сейчас можете торговать без опаски, опционы на индекс РТС с 2009 маржируемые и этот эффект практически полностью нивелирован. (И кстати, биржа хотела ввести маржируемые опционы как раз осенью 2008, и история потекла бы совсем по другому руслу). В общем предложили мне самому решать проблему. Я глянул на рынок. Там нашелся еще один «гений» котрый забрал у меня половину позы по моим ценам. А вторую половину я захеджировал накупленными на все деньги стреддлами на доллар на 28.5 страйке. т.е. теперь при любом сценарии я бы был не ниже нуля. а если бы еще доллар полетел бы я даже и заработал бы (немного). После декабрьской экспирации у меня остался счет на 1.5 млн рублей (из 4 начальных), так что в целом 2008 остался суперприбыльным, но зато я окончательно поседел, правда моя прическа удачно скрывала это обстоятельство.

продолжение следует...

Сравнение кризисов 91, 98, 09, текущего + статистика по отраслям и регионам

- 07 февраля 2016, 11:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал