Избранное трейдера Дмитрий. А

20 лет спустя...ч.6 (заключительная)

- 13 февраля 2016, 22:52

- |

- smart-lab.ru/blog/307322.php

- smart-lab.ru/blog/307366.php

- smart-lab.ru/blog/308100.php

- smart-lab.ru/blog/309140.php

- smart-lab.ru/blog/309519.php

- Допматериал. Биткоин

Это событие послужило последней каплей — я задумался что делать дальше. Интуиция (или 16 летний трейдерский опыт, если угодно) подсказывала, что такой рынок может продлиться года полтора-два. Менять стратегию — сбивать прицел, ну его нафиг. В моем подходе большая доля чистого ощущения риска - когда его прикрывать, когда добавлять, так что очень не хотелось потерять это ощущение. Я было подумал, что надо взять отпуск на эти пару лет, тем более что было много идей, которые надо было бы проверить путем чисто математических исследований. Но я поступил неправильно… продолжил торговать по старой методе, дабы не пропустить тот момент когда рынок снова поменяется. В принципе, при сниженных рисках, метода выдерживает неудобный рынок и, если повезет, даже может немного заработать, ну например 30% годовых.

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 67 )

Опционы!

- 01 февраля 2016, 09:45

- |

Позволю себе внести своих пять капель на эту тему!

Естественно всё вываливать не буду, но какие-то моменты озвучу.

Опционы на фьюч РТС:

Предположим, что ожидается движение вниз по РТС и идет проторговка на 90 000.

Стоимость опционов по страйкам:

страйк 90 000 стоит 3000-3500 (учитываем волатильность опционов, в завис от ожидания участников существенных отклонения цены)

страйк 87 500 стоит 2000

страйк 85 000 стоит 1500

страйк 82 500 стоит 800 и т.д.

Мы предполагали нисходящее движение и купили ПУты, движение началось.

Цена достигла страйка 82 500 изменение стоимости опционам

страйк 90 000 стоит 8000

страйк 87 500 стоит 6000

страйк 85 000 стоит 4000

страйк 82500 стоит 2500

коэффициент изменения с момента старта от 90 000 по каждому страйку имеет свое значение (разбег от 2,2 до 3,1)

( Читать дальше )

Начало пути к 1.000.000! Изучаю опционы.Часть 4

- 21 января 2016, 15:55

- |

А в этой части я подведу итоги месяца работы с опционами и отмечу несколько пунктов, которые для себя усвоил-всё по теме опционов!

Начну с итогов. Официально месяц закончится 23-го числа, потому как именно 23-го декабря я открыл первую свою сделку по опционам. Но сегодня сложилось так, что я закрыл все свои позиции и зафиксировал прибыль. Пожалуй, впервые за месяц у меня нет открытых сделок. Открывать новые на этой неделе не планирую-займусь дальнейшим изучением информации по опционам. И именно поэтому подведем итоги!

Напомню, что у нас оставались 2 открытые позиции — по Газпрому и по Сбербанку. Сегодняшняя паника на Si практически никак не повлияла на их движение, поэтому я принял решение их закрыть. Так как они уже хорошо откатили от лоёв, а прибыль у меня была на них за счет путов в стрэнгле.

Газпром закрыт с прибылью в 40%

Сбербанк закрыт с прибылью в 20%

За месяц было открыто

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

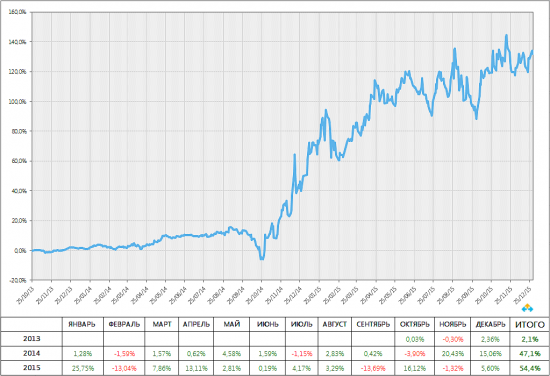

Системный трейдинг. Итоги четвертого квартала и года.

- 13 января 2016, 10:44

- |

Несмотря на то, что в заголовке заявлены итоги года, в данном обзоре мы сначала остановимся на динамике наших счетов 4 квартале, так как динамика в предыдущих кварталах подробно разбиралась в соответствующих обзорах:

4 квартал для нашего собственного счета разбился три периода

Первая половина квартала (до 18 ноября включительно) ознаменовалась хорошим ростом нашего счета, в ходе которого мы отбили сентябрьскую просадку и установили новый исторический максимум счета. Однако затем последовали «10 кошмарных дней» (до 2 декабря включительно), каждый из которых мы закрывали минусом, обновив свой «антирекорд» убыточных дней подряд. И хотя в ходе этой просадки мы достигли только примерно половины от расчетной, такое количество убыточных дней подряд конечно беспокоило нас, тем более что в результате потерь с 19 по 30 ноября, ноябрь мы закрыли в минус. Причина этой просадки была установлена быстро и, как и во второй половине сентября, ей оказалась «пила» в Si

( Читать дальше )

итоги 2015г роботорговля... запил... боковик...

- 31 декабря 2015, 10:40

- |

непруха или 7мь месяцев боковика

Пошел 10ый год активной торговли. Лично сделал с 40к 14.4мио за 6лет ботами. Год в плане алготорговли был крайне неоднозначен. С начала года боты быстро напилили с 9.5мио 14.5мио. Потом в июне случился писец. 7 месяцев неоконченного боковика от 13 до 14.4мио. (на прошлой неделе видел в третий раз 14.4мио… а через неделю распилился на -12% от хаев словив стресс). Дальше будет про торговлю много букв можно не читать.

1 Боты были спроектированы под счет в районе 3-4мио.

2 Ликвидность на фортсе и мамбе упала. Это я сразу почувствовал. Та же ФСК вместо обычных 250мио оборота в день скатилась унылое говнище с оборотом 70мио. Если раньше я мог легко торговать счет в 3мио широкой диверсификацией в 15-20 бумаг, то теперь из-за разросшегося счета + падения объема торгов на мамбе пришлось уйти в самые ликвидные бумаги.

3 Поэтому нагрузка на самые ликвидные бумаги возросла. Так например, зачастую делаю во фьючах лук, рося, втб более 5-10% от дневного оборота. Сейчас мне надо купить с рынка в 10 раз больше бумаг чем раньше (в три раза больший счет и в три раза меньшее число бумаг). Увеличились проскальзывания. Если на счете в 2-3 мио и диверсификации по 20ти бумагам проскальзывание было практически равно нулю, то сейчас при обороте в 30-40мио в день проскальзывание составляет 0.03%. Удовольствие поторговать стоит мне в месяц 200-250к. Это -1.7% от капитала в месяц. Т.е. Издержки на торговлю выросли с 5-7% до 20% в год.

( Читать дальше )

Ларри Вильямс на валютной конференции Московской биржи

- 21 ноября 2015, 19:07

- |

Удивительная возможность увидеть и услышать его в живую.

Для Шадрина: трейдер с 53 летним опытом на рынке, победитель кубка Роджерса. Показал свою эквити с апреля 2015 по тек дату. Прибыльная и впечатляет.

Торгует золото, e-mini.

Использует паттерны, сезонные факторы, моментумы.

Дополнительно ищет фундаментальное подтверждение.

Рассказывал о 80 недельных волнах на рос рынке. Каждые 80 дней разворот.

Показал свой прогноз на 2016 — он считает что мы сейчас на дне и в начале года (первая половина года) рос рынок пойдет вверх.

Отслеживает перекупленность — перепроданность амер и рос акций.

Сказал что не график движет рынок, а настроение и эмоция.

Статистика показывает что к концу месяца нас ждет ралли. Покупайте за 2 дня до окончания мес., держим 2 дня и выходим. 60% таких позиций в плюсе.

Вы должны задавать правильные вопросы. Как это улучшить. Разные мес разные. Май, июнь плохие. Но в октябре, ноябре и декабре он будет покупать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал