Избранное трейдера Дюша Метелкин

Теория Марковица для портфеля с BTC, золотом и фондовыми рынками

- 22 февраля 2025, 22:45

- |

Недостатки: поскольку модель строится на исторических данных, она может давать плохие результаты в будущем в резко меняющихся рынках.

Из любопытства, а не как инструкция к применению, попробую рассчитать на Питоне весы для портфеля из SPX, MOEX, золота и биткоина, с помощью теории Марковица. Цены всех активов перевожу в доллары. Для расчета весов в портфеле по Марковицу использую готовый пакет PyPortfolioOpt.

Вот код: gist.github.com/IgorKuch/5d177109b4fcd2a9b0cca0e9870d5e93

Результат зависит от интервала lookback, за который берутся исторические данные. ChatGPT порекомендовал 3 года. Буду использовать скользящее окно и шаг 1 месяц, чтобы показать динамику расчетных весов портфеля во времени.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 11 )

Золото: прогнозы на сентябрь 2024

- 28 августа 2024, 17:39

- |

Основной драгметалл в августе в очередной раз обновил исторические максимумы. Растущий тренд держится почти 11 месяцев. Посмотрим, какие сейчас прогнозы и ожидания ещё на месяц вперёд.

Консенсус-прогноз аналитиков

По данным Cbonds, российское экспертное сообщество в среднем исходит из цены золота $2565 за унцию до конца III квартала при стоимости доллара 88 руб., что даёт целевые 7260 руб. за грамм.

Зарубежные аналитики, согласно данным Bloomberg, закладывают от $2340 (медиана) до $2474 (среднее). При этом консенсус по паре доллар-рубль у них составляет 89,8–90 руб. В пересчёте на грамм они ожидают 6760–7160 руб.

Прогноз, будет золото расти или падать, зависит от того, с какой ценой сравнивать консенсус. Сейчас на рынке как минимум две цены: биржевая (около 7250 руб.) и банковская (курс ЦБ сейчас около 7400 руб.)

Ситуация с двумя параллельными курсами не совсем обычна, она связана с временной валютной аномалией: на Мосбирже курс юаня, а также фьючерсов на другие резервные валюты занижены относительно межбанковского.

( Читать дальше )

Допки заполонили рынок🔥Акции и инвестиции

- 27 июня 2024, 18:56

- |

📉Софтлайн -4.2% СД утвердил дополнительный выпуск акций в количестве чуть более 72 млн штук, уставный капитал увеличится на 23,4% до 400 млн бумаг. Размещение пройдет по открытой подписке. Цена SPO будет определена исходя из их рыночной стоимости бумаг не позднее даты начала размещения дополнительных акций. Привлеченные за счет допэмиссии акций средства планируется направить на финансирование ускоренного роста группы, обеспечиваемого активной M&A-стратегией.

Телеграм каналы пытались остановить падение намёками на фундаментальную недооценку, но весь хомяк ушёл в инструменты😁

📈MSRS +1.5% В моменте прибавляли более 15% после технической ошибки. Компания в ленте раскрытия сообщила, что акционеры утвердили дивиденды в размере 0,41282 руб. на акцию, а потом исправила ошибку и сообщила о выплатах в размере 0,14282 рубля (див. доходность 11%)😁

📉CNYRUB -1.7% Снижается на фоне пика налоговых платежей экспортерами. Старший трейдер УК «Альфа-Капитал» Владислав Силаев пишет, что на 28 июня приходится пик налоговых платежей в текущем отчетном периоде🤔

📈AGRO +2.4% В лидерах роста после закрытого звонка для инвесторов. Компания сообщила, что пока не может назвать точных дат редомициляции, так как ожидает разрешение от Кипрского регулятора. Новости будут в течении 3-4 месяцев🧐

📈Татнефть +0.5% Акционеры Татнефти одобрили финальные дивиденды за 2023г в размере 25,17 руб. на акцию🤑

📈МТС +0.8% Акционеры МТС на ГОСА утвердили дивиденды за 2023г в размере 35 руб./акция🤑

📉Диасофт -0.5% Нарастил выручку за 2023 год на 27,1%, до 9,14 млрд руб., EBITDA — на 27%.

Участники рынка считают, что текущий мультипликатор уже учитывает перспективы развития компании и не предполагает существенного потенциала роста котировок в ближайшее время🧐

📉Яндекс - СД может получить полномочия принимать решения об увеличении уставного капитала через размещение дополнительных акций, которые будут использованы для программы долгосрочной мотивации сотрудников компании. В случае утверждения решения акционерами, полномочия совет директоров получит на 4 года. Максимальный возможный объем выпуска акций под программу мотивации — не более 20% от размещенных обыкновенных акций Яндекса. Яндекс ожидает, что в ближайший год количество акций находящихся в обращении, не увеличится более чем на 2%🤔

📈Все инструменты - Ценовой диапазон IPO установлен на уровне 200-210 руб./акция, что соответствует капитализации 100-105 млрд рублей😳

Подстройка параметров ТС в процессе торговли

- 06 августа 2023, 00:01

- |

Сам то я вроде противник curve fitting.

С другой стороны, все, что делает алготрейдер в процессе поиска Грааля — есть чистый curve fitting (IMHO).

Спешу поделиться собственным успехом.

Уже 3 года как практикую подстройку ТС по предыдущим итогам ее работы.

Подробнее:

1. Гуры СЛ ищут идеальную ТС методом WFT (это к 100 грамм золота — сам я этот метод называю WTF))) ). В действительности все такие шевеления имеют единственной целью поиск стационарного индикатора, который кроет все остальные, как тузик — грелку.

2. Мои скромные вычисления способны убедительно показать, что Грааля идеального стационарного индикатора не существует.

Что остается нам, простым алготрейдерам?

Регулярно подстраивать параметры ТС (IMHO).

Теперь докладываю, коллеги — в этом вопросе я преуспел )))

Мои алго, так же, как в WFT, анализируют прошедший интервал, и оптимизируют параметры торгового алго по его итогам. Ну, т.е. меняют их.

На выходе я имею более стабильную систему, нежели стационарный индикатор, прошедший тест WFT (а такие есть?).

( Читать дальше )

ОПЦИОНИКА - календарные стратегии

- 23 июля 2023, 09:49

- |

Но можно их модифицировать в виде стратегии, предполагающей сочетания опционов с разными датами исполнения.

Продавая опцион колл (или пут) с ближайшей датой исполнения и покупая опцион колл (или пут) с более поздней датой исполнения, получаем комбинацию, соответствующую стратегии короткий календарный спред.

Эта стратегия является дебетовой, то есть требует вложения капитала, поскольку покупаемый опцион всегда стоит дороже продаваемого (в силу того, что премия дальнего опциона включает в себя больший объем временной стоимости).

Представленная на рис. П4 платежная функция рассчитана на дату истечения ближайшего опциона (предполагается, что по его истечении позиция по второму опциону закрывается).

Эта стратегия приносит ограниченную прибыль в случае небольших изменений цены базового актива.

При больших ценовых движениях комбинация дает ограниченный убыток.

Цены исполнения обоих опционов могут быть одинаковыми (как на рис. П4) или разными.

( Читать дальше )

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

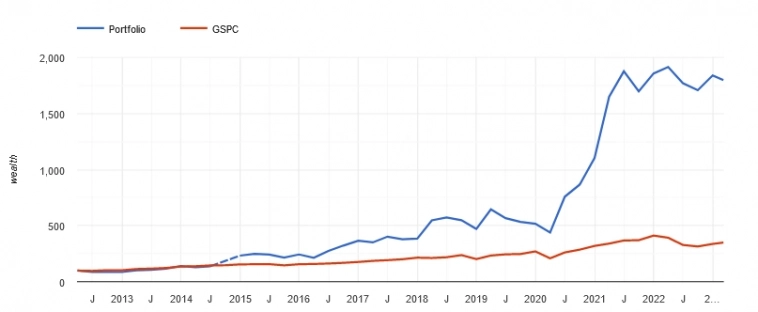

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

Алготрейдинг через IB

- 15 марта 2023, 18:02

- |

Напишите варианты, как у вас реализована автоматическая торговля по алгоритмам через InteractiveBrokers?

Какие связки, какой софт, что удобно, что неудобно?

Что бы вы порекомендовали, что — нет?

Интересует всё, платные варианты, бесплатные, с программированием, без программирования.

Спасибо!

Налогообложение по-русски

- 12 марта 2023, 11:27

- |

И вот: запускаю я скриптик для автоматического расчета налога и оказывается, что сделки в июне были спешно закрыты по САМОМУ выгодному курсу рубля к доллару — по 53,3 рубля за одну американскую резанную бумажку!!! в то время как покупались акцульки примерно по курсу 72-75 за бакс! Получается, что из-за укрепления рубля к доллару у меня убыток в рублях около 300к! И за это мне полагается приятный бонус — около 40к возврата налога!

Вот и думаю — можно ли это вернуть от зарубежного брокера? Налоговая вообще в это поверит? У кого какой опыт был с возвратом от зарубежных брокеров??

Вот как получается, помню Чиркова у Комаровского сильно возмущалась про постоянную девальвацию рубля и что быть налоговым резидентом РФ невыгодно. А оказывается, надо просто места знать!!!

Квантовое инвестирование

- 08 марта 2023, 16:51

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал