Избранное трейдера Petr Timalev

Оптимальные рублевые корпоративные облигации для портфеля

- 04 июля 2024, 18:10

- |

С начала мая текущего года рублевые корпоративные облигации заметно выросли по доходностям вслед за ОФЗ на фоне возросших ожиданий дальнейшего подъема ключевой ставки ЦБ РФ. В результате доходности приблизились к максимумам весны 2022 г. При этом спреды к госбумагам расширились, особенно заметно по ВДО – до 740 б. п. (среднегодовое значение – 540 б. п.).

В последние два месяца инвесторы закладывали в котировки облигаций вероятность повышения регулируемой ставки до 17−18% годовых. О таком сценарии на предстоящем заседании ЦБ РФ 26.07.2024 практически прямо стало говорить руководство регулятора.

Текущие уровни доходностей корпоративных рублевых бумаг выглядят довольно привлекательно учитывая, что ужесточение ДКП уже во многом учтено в ценах. Посмотрим на список потенциально интересных облигаций с фиксированными купонами для включения в бондовый портфель.

Критерии выборки:

- В выборку попали сравнительно ликвидные облигации с фиксированными купонами доступные для неквалифицированных инвесторов с доходностями выше ключевой ставки (от 16%).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

Инвестиции в монеты (для бедных) - проверенно на себе.

- 12 июня 2024, 21:42

- |

Как можно сохранить и немного увеличить свой капитал — для бедных.

Ранее писал, про юбилейные монеты российская (советская) мультипликация, изменении цены в сторону повышения. Было много комментариев, такого типа: «Цену могут любую нарисовать, ты по пробуй продать.» Ну я и попробовал!

Начну с того, что я дилетант в этой сфере — нумизматика.

И так погнали!

Я в феврале 2021 года, купил монету 25 рублей российская (советская) мультипликация, в цветном исполнении «Крокодил Гена», за 450 рублей (штука). Продал в мае 2024 года, за 2000 рублей. Рыночная цена на момент продажи, варьировалась 2700 — 3000 рублей (ориентир на аукционы). Я выставил монету на Авито, за 2500 рублей, в день было два — три обращения. При продаже монет на Авито, есть нюансы, но все решаемо. На второй день, самому активному покупателю, решил сбросить цену до 2000 рублей и отправил её по почте, хотя были покупатели, которые готовы купить за 2500 рублей, но для меня не главное максимальная прибыль, а проверить «схему».

( Читать дальше )

220 бесплатных роботов для Transaq Connector с открытым кодом.

- 27 марта 2024, 19:23

- |

Реализована новая версия подключения OsEngine к Transaq Connector. В комплекте Вы получите более 200 роботов для данного подключения, тестер, Walk Forward оптимизатор и удобный слой создания роботов и индикаторов на языке C#. Всё с открытым кодом.

План статьи:

1. Получаем логин и пароль.

2. Запуск торговых роботов, используя Transaq.

1. Получаем логин и пароль для подключения к Transaq Connector.

Первым делом нам нужно получить от финама логин и пароль, при помощи которых будем подключаться.

Для этого идем в личный кабинет. Вот этот: https://edox.finam.ru А то у них их несколько штук. Нам нужен тот, что по ссылке. Авторизовавшись, идём в Торговлю / Информационно-торговые системы:

( Читать дальше )

Индикатор Vertical Horizontal Filter (VHF) и бесплатные роботы на нём.

- 09 марта 2024, 11:09

- |

Сегодня рассмотрим историю появления индикатора Vertical Horizontal Filter.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История появления индикатора VHF.

2. Как проводятся расчеты индикатора VHF.

3. Какие сигналы может подавать индикатор VHF.

4. Роботы для OsEngine на индикаторе VHF.

4.1. Контертрендовая стратегия на индикаторах VHFilter и PriceChannel.

4.2. Стратегия на индикаторах VHFilter и MACD.

4.3. Стратегия на пересечение двух VWMA и индикатора VHFilter.

5. Таблица общих результатов.

1. История появления индикатора VHF.

Vertical Horizontal Filter — это технический индикатор, разработанный Адамом Уайтом в 1991 году. Он был разработан с целью идентификации трендов на финансовых рынках.

( Читать дальше )

Индикатор Momentum и бесплатные роботы на нём.

- 04 февраля 2024, 15:59

- |

Сегодня мы рассмотрим индикатор Momentum. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора Momentum.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе Momentum.

4.1. Стратегия системы Тома Демарка.

4.2. Стратегия на пробой индикатора Momentum.

4.3. Стратегия основанная на дивергенции индикатора Momentum.

5. Итоговая таблица результатов.

1. История создания индикатора Momentum.

Индикатор Momentum был создан в 1970-х годах американским математиком и аналитиком. Основная идея индикатора Momentum состоит в том, что изменение цены на рынке происходит с разной скоростью в зависимости от силы рынка. Если в моменте цена движется быстрее предыдущих движений, то рынок обладает большей инерцией. И наоборот, если цена движется медленнее, то инерция рынка меньше.

( Читать дальше )

Возможная стратегия хэджирования валютного риска для частного инвестора

- 20 января 2024, 21:43

- |

Многие долгосрочные и среднесрочные инвесторы в российский рынок часто задумываются о хеджировании валютных рисков. Да и внутридневным спекулянтам, имеющим большой капитал, тоже не чужда данная идея.

Основа идеи — практически постоянный процесс плавной, а иногда и не совсем плавной, девальвации рубля, причина которого макроэкономические факторы. На текущий момент эти факторы никуда не делись, также как и не сломался и долгосрочный тренд ослабления курса рубля. Качели с экстремумами 2022-23 гг не берем, но сути возвращение к значению курса USD/RUB февраль 2022 +15% подтверждает долгосрочный тренд.

Стратегия основана на наблюдениях о закономерности движения валютных пар. Никакого грааля она не палит, ибо объем физиков-хэджеров, на который она рассчитана, вряд ли изменит эти закономерности.

Методика работы с экстремумами курса рубля в рамках описания предлагаемой стратегии не раскрывается. Но понятно, что на увеличение/снижение уровня хеджирования портфеля данные экстремумы, а точнее события, связанные с ними, должны оказывать влияние. Как последний пример – Указ Президента о 100% продаже выручки дал мне сигнал к полному сокращению валютного хеджа, который был частично переоткрыт на целевом уровне курса 90 руб. за доллар.

( Читать дальше )

Премиальные тарифы банков в 2024 году. Большой обзор

- 18 января 2024, 14:12

- |

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года — в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

10 лучших облигаций по соотношению риск-доходность

- 05 июня 2023, 09:05

- |

Чем выше доходность, тем выше риск. Думаю многие это знают.

Последнее время вижу тенденцию к увеличению стоимости и, соответственно, снижению доходности облигаций. Но ещё есть интересные идеи, которыми хотел поделиться.

1. ЛСР БО 1Р8

Рейтинг: ruA (эксперт РА)

ISIN: RU000A106888

Стоимость облигации: 102,49%

НКД: 6,64 р.

Доходность к погашению: 12% (купоны 12,75%)

Дата погашения: 13.05.2026

Обзор компании тут.

2. ТГК-14 1Р1

Рейтинг: ruBBB+ (эксперт РА)

ISIN: RU000A1066J2

Стоимость облигации: 103,7%

НКД: 12,27 р.

Доходность к погашению: 13,05% (купоны 14%)

Дата погашения: 30.04.2026

Обзор компании тут.

3. Уральская сталь 1P01

Рейтинг: А(RU) от АКРА

ISIN: RU000A105Q63

Стоимость облигации: 100,94%

НКД: 46,75 р.

Доходность к погашению: 10,94% (купоны 14%)

Дата погашения: 25.12.2025

Обзор компании тут.

4. ЕвроТранс3

Рейтинг: А- (RU) от АКРА

ISIN: RU000A1061K1

Стоимость облигации: 103,49%

НКД: 0,75 р.

Доходность к погашению: 13% (купоны 13,6%)

Дата погашения: 14.03.2027

5. СэтлГрБ2Р1

Рейтинг: ruA+ (эксперт РА)

ISIN: RU000A1053А9

( Читать дальше )

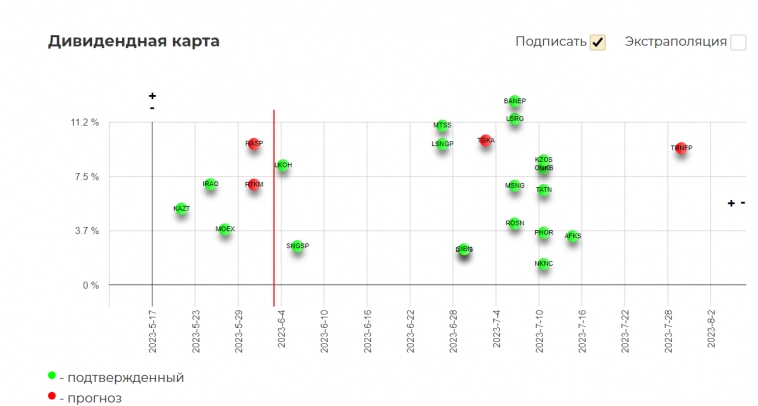

Дивиденды сезона 2023-2024

- 02 июня 2023, 10:39

- |

Собрал текущие решенные дивиденды этого сезона. По Распадской див который бы могли заплатить, если бы материнская компания переехала в РФ. По Магниту если бы подняли деньги с Тандера. Версии разняться от технической невозможности из-за не полного кворума, до желания занизить цену, чтобы выкупить с дисконтом инорезов.

По ТГК1 так же дивиденд, который бы могли заплатить. (редакция после публикации)

В виде таблицы.

( Читать дальше )

Премии облигационных доходностей к их кредитным рейтингам

- 16 мая 2023, 07:07

- |

Это список облигаций, которые, по нашей оценке, имеют премию доходности к своему кредитному рейтингу. Не исчерпывающий, с поправкой на нашу заинтересованность в тех или иных бумагах. Данные на 12 мая.

Мы используем его в управлении портфелем облигаций. Таблица в черновом виде, как под руку попала.

Доходность рейтинга мы рассчитываем для дюрации (срок возврата вложенных в облигацию денег) от 0,5 до 2 лет. В таблице дюрации бумаг могут быть немногим короче или длиннее. В целом, расчет оправдан.

Для чего нужна эта таблица? Как можно заметить, здесь в основном бумаги с рейтингами уровней ВВВ и А. В основном не ВДО. Поскольку эти бумаги призваны частично замещать собой ликвидную часть портфеля и удерживать его общий кредитный рейтинг на ступени ВВВ (сейчас у нашего публичного портфеля рейтинг ВВВ-).

При выборе облигации для покупки мы оперируем двумя способами оценки. Первый – детальный разбор эмитента, это касается ВДО. Второй, для относительно высоких рейтингов, простая оценка премии бумаги к ее рейтингу. По таблице и выбираем бумагу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал