Избранное трейдера Stoic

Кто хочет стать миллионером?? В опционах с каким БА прямо сейчас "раздают деньги" на ММВБ?

- 14 июля 2017, 17:49

- |

Кто хочет стать миллионером?? В опционах с каким БА прямо сейчас "раздают деньги" на ММВБ?

- комментировать

- ★2

- Комментарии ( 34 )

Насчет того, что по Аэрофлоту очень дорогое репо (шорт)

- 14 июля 2017, 12:35

- |

На самом деле я лично трактую эту ситуацию обратным образом

Вчера примерно 3000 лотов хотели взять под 80% годовых, это 0.25% в день. 10 000 лотов хотели взять в шорт под 30% годовых, и 20 000 под 10%.

Как мы видим если бы и горело у кого то 3000 лотов, это извините называется купи по рынку и цена сдвинется на рубль и вернется обратно, проблемы нет. За первый час прошло 38 000 лотов вчера, для сравнения.

Сегодня кто-то просит 17 000 лотов под 200% годовых, 0.55% в день, объем формально полудневной. понятно, что если кто-то такое репо даст, бумагу продадут в рынок, и цена упадет на -3%. Поэтому понятно ПОЧЕМУ просят репо.

Почему же не дают акции для шорта?

Здесь моя логика такая.

Если бы хозяин лонгов знал, что вынесет шортистов, он бы ДАВАЛ в репо и под 10%. на вот вам, продали? поехали вверх.

( Читать дальше )

Грааль есть… ( алготрейдинг)

- 14 июля 2017, 11:03

- |

Грааль есть… ( алготрейдинг)

То, что грааль есть в высокочастотном алготрейдинге доказывают арбитражные, маркетмейкерские и др. стратегии. А можно ли придумать алгоритм, при кот. нет необходимости использования доп. ПО для достижения высоких скоростей (бюджетный вариант) и при этом получать гарантированно больше прибыльности на обычном ПО.

Рассмотрим начальные условия системы, с кот. мы имеем дело (бесспорные):

- Наличие трендовых и флетовых участков с неизвестными и разными промежутками по времени.

- Не прогнозируемость направления движения цены.

- Возможность использования в торговле нескольких инструментов (спот, фьючерсы, опционы).

- Цель – гарантированная прибыльность 100% годовых и выше при мин. просадках.

Напрашивается одновременная, синхронная работа 3 подсистем (3 роботов)- трендовой, флетовой, хеджевой.

Трендовая и флетовая работают скальпирскими сделками на фьючерсах, а хеджевая- скальпирскими и среднесрочными сделками и опционами, и фьючерсами.

( Читать дальше )

2017: мои июньские итоги

- 30 июня 2017, 07:33

- |

По всяким технологичным штукам. Вёл эксперимент по сравнению, кто лучше торгует. Через второй тслаб у меня три брокера: экзанте, финам, айтиинвест. Торгуется одно и то же. В 90% случаев первым заявки ставит экзанте (фикс). В 10% случаев его опережает финам (высокоскоростной транзак). Заявки через айтиинвест (смартком) ну просто всегда ставятся последними и получают самую худшую цену сделки (я бью по стакану лимиткой со смещением в два-три шага цены).

Из любопытного обнаружил в экзанте возможность торговать биткойном через их фонд, но там только для долгосрочных лонгов, ибо условия конские. Также кому любопытно, вот тут можно взять разные исторические (тиковые) данные по криптовалютам.

С одной стороны, жаль, что нет движений а-ля 2014 или 2015, тогда было так легко делать по 10-20% за несколько дней при втором-третьем плече. С другой стороны, полезно, что подряд пошел второй год тухлого рынка. Я разбавил наконец свой трендовый подход контртрендом.

( Читать дальше )

Абсурдность математической логики.

- 26 июня 2017, 22:59

- |

Сам Рассел иллюстрировал парадоксом брадобрея

Я несколько видоизменил этот парадокс, в более наглядную форму, дабы показать его абсурдность.

Допустим, есть водитель, который возит только тех, кто не возит себя.

Противоречивость данного утверждения, если воспринимать его буквально, на поверхности: поскольку водитель всегда возит сам себя, он не может возить только тех, кто не возит себя.

Что мы можем вменить нашему языку, исходя из того, что язык позволяет делать абсурдные высказывания? Такие как это, или, скажем, «высокая низкость».

С точки зрения здравого смысла — ничего, поскольку кто же может запретить строить произвольные конструкции. Он противоречив, в трактовке рассела просто потому, что такие конструкции в нем возможны. А трусы противоречивы и неправильны просто потому что их можно напялить на голову, и они сами не могут запретить это сделать.

( Читать дальше )

Налог на иностранные доходы трейдеров-физлиц в Европе

- 26 июня 2017, 19:21

- |

Подскажите, пожалуйста, страны Европы, в которых имеющий разрешение на временное проживание негражданин той страны не должен платить налог на свои доходы как физлица от торговли на зарубежных, по отношению к той стране, рынках.

Из того, что смог разузнать сам:

Монако — 0 (вход для получения резидентства миллион €)

Великобритания — 0 для инвесторов на семь лет (вход — два миллиона £)

Португалия — 0 по акции «золотой инвестор» на десять лет (вход то ли 500 тыщ, то ли миллион евер — на русском инфа разнится, на нерусском не искал, так как всё равно много).

Знает ли кто варианты побюджетнее (±100К€ или около того), или хотя бы с налогом, меньше 25% (с таким налогом нашёл Словению, переезд и поддержание статуса в течение пяти лет стоит примерно 110К€ на семью, но отдавать четверть с торговли как-то ломает (а переезжать, чтобы сразу начинать прятать деньги от налогов, считаю неразумным).

Заранее спасибы за инфу

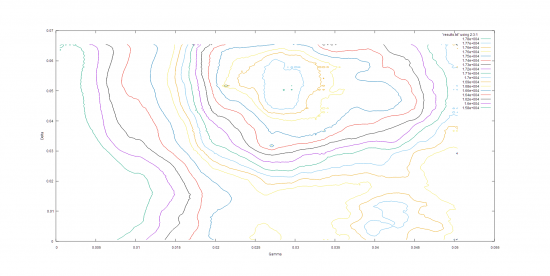

Работаем с площадью. Алгоритм на WelathLab

- 21 июня 2017, 11:59

- |

Работаем с площадью. Алгоритм на WelathLab

Когда на графике куча скользяшек, складывается впечатление, что система держится на соплях и долго не протянет. Поэтому давно начал думать о каких-то универсальных индикаторах, которые бы измеряли сразу много параметров рынка.

Первое, что пришло в голову – это использовать площади на графике. Изначально идея была такой:

- Строим кривую по хаям и по лоям

- С помощью интерполяции находим промежуточные значения нашей кривой для большей точности.

- Аппроксимировать получившуюся кривую.

- Взять интеграл от получившейся в третьем шаге функции.

По задумке получившееся значение должно было отражать глубину рынка, то есть насколько сильно ходит рынок от локального хая/лоя до хая/лоя внутри дня. Если же мы добавим сюда время (за сколько рынок сходил), то получим индикатор флэта (маленькое значение + большой временной промежуток). По ходу построения индикатора возникали мысли о том, что всё это можно реализовать гораздо проще, и действительно – можно.

( Читать дальше )

Почему «не работают» торговые стратегии. Урок №1

- 18 июня 2017, 12:33

- |

Начав свой путь трейдера в 2008, я начал читать все что мне попадалось о торговых системах, о торговле на бирже. Я пробовал одну систему за другой. И ни одна система не давала мне стабильного результата. Сначала я винил себя, что не всегда точно исполняю все правила, не всегда делаю все по правилам. Когда я стал более дисциплинированным, ситуация особо не поменялась. По прежнему результат был далек от ожидаемого — я уже зарабатывал, но все же этот заработок был скорее случайным. Потому как я не понимал что я делаю. Я действовал шаблонно, исполнял точно то что говорили книги (мне так казалось), но я не понимал рынка. Я не понимал, почему иногда один и тот же сигнал/шаблон/паттерн дает профит, а иногда нет. Почему делая все правильно, мой заработок далек от ожидаемого. Со временем, я отказался от шаблонов/паттернов. Отказался от всех индикаторов. Потому как они мне мешали видеть что реально происходит на рынке. Действуя шаблонно — заработать очень тяжело. Каждую ситуацию надо рассматривать отдельно. После этого результаты изменились коренным образом. Когда несколько лет назад я начал обучать торговле, увидел что большинство сталкиваются с той же прблемой. Все пытаются действовать шаблонно. Другой проблемой оказалось то, что вся информация поступая к нам, проходит через некий мозговой фильтр. Что-то остается, что-то отсеевается, а что-то трансформируется (!!!). Что происходит в итоге: мозг из рабочей системы пытается сформировать шаблоны, да еще и несколько отличающихся от оригинальных. Как вы думаете, реально ли заработать по системе, которая прошла огромную трансформацию в вашей голове, да еще и лимитирована паттернами? Возможно и реально, но это уже будет далеко не та система, которой вас обучали. И, если, ситуацию с неправильным восприятием можно поправить на обучении, когда у вас есть хороший наставник и он смотрит что и как вы делаете, то от шаблонности избавиться очень трудно. В чем сложность алгоритмизации торговых систем? Несмотря на схожесть ситуаций, они все отличаются. Так же как вы не найдете ни одного одинакового листа на дереве, вы не найдете ни одной абсолютно схожей ситуации на рынке. Но при этом, по листу вы сможете определить название дерева.

( Читать дальше )

Что не является "Граалем"

- 17 июня 2017, 19:09

- |

Рассмотрим типичные ЛОЖНЫЕ утверждения, тиражируемые МАССОВО в финансовой среде.

Перечень того, что не является граалем ни при каких обстоятельствах:

1. «Тебе просто не хватает дисциплины» = «Существует механическая торговая система, которая рулит, а ты просто не сумел ей воспользоваться, потому что не досидел» = ЛОЖЬ.

Привожу график работы механической торговой системы на Бренте (чтобы ни у кого не возникало сомнений). Период более 10 лет, риск — т.е. размер позиции 50 баррелей на 10000 депо, то есть сейчас это порядка 1/4 от депо. Даже при полном покрытии, чтобы депозит не вынесло к чертям собачьим на соплях брокеров и других мошенников — результат МТС за 10 летний период более, чем скромный. Гораздо больше получили люди, закупившиеся в 2009-2010 акциями и ничего не делавшие. Ради 5% годовых вы готовы доверить бабки механической торговой системе, которая ещё неизвестно, заработает ли? Как видите, эта МТС получает 6% годовых только в области своей оптимальности. И то, этот доход НИКАК не гарантирован. А просадки в областях не-оптимальных, достигают 40% депо. 40% депо, КАРЛ — и ты будешь сидеть дисциплинированно, всирая 40% депо?

( Читать дальше )

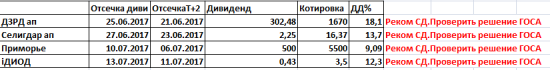

Дивиденды2017.Разочарования.

- 12 июня 2017, 18:06

- |

Ну вот и закончились новости по обьявленным СД рекомендациям дивидендов. Последние интриги, о которых я писала в прошлом обзоре, разрешились, известны дивиденды Лензолото ап, Полюс и Мечел.

Ожидаемо не большие дивиденды у ПАО Лензолото 34,18 рубля на АП, на АО дивиденды СД не рекомендованы, ведь само Лензолото деятельности не ведёт и, если не начислены дивиденды в дочерней компании АО ЗДК Лензолото, то у самого ПАО Лензолото чистый убыток и дивиденды начислять не из чего.

СД Полюс рекомендовал выплатить дивиденды несколько необычно. Цитирую:

По третьему вопросу повестки дня «О рекомендациях по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2016 года и порядку его выплаты» принято следующее решение:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

1. Чистую прибыль ПАО «Полюс» по результатам 2016 финансового года в размере 261 377 397 261,56 руб. (Двести шестьдесят один миллиард триста семьдесят семь миллионов триста девяносто семь тысяч двести шестьдесят один рубль пятьдесят шесть копеек) распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2016 финансового года в денежной форме в общем размере 20 062 843 800 (Двадцать миллиардов шестьдесят два миллиона восемьсот сорок три тысячи восемьсот) рублей (что эквивалентно 354 000 000 долларов США по курсу Центрального Банка Российской Федерации на 07.06.2017: 56,6747 рублей за 1 доллар США). Размер дивидендов на одну акцию определяется пропорционально общему количеству размещенных акций, принадлежащих акционерам ПАО «Полюс» по состоянию на конец операционного дня даты составления списка лиц, имеющих право на получение дивидендов по результатам 2016 финансового года.

То есть точный размер дивиденда предполагается узнать уже после закрытия реестра под дивиденды 17.07.2017.

Интрига по Мечел разрешилась вполне благополучно. И если в прошлый выходной только два из трёх крупнейших кредиторов Мечел дали согласие на выплаты дивидендов на АП, то на этой неделе дал своё разрешение и Газпромбанк и СД Мечел рекомендовал акционерам на ГОСА проголосовать за выплату дивидендов в размере 10,28 рублей на АП.

В таблицах обзоров из серии Дивиденды 2017 я рекомендовала обязательно уточнить, примут или нет акционеры на ГОСА решение о рекомендованных СД по итогам 2016 года дивидендах. Такие рекомендации были обязательными для четырех эмитентов: ДЗРД, Селигдар, iДИОД и Приморье. от выдержка из дивидендной табдицы с этими рекомендациями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал