SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aik

Расхождение улыбок

- 29 марта 2014, 03:30

- |

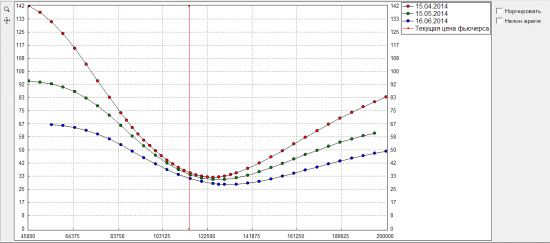

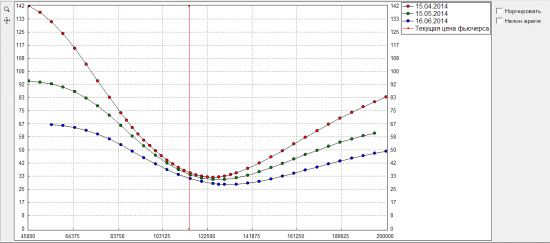

Сейчас улыбки RTS-6.14 на апрель и июнь выглядят так:

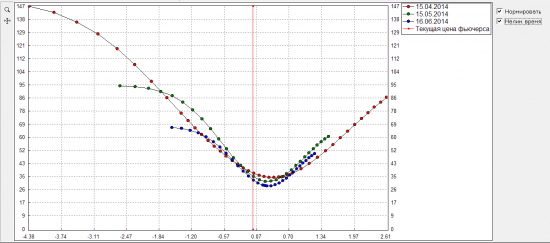

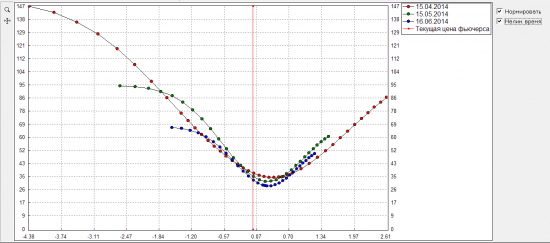

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 22 )

Зачем оттачивать ручную торговлю если робот торгует нормально?!

- 13 марта 2014, 21:55

- |

В двух словах о моей ситуации в трейдинге...

Начал знакомство с торговлей на Форекс с середины июня 2013… т.е. прошло уже 9 месяцев… По всем житейским правилам пора «рожать» работающую ТС...

С самого начала знакомства с рынками я, как и все начинающие, старался строить ТС на имеющихся в наличии индикаторах: всякие там МА, Стохастики, RSI, Parabolic и т.д… Сразу выявились серьезные проблемы этих инструментов и, по сути, невозможность создания на их базе сколь бы то ни было стабильной ТС для последующей ее автоматизации… Пришлось потратить два дня на изучение MQL4. Через 3 месяца я пришел к выводу, что без разработки собственных формул и индикаторов так и останусь «мухой в майонезной банке»… Пара месяцев ушла на разработки и обкатки алгоритмов и готовых индикаторов, а также на создание двух стандартных роботов и одного шаблонного… Результаты работы роботов оказались для меня вполне приемлимыми (об этом чуть позже).

( Читать дальше )

Начал знакомство с торговлей на Форекс с середины июня 2013… т.е. прошло уже 9 месяцев… По всем житейским правилам пора «рожать» работающую ТС...

С самого начала знакомства с рынками я, как и все начинающие, старался строить ТС на имеющихся в наличии индикаторах: всякие там МА, Стохастики, RSI, Parabolic и т.д… Сразу выявились серьезные проблемы этих инструментов и, по сути, невозможность создания на их базе сколь бы то ни было стабильной ТС для последующей ее автоматизации… Пришлось потратить два дня на изучение MQL4. Через 3 месяца я пришел к выводу, что без разработки собственных формул и индикаторов так и останусь «мухой в майонезной банке»… Пара месяцев ушла на разработки и обкатки алгоритмов и готовых индикаторов, а также на создание двух стандартных роботов и одного шаблонного… Результаты работы роботов оказались для меня вполне приемлимыми (об этом чуть позже).

( Читать дальше )

Хочу сказать нашему рынку "Спасибо!")

- 12 февраля 2014, 14:00

- |

«Если знания выгоднее продавать, чем применять — они бесполезны»

Меня всегда удивляло: почему когда цена растёт, сразу начинают многие писать топики, про космос, ударный день… а если падает, то всёпрапала, ртс — 1000 (500) и армагеддон? Ну это было бы понятно, если бы на нашем рынке были устойчивые тренды. Но сейчас, когда мы 2 года болтаемся в глабальном боковике, и даже падение рубля не способно существенно двинуть нашу Ри.. Где тренды? На каких-нибудь 5-минутках? И что, на 5-минутках мы имеем шанс дойти куда-нибудь существенно, например на 1000 или 1800 ртс? Пффф… Ну может и правда, просто поза давит, эйфория от правильно угаданного направления туманит мозг… А может быть всё гораздо хуже. Наслушавшись на всяких платных курсах всяких гуру и гурчиков, люди просто не понимают, что у каждого локального рынка есть свои особенности, которые гораздо важнее общих правил и подходов. Как говорится, "дьявол самое важное кроется в деталях". И, применительно к нашему рынку, прибыль кроется как раз в этих деталях. Но большинство упорно продолжает пялиться в графики, искать всякие классические фигурки, уровни и показатели индикаторов. Ну удачи!))

Вот исходя из вышесказанного, мне порой приходится слышать примерно такой разговор:

То есть я не понимаю стенаний и нытья, что рынок наш уже не тот (не торт), что тут болото, что пора валить на западные площадки и всё такое…

( Читать дальше )

Меня всегда удивляло: почему когда цена растёт, сразу начинают многие писать топики, про космос, ударный день… а если падает, то всёпрапала, ртс — 1000 (500) и армагеддон? Ну это было бы понятно, если бы на нашем рынке были устойчивые тренды. Но сейчас, когда мы 2 года болтаемся в глабальном боковике, и даже падение рубля не способно существенно двинуть нашу Ри.. Где тренды? На каких-нибудь 5-минутках? И что, на 5-минутках мы имеем шанс дойти куда-нибудь существенно, например на 1000 или 1800 ртс? Пффф… Ну может и правда, просто поза давит, эйфория от правильно угаданного направления туманит мозг… А может быть всё гораздо хуже. Наслушавшись на всяких платных курсах всяких гуру и гурчиков, люди просто не понимают, что у каждого локального рынка есть свои особенности, которые гораздо важнее общих правил и подходов. Как говорится, "дьявол самое важное кроется в деталях". И, применительно к нашему рынку, прибыль кроется как раз в этих деталях. Но большинство упорно продолжает пялиться в графики, искать всякие классические фигурки, уровни и показатели индикаторов. Ну удачи!))

Вот исходя из вышесказанного, мне порой приходится слышать примерно такой разговор:

То есть я не понимаю стенаний и нытья, что рынок наш уже не тот (не торт), что тут болото, что пора валить на западные площадки и всё такое…

( Читать дальше )

Как знающие зарабатывают на опционах миллионы долларов (и евро)

- 03 сентября 2013, 14:08

- |

Анализ объемов по опционам — вещь нудная, но иногда приносит жемчужины.

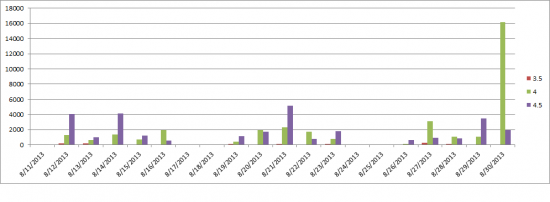

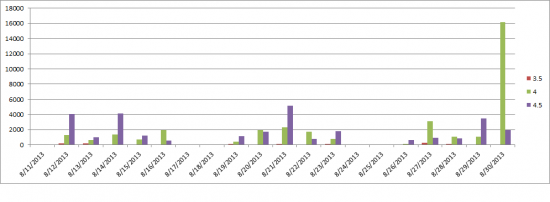

Смотрим динамику ближних опционов по NOK US. Кто-то вероятно знал о сделке за несколько дней до объявления слияния Nokia и Microsoft. Акции взлетели с 3 до 4 евро, а опционы 130% подорожали более, чем в 14 раз. Неизвестные гении, вложив в опционы на деньгах (4$) $123000, заработали $1.6 млн. Этот спайк выглядит явно неестественно, если посмотреть объемы за 2-3 предыдущие месяца. Они также незнакомы с гаммой, иначе брали бы 5-ю серию)).

Динамика объемов по наиболее активным сериям NOK в штатах.

Впрочем, в Европе споррадические всплески по 20000 контрактов встречались в течение всего лета и к явному росту не вели. Последняя покупка была на страйке 3.4 евро 29 августа. Опционы подорожали в этом случае в 70 раз (а 20 тыс. евро превратились в 1.4 млн. евро).

Все это конечно говорит о том, на чем зарабатывают продавцы премии — одного такого дня с проданным стренглом достаточно, чтобы отобрать двухлетнюю прибыль. Продажа ближней гаммы на акциях часто приводит к подобным последствиям.

Смотрим динамику ближних опционов по NOK US. Кто-то вероятно знал о сделке за несколько дней до объявления слияния Nokia и Microsoft. Акции взлетели с 3 до 4 евро, а опционы 130% подорожали более, чем в 14 раз. Неизвестные гении, вложив в опционы на деньгах (4$) $123000, заработали $1.6 млн. Этот спайк выглядит явно неестественно, если посмотреть объемы за 2-3 предыдущие месяца. Они также незнакомы с гаммой, иначе брали бы 5-ю серию)).

Динамика объемов по наиболее активным сериям NOK в штатах.

Впрочем, в Европе споррадические всплески по 20000 контрактов встречались в течение всего лета и к явному росту не вели. Последняя покупка была на страйке 3.4 евро 29 августа. Опционы подорожали в этом случае в 70 раз (а 20 тыс. евро превратились в 1.4 млн. евро).

Все это конечно говорит о том, на чем зарабатывают продавцы премии — одного такого дня с проданным стренглом достаточно, чтобы отобрать двухлетнюю прибыль. Продажа ближней гаммы на акциях часто приводит к подобным последствиям.

ОПЦИОНЫ: Заунывные напевы Ri.. к экспирации превращаются.. превращаются брюки..

- 02 сентября 2013, 22:13

- |

Холодно стало, Осень настала

Быки все помёрзли, нечего жрать!

Да и медведям мёду так мало,

Грёбаный рынок, …… мать!

Ну вот такие примерно настроения у народа в связи с продолжающимся всё лето боковиком, рекордно снизившим не только диапазон колебаний, но и заставившим задуматься над вопросом: а когда же снова оживёт трендовая торговля? Аналитики продолжают кормить обещаниями: «уже скоро!», «пробой неизбежен», «сколько верёвочке не виться..», а воз и ныне там. Когда изменится парадигма рынка? А кто его знает! Может завтра, а может через полгода. Не дано это никому знать. Даже всемогущему Куклу. И что нам делать? Да только одно: изучать закономерности. Ну ладно, давайте глянем одним глазком, «пока не началось» .

.

Я тут на днях сделал интересную табличку, которая заинтересовала меня как продавца волатильности. Поскольку мы, опционщики, мерим время месяцами от экспы до экспы, то продавцы знают, что самое «безопасное» время всегда в начале этого периода. Премии высоки, возможностей для оптимизаций/корректировок позы много, времени исправить «косяк» тоже достаточно, да и хаотичных непонятных движений «ни на чём» тоже в начале не так много обычно. Иное дело – период, когда до экспы остаётся лишь несколько дней. Премии мизерны, приходится увеличивать объёмы, а вот «движняки» усиливаются, причём резко… Например, февральскую экспирацию многие опционщики запомнят как убийственную и зубодробительную надолго. А некоторые и как последнюю для себя)) Да и августовская была ничуть не легче...

( Читать дальше )

Быки все помёрзли, нечего жрать!

Да и медведям мёду так мало,

Грёбаный рынок, …… мать!

Ну вот такие примерно настроения у народа в связи с продолжающимся всё лето боковиком, рекордно снизившим не только диапазон колебаний, но и заставившим задуматься над вопросом: а когда же снова оживёт трендовая торговля? Аналитики продолжают кормить обещаниями: «уже скоро!», «пробой неизбежен», «сколько верёвочке не виться..», а воз и ныне там. Когда изменится парадигма рынка? А кто его знает! Может завтра, а может через полгода. Не дано это никому знать. Даже всемогущему Куклу. И что нам делать? Да только одно: изучать закономерности. Ну ладно, давайте глянем одним глазком, «пока не началось»

.

.Я тут на днях сделал интересную табличку, которая заинтересовала меня как продавца волатильности. Поскольку мы, опционщики, мерим время месяцами от экспы до экспы, то продавцы знают, что самое «безопасное» время всегда в начале этого периода. Премии высоки, возможностей для оптимизаций/корректировок позы много, времени исправить «косяк» тоже достаточно, да и хаотичных непонятных движений «ни на чём» тоже в начале не так много обычно. Иное дело – период, когда до экспы остаётся лишь несколько дней. Премии мизерны, приходится увеличивать объёмы, а вот «движняки» усиливаются, причём резко… Например, февральскую экспирацию многие опционщики запомнят как убийственную и зубодробительную надолго. А некоторые и как последнюю для себя)) Да и августовская была ничуть не легче...

( Читать дальше )

Как найти альфу на фондовом рынке США

- 20 августа 2013, 23:08

- |

Легкий перепост уже старого топика, который ждет продолжение. Чем хорош фондовый рынок, так это тем, что на нем как в бане — все равны. Более того, каждый, кто мнит себя гением, быстро возвращается к реальности, понимая, что в сущности он ничем не отличается от того Васи, что купил ГП по 360 рублей. Но тем не менее, большое количество неизвестных позволяет на рынке уживаться множеству концепций, которые именно тем хороши, что непроверяемы. А рыночному большинству нужен драйв и эмоции.

Есть теория, что рынок в принципе несет полезность именно в силу своей принадлежности к индустрии развлечений. Участники платят премию за вход и выход, ну и конечно за сам процесс.

Но это все лирика. На практике же на рынке нужны устойчивые модели. Ну или относительно устойчивые. Факторный подход позволяет по крайней мере разделить доходность акции на различные составляющие. Основоположниками его были Фама-Френч, которые удивительным образом обнаружили, что изменение цены — на 90% функция ценовых коэффициентов.

Идиосинкратический (т.е. индивидуальный риск) акции совсем невелик, до такой степени, что им можно пренебречь. Набирая факторные корзины, можно пытаться обгонять рынок. Ведь поведение их более режимно (то есть трендово или флетово), а логика их вполне понятна.

( Читать дальше )

Есть теория, что рынок в принципе несет полезность именно в силу своей принадлежности к индустрии развлечений. Участники платят премию за вход и выход, ну и конечно за сам процесс.

Но это все лирика. На практике же на рынке нужны устойчивые модели. Ну или относительно устойчивые. Факторный подход позволяет по крайней мере разделить доходность акции на различные составляющие. Основоположниками его были Фама-Френч, которые удивительным образом обнаружили, что изменение цены — на 90% функция ценовых коэффициентов.

Идиосинкратический (т.е. индивидуальный риск) акции совсем невелик, до такой степени, что им можно пренебречь. Набирая факторные корзины, можно пытаться обгонять рынок. Ведь поведение их более режимно (то есть трендово или флетово), а логика их вполне понятна.

( Читать дальше )

Тема знатокам: Дельта - нейтральная стратегия на ранних периодах обращения опционов.

- 19 августа 2013, 18:14

- |

Доброго.

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

Откуда возникает улыбка волатильности?

- 17 августа 2013, 21:55

- |

Продолжая популярную сейчас тему с моделями улыбки волатильности, хочу поделиться результатами своего исследования на эту тему. Немного стремно делать это после поста Виталия Курбаковского. Но может кому-то и мое исследование будет интересно. Сам я не математик и не трейдер, просто программист. Поэтому не судите строго.

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Обобщенная модель стоимости опционов

- 15 августа 2013, 18:37

- |

Я давно обещал выложить в сеть свою статью из журнала FO с обобщенной моделью стоимости опционов, что сейчас и делаю

Сначала некоторые замечания к статье, ниже она сама

Обобщенная модель (ОМ) создавалась как упрощенная версия классической модели Блэка-Шолеса (БШ) для автоматической торговли опционами. Впоследствии оказалось, что главное достоинство ОМ состоит в том, что она позволяет обойтись без введения в рассмотрение понятия кривой волатильности (IV) и от всех последующих неприятностей, связанных с необходимостью ее анализа и прогнозирования.

Основная идея ОМ продемонстрирована на рисунке (Рис.1). Ожидаемая подвижность m ATM опционов, связанная с ценой формулой (6), есть линейная функция цены Fбазового актива (БА).

( Читать дальше )

Циклы недвижимости и акций

- 10 августа 2013, 12:49

- |

Та графическая модель в виде «шипа», что образовалась на долгосрочном графике iShares Dow Jones US Real Estate лично мне сильно напоминает графическую формацию, которая наблюдалась в 2007 году.

Прошлый медвежий рынок начался именно с падения недвижимости. Сейчас мы имеет глубокую коррекцию по недвиге и новый хай по сипи. Схожесть ситуаций очевидна.

Впрочем, если выбирать кандидата для короткой, то недвижимость (IYR ETF), на мой взгляд, как уже находящаяся в стадии падения (?), подходит на эту роль больше.

Прошлый медвежий рынок начался именно с падения недвижимости. Сейчас мы имеет глубокую коррекцию по недвиге и новый хай по сипи. Схожесть ситуаций очевидна.

Впрочем, если выбирать кандидата для короткой, то недвижимость (IYR ETF), на мой взгляд, как уже находящаяся в стадии падения (?), подходит на эту роль больше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал