Избранное трейдера Владимир С.

Пример деревянного арбитража на Сбере обычке

- 19 января 2016, 19:51

- |

По мотивам топика Ж.М.И.

Называется это арбитраж. И для тех кто не хочет связываться с валютой — возьмем акции Сбера

Итак

Покупаем 100 акций Сбера обычки без плечей по цене 86,68. ДС под эту операцию возьмем = 8668 руб.

И

Продаем 1 фьючерс Сбера обычки по 8852 (на момент написания топика). ГО под эту операцию возьмут 1422 руб.

Итого желаемый профит: 8852 — 8668 = 184 руб.

Го под операцию составит 8668+1422=10090 руб.

Профит от ГО составит 1,82% (ну если на 4 квартала умножить, то вообще 7,28%)

Ну че интересно ?

- комментировать

- ★15

- Комментарии ( 41 )

Спецификация фьючерсных контрактов на ММВБ

- 18 января 2016, 17:37

- |

Фьючерсный контракт представляет собой производный финансовый инструмент на тот или иной торгуемый базовый биржевой актив.

В большей степени российский фьючерсный рынок — это рынок спекулянтов и уже затем средство хеджирования тех или иных рисков (по крайней мере, в настоящее время).

Основная ликвидность рынка фьючерсов на Московской бирже сосредоточена пока лишь в небольшой части торгуемых контрактов.

Десять самых ликвидных фьючерсных контрактов покрывают ~99% объема торгов всего рынка фьючерсов (см. ниже).

(

( Читать дальше )

Сибрент: Почувствуйте себя маркет-мейкером )))

- 05 января 2016, 20:47

- |

Ну и буря в стакане:

p.s. Это я не «для пальцев» запостил, а как иллюстрацию к предыдущему посту о возможностях синтетики ;)

( Читать дальше )

Бэнкинг по-русски: Как сохранить сбережения часть вторая...

- 05 января 2016, 20:33

- |

врезка:

----

Экономика примерно такая — берем 10 млн руб — разбрасываем на рублевые депозиты под 12% (в среднем)

имеем 1% в мес мес или 100 тыс руб и это мы делаем максимальной закладкой на распад опциона (максимальная просадка)

Еще на 500 тыс-1 млн руб набираем соответствующих колов (опцион на покупку фьючерса на доллар) из ближнего месяца и держим их в ожидании выхода в деньги (около денег).

при возникновения потенциального кейса для шорта — продаем не колы, а соотвествующий фьюч.

соотношения подбираем каждый себе сам — моя стратегия на 10 млн руб 500 колов и 650 фьючей лимит шорта

При подобной синтетической конструкции — мы имеем:

— основной капитал в рублях, на счетах в банках застрахованных АСВ

( Читать дальше )

Гайд по трорговле на биже. Часть 3. Алготрейдинг. Роботы.

- 14 декабря 2015, 09:38

- |

Написал третью часть Гайда, но потом решил сократить до одной самой важной главы.

Пределы системной торговли

В последнее время популяризируется тема алготорговли, автоследования, торговых сигналов, обучающих курсов. Однако мало кто задумывается о том будет ли это реально работать.

Системная торговля строится на основании анализа исторических данных. Т.е. измеряем ряд параметров ценовых рядов, делаем прогноз движения цен в будущем и торгуем этот прогноз. Проблема в том, что сам факт торговли прогноза оказывает влияние на историю цен. В физике есть понятие — режим измерения, т.е. изменение не должно существенно влиять на измеряемую величину. Обычно допускается влияние измерения на измеряемую величину в пределах 1-2% и ниже.

( Читать дальше )

Отработка ожиданий по квоте ОПЕК через опционы...

- 04 декабря 2015, 18:32

- |

Обьемы торгов страйк 70000

( Читать дальше )

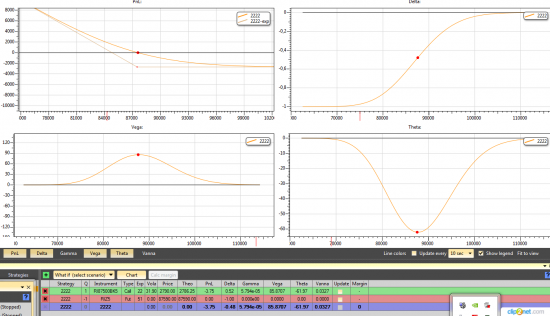

ПУБЛИЧНЫЙ ЭКСПЕРИМЕНТ #2: можно ли зарабатывать на опционах FORTS 5% за 12 дней (~10% за месяц, ~100% за год) ? Депозит 1.000.000 рублей

- 03 декабря 2015, 19:26

- |

Всем доброго дня.

В конце декабря предстоит внести последний платеж по рассрочке, деньги уже сняты из банка. Так почему бы не прокрутить их на FORTS до ближайшей экспирации 15 декабря? Прошлый «эксперимент» прошел удачно, а в целом за последние 3 года я 9 месяцев торговал опционами по данному принципу с неплохим результатом.

О методе и принципах цитирую себя же из первого эксперимента:

Цитата

Всех интересует: как с этими жуткими плечами и текущей волатильностью можно стабильно торговать и в один чудесный день не потерять депо целиком.

На это я много раз отвечал: «Подумайте о грамотной продаже опционов. Как минимум это хорошая замена банковским вкладам с доходностью от 30% в год, при контролируемых рисках».

Можно ли продажу опционов считать надежным и безопасным способом заработка? Конечно же, нет. Многие знают историю Гнома, и другие похожие истории, а кто-то успел всё опробовать на себе.

Очевидно, если вы начнете продавать ближние к страйку опционы, либо станете на всё ГО ежемесячно держать 110000е путы и судорожно скрещивать пальцы, то такая стратегия ничего хорошего в долгосроке не принесет. В то же время, и доходность в таком случае может быть гораздо выше 10% в месяц, но надолго ли...

( Читать дальше )

Экспирация брента(ы)...

- 13 ноября 2015, 16:42

- |

1. Наша экспирация позже их заморской экспирации. Отсюда первое извращение — их контракт прекратит свою жизнь сегодня в 19-30 по Лондону, а наш только в понедельник в вечерний клиринг. У вас осталось всего 6 часов на всё-про-всё, на движуху.

2. Второе извращение, вытекающее из первого — уже сегодня в вышеупомянутое время 19-30 по Лондону (22-30 по Москве) наш старый контракт полностью потеряет ценовой ориентир, т.к. их старый контракт будет остановлен.

3. Расчётная цена нашей экспирации равна значению биндекса (BINDEX, The ICE Brent Index). Эту хрень вы в стаканах не найдёте, значение публикуется в 12-00 по Лондону (в 15-00 по Москве) на следующий день, для нынешней экспиры это стало быть понедельник. Сейчас сайт выглядит так, в понедельник появится строчка

( Читать дальше )

Опционы для подростков. (часть семь)

- 25 октября 2015, 20:37

- |

Еще одна тема. Использование опционов в качестве стопов. Тут надо разобраться в дефиницах. Что такое стоп? Полный выход из позиции. Вы вошли в рынок и ошиблись. Цена пошла в другую сторону. Тогда вам надо перевернуться, купить позицию в другую сторону? Или это мани менеджмент. У вас убыток более 10% и надо, просто, тупо выйти. Я никогда не понимал стопы. Ведь когда вы входите в рынок вы чем руководствуетесь. У вас есть виды на рост. Вы входите позицией, но цена туда не идет. Необходимо сократить позицию, дождаться низов и увеличить позицию. Как то так. Нахождение в рынке это риск. Как в любом бизнесе. И вы либо в бизнесе, либо нет. Невозможно создать строительную компанию и продавать ее всякий раз, когда дела идут плохо. Потом откупить, может не получиться. Вы должны быть в рынке и контролировать риски. Независимо, четверг сегодня или понедельник. У опционных позиций мы видим уровни отсечек. Это приводит к некоторой иллюзии, что цена сейчас там будет. Но будет она там на экспирацию. Я уже приводил пример с торговым роботом. В ручном режиме это выглядит так: Вы купили 10 фьючей, но рынок падает. Вы начинаете продавать по одному фьючу на каждые 1000 пунктов падения. Рынок разворачивается и вы, начинаете покупать. И когда рынок достигнет цели, плюс 2000 п, у вас 12 купленных фючей. Примерно так работает направленная дельта. Она увеличивает вашу позицию при росте и уменьшает при падении. При этом делает это без комиссии биржи и через каждый тик. За аренду такого робота, вы платите дневную Тетту. А вот волатильность и вега, как правило, не на вашей стороне. И пока мы не стали изучать календарные конструкции, посмотрим, как с этим можно справиться в одной серии.

Цена фьюча 87590. Предполагаем движение порядка 3500 пунктов в ту или иную сторону. Наш прогноз вниз. Поэтому мы продаем фьюч и покупаем 87500 колл. Как будут развиваться события? Если цена идет вниз и приходит на 8400.

( Читать дальше )

Продажа волы на фортсе.

- 28 сентября 2015, 19:00

- |

Продажа опциков на РТС.

1. Наличие отсутствие тренда определяю по БА. В тренде ессно не торгую

2. Определяю (как я вижу) диапазон движения БА. Диапазон ищу широкий: 15000-25000 по РТС, что б не особо нервничать.

3.Дней за 25-20 стараюсь продать примерно по средине диапазона его края, с приличной волой.

4. Пока БА в диапазоне позу не трогаю.

5. Выход по экспире, либо если ближе к экспире БА выходит на центр. страйк.

В принципе все понятно. Чего хотелось бы.

Хотелось бы иметь ~7-8% на трейд. с учетом загрузки по ГО начальной позой на 50% от депо.

Вообще управлять не оч. хочется, но если вдруг БА вывалится за канал, смогу отроллироваться при такой загрузке ?

Ну и вообще скажите что-нибудь :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал