Избранное трейдера Тимофей Мартынов

Секреты скальпинга от Александра Лукьянова

- 02 марта 2015, 13:28

- |

- комментировать

- ★40

- Комментарии ( 25 )

Где-то в параллельной вселенной

- 02 марта 2015, 13:14

- |

2. Где-то в параллельной вселенной Герчик учит торговать по мартингейлу

3. Где-то в параллельной вселенной существует плита Шадрина

4. Где-то в параллельной вселенной Пчела торгует по системе антимайкл

5. Где-то в параллельной вселенной Решпект был забанен Жориком Ревазовым за розжиг и политоту

6. Где-то в параллельной вселенной Арсагера выиграла ЛЧИ в номинации HFT-трейдер

7. Где-то в параллельной вселенной владельцем смартлаба является Владимир Гусев

8. Где-то в параллельной вселенной ЗВР США упали на 15 млрд гривен

9. Где-то в параллельной вселенной капиталлизация Мечела превысла капиталлизацию всего фондового рынка США

10. Где-то в параллельной вселенной Шагардин Дмитрий продает книжки по японским свечам

11. Где-то в параллельной вселенной Максим Гирько выкладывает на смартлабе фотки с пустыми полками

( Читать дальше )

Мысли по рынкам. Растут ли деревья до небес ?

- 02 марта 2015, 12:59

- |

Давно не скидывал обзоров по рынкам, так что даже сам соскучился, возможно стоит повести какие-то ежедневные или хотя бы еженедельные обзоры чтобы размяться, но в последнее время почему то стало дико лень вести блог. Как то я затролился на предмет политики в блогах :)

В общем пока мысли такие. Наш рынок явно торгует улучшение геополитической ситуации. В том плане что на самом деле торгуется громадный спред образовавшийся между нашим рынком и рынками западными висящими в основном на своих исторических хаях. Изложу мысли по этому поводу.

1. Разговоры про то что у нас в экономике всё плохо, а вот у них, на самом деле никакой рыночной логики в себе не несут. Во первых потому что у евпропейских стран индексы рынков многих их которых висят на исторических хаях тоже не всё прекрасно. Да там будет КУЕ но дело в том что на хаи эти индексы забрались ещё задолго до его объявления и теперь лишь обновляют их, наш же рынок находится где то у лоёв, если смотреть на его реальную стоимость выраженную в долларах (просто потому что сравнивать рынки надо по одной базе). Во вторых наш рынок состоит в в большой степени из сырьевых компаний. При чём сырьевых компаний ориентированных на экспорт. Так вот для стоимости таких компаний собственно вообще не важно насколько динамично развивается экономика страны, для неё более важно насколько динамично развиваются рынки их сбыта.

( Читать дальше )

Как кухни "помогают" трейдерам приуменьшить депозиты

- 02 марта 2015, 12:16

- |

В этой статье я буду приводить конкретные примеры схем B-Book брокеров.

Начнем!

А начнем мы с обзора небольшой компании, сейчас она уже 2 года как банкрот.

Компания на 5 сотрудников, но посмотрите каких результатов достигла команда за столь

короткий срок.

На рисунке выше мы видим, сколько компания заработала всего за один день (почти 196 тыс. долларов).

Данные средства переходят в графу «доход компании».

Естественно, не все дни компании были такими светлыми,

так как брокер типа B-Book дает «бесконечную» ликвидность и возможность заработка

на сильных скачках во время публикации новостей. Но бывают и случаи проскальзывания

и сделка не открывается по заданной котировке, но об этом далее.

( Читать дальше )

Наперсточники на рынке нефти.

- 02 марта 2015, 11:54

- |

Не знаю, как вам, а мне движения фьючерсов на нефть в последнее время все больше напоминают игру в наперстки. Точно как в игре в наперстки разводила, истошно выкрикивая слоганы «Кручу-верчу, обмануть хочу…», хочет обобрать клиента до нитки, так и на рынке нефтяных фьючерсов попеременно крича лозунги «Фсё прапала — нефть на 20» и «Потребление растет — нефть на 100», ММ (нет не Маркет Мейкер, а Мощный Мошенник!) постепенно забирает себе деньги с рынка.

Я уже несколько раз писал о том, что фундаментальные причины (в том числе статистика) не являются движущими факторами на рынке нефти. Взять хотя бы последние данные агентства EIA по запасам нефти в США. Посмотрим на график добычи нефти в США (коричневый) и график обеспечения нефтью в днях (синий).

( Читать дальше )

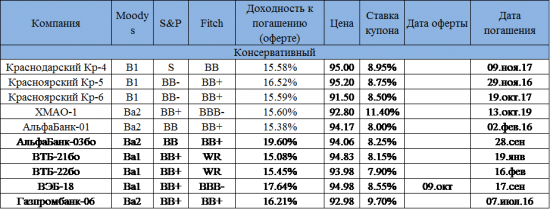

Список хороших облигаций

- 02 марта 2015, 11:25

- |

Со следующей недели планирую вернуть старую таблицу.Как всегда ссылка на мой сайт, где есть информация по etf, облигациям.Жду в комментариях пожелания (какие аналитические материалы хотели бы видеть ) в планах добавить на сайт посчитанные коэффициенты по нашим компаниям аналог того, что етсь на сайте Finviz.com .

амер рынок. потенциалы роста на 15Qrt1.

- 02 марта 2015, 10:46

- |

Практически завершился сезон отчетностей амер компаний за 4-ый квартал 2014 г.

Поэтому, уже можно строить планы на предстоящий квартал.

Суть методики оценки потенциального роста компаний подробно описывать не буду (сокращенная версия методики описана в моем дипломе, а расширенная версия методики и то, как это помогает в формировании портфеля, будет описана в кандидатской диссертации) – расскажу вкратце:

1) загружаются фундаментальные коэффициенты по всем компаниям NYSE, NASDAQ.

2) отсеиваются неадекват данные, т.е. PE более 150 или PB более 50, и прочее

3) нечеткими множествами производится оценка компаний. В итоге наиболее важные фунд коэф (pe, pb, peg, debt, и прочее) сводятся в один показатель компании в виде — от 0 до 1

Соответственно, оценка потенциала компании сводиться к оценке от 0 до 1.

Теперь о том, какие оценки были получены по секторам рынка, согласно данной методике….

Присутствует разделение оценок по капитализации:

1) Все компании

2) Компании с капитализацией более 2 млрд. зелени.

Данное разделение введено для того, чтобы исключить в общей оценка сектора (а оценка считается обычным средним арифметическим всех значений) слабые оценки компаний с капитализацией менее 2 млрд. зелени. Их показатели не так важны для общей оценки сектора.

( Читать дальше )

Наше интервью с Хендриком Кляйном: как выбрать брокера

- 02 марта 2015, 05:20

- |

Один из ключевых факторов успеха для начинающего трейдера – выбор брокера. Насколько широк спектр предлагаемых продуктов и услуг? Существует ли служба технической поддержки, которая оперативно решит возникшие проблемы? Какова комиссия за исполнение ордеров и снятие средств со счета? Безопасно ли работать через данного брокера и кто является его регулятором? Эти и другие вопросы PR-менеджер компании Exante Гита Эвеле задала Хендрику Кляйну, CEO Da Vinci Invest, эксперту в области финансовых рынков, обладающему более чем 20-летним опытом инвестирования.

Один из ключевых факторов успеха для начинающего трейдера – выбор брокера. Насколько широк спектр предлагаемых продуктов и услуг? Существует ли служба технической поддержки, которая оперативно решит возникшие проблемы? Какова комиссия за исполнение ордеров и снятие средств со счета? Безопасно ли работать через данного брокера и кто является его регулятором? Эти и другие вопросы PR-менеджер компании Exante Гита Эвеле задала Хендрику Кляйну, CEO Da Vinci Invest, эксперту в области финансовых рынков, обладающему более чем 20-летним опытом инвестирования.Безусловно, существуют определенные критерии, которые трейдер должен учитывать при выборе брокера, – объясняет Хендрик Кляйн. – Они зависят, в первую очередь, от того, какие возможности для инвестирования представляют наибольший интерес, и какие стратегии предполагается использовать. Одни брокеры «заточены» под определенные инструменты, другие совершенно не подходят для их использования. Приоритеты у всех разные. Например, стратегии, которыми пользуется Da Vinci Invest, подразумевают высокие требования к технической инфраструктуре. Для нас важно, чтобы задержки по времени были минимальными. Даже среди прайм-брокеров не все соответствуют нашим требованиям.

( Читать дальше )

Пост про понедельник

- 01 марта 2015, 22:01

- |

Завелись сомнения

У меня внутри:

После воскресения

Будет гэп по ри?

После воскресения

Будет гэп по ри?

Завелись сомнения

У меня внутри!

Трейдеры несчастные,

Добрые внутри,

Терпят муки адские,

Гэпа ждут по ри.

Терпят муки адские,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал