Избранное трейдера 12

Наше интервью с Джереми Ньюсомом: за толпой идут те, у кого нет плана

- 06 августа 2015, 13:59

- |

Джереми Ньюсом – опытный трейдер, руководитель компании reallifetrading.com. О своих торговых стратегиях и об индикаторах, которыми он пользуется каждый день, он рассказал Марии Гончаровой, EXANTE.

Джереми Ньюсом – опытный трейдер, руководитель компании reallifetrading.com. О своих торговых стратегиях и об индикаторах, которыми он пользуется каждый день, он рассказал Марии Гончаровой, EXANTE.

– Джереми, расскажите немного о себе. Как вы начинали карьеру трейдера?

– Мне 27 лет, родился в США, штат Джорджия. Как-то с подачи отца я посмотрел фильм «Форрест Гамп». В самом конце фильма герой говорит, что вложился в какую-то фруктовую компанию, и больше ему не надо беспокоиться о деньгах. Я спросил отца, что имеется в виду, и он рассказал мне об акциях, трейдинге и финансовом рынке. Мне тогда было 7 лет, но я захотел узнать больше обо всех этих вещах. Позднее я поступил в университет Флориды, чтобы изучать фондовый рынок и получить степень в сфере финансов. С этого времени я постепенно пополняю свою базу знаний о трейдинге.

– Что привлекло вас в профессии трейдера, помимо возможности вложить деньги во фруктовую компанию?

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 0 )

Продолжение топика о трейдинге - как способе жизни.

- 31 июля 2015, 19:07

- |

Хочу предложить другую грань описанной мной идеи: Трейдерское коллективное хозяйство! )

Одному дорого это всё строить, а вскладчину эту проблему можно решить. Попробую по пунктам:

1. Организовывается ООО, или ЗАО, или некоммерческое партнёрство лучше — юристы подскажут оптимальнее схему — товарищество в общем.

2. Пайщики скидываются равными долями в это предприятие.

3. На эту организацию приобретается большой земельных участок — не дорогой, в средней полосе России. Я узнавал — под 1000 Га хорошей земли возле водоёма и селений официальных можно взять под 2 млн. рублей. Где-то дороже, может быть и дешевле — этот момент требует обоснования и проработки — но участок должен быть большим — с запасом.

4. Пайщики начинают строить на эти деньги инфраструктуру на первый этап развития — это жилые помещения и круглогодичные теплицы + автономный энерго-блок и отопление. Тут тоже много что удалось выяснить: самое эффективное автономное электричество — это ветряки. Есть компактные отечественные модели не очень дорогие. Отопление должно быть обязательно совмещено с энергоэффективными технологиями. Самые дешёвые и энергоэффективные конструкции — купольного типа. Есть комфортные дома, которые можно построить за 500 т.р. и возвести строение за 3 недели. Проект готовлю — тут нужен год на проработку деталей.

( Читать дальше )

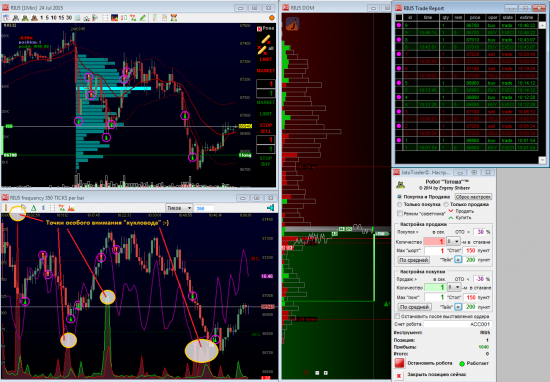

Как с нами поступает великий всемогущий "Кукл" :-) RIU5 утро сего дня.

- 24 июля 2015, 12:33

- |

Едут в одном купе два спекулянта и два кукловода.

Спекули каждый со своим билетом, у куклов один на двоих.

Идет проводница проверять билеты. Кукловоды выходят из купе и запираются в туалете.

Проводница компостирует билеты у спекулей, подходит к дверце туалета, стучит - из-за двери туалета рука с билетом — проводница компостирует билет и возвращает его кукловодам.

Едут обратно в одном купе все те же ребята. У спекулей один билет на двоих,

кукловоды вообще без билетов. Проводница проверяет билеты уже в соседнем вагоне.

Спекулянты выходят из купе и запираются в туалете.

Стук в дверцу туалета — из туалета просовывается рука с билетом.

Кукловоды забирают билет у спекулей и идут в туалет в другой конец вагона.

А так действия «кукла» выглядят в разрезе сегодня на 11:03:35. Зоны особого внимания «кукла» для развода толпы выделены кружочками на нижнем графике.

Это места, где, как правило, толпа опережает события. А именно где движение уже случилось, а «опоздавших» много.

( Читать дальше )

Анализатор опционных позиций. Версия 11.

- 06 июня 2015, 19:08

- |

Выпускаю одиннадцатую версию моего анализатора. В ней устранил 5 косяков (более подробно про них можно посмотреть в видео).

Добавил следующий функционал:

1. На улыбку волатильности добавил маркера спроса и предложения. Выглядет это так:

Для меня стало намного удобнее и нагляднее.

2. Продолжаю работать над ГО, для этого я сделал следующее:

— Лимиты по волатильности теперь рассчитываются для каждого опционного страйка отдельно (независимо), а не из одного центрального как было раньше.

— Увеличил количество сценариев до 65.

— Сделал панель рассчета ГО, с полями изменения волатильности и цены. Эти поля предназначены для того чтобы посмотреть как поведет себя ГО при изменении волатильности или цены которые вы введете.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

#RTS - уровни на сегодня [ UsdRub_tom ]

- 31 марта 2015, 08:56

- |

Уровни на сегодня / индекс РТС

При анализе вчерашней сессии, стоит выделить активность покупателей с самого утра и по O.I. и по Delta, Volume.

Первый максимум также удержали покупатели, но из-за котировок нефти – сбрасывали, что тоже не маловажно. Там и был сформирован первый массив объема, что также удержали покупатели.

( Читать дальше )

Полезные приложения для рынка ценных бумаг (бесплатно)

- 09 марта 2015, 13:01

- |

1. "Анализ статистики цен финансового инструмента" — отличная возможность увидеть основные поведенческие характеристики цен финансового инструмента такие как волатильность, риск, анализ свечей роста/падения, VaR и ряд др.).

Подробное описание:

http://abnsecurities.blogspot.ru/2013/10/blog-post_27.html#more

Скачать бесплатно можно здесь:

http://www.h2t.ru/market/item/analiz-statistiki-cen-finansovogo-instrumenta.html

или

http://1drv.ms/183iMOX

2. "Портфельные инвестиции на российском рынке акций по модели Марковица

( Читать дальше )

рецензия на книгу Майкла Льюиса "Flash boys"

- 08 марта 2015, 18:55

- |

Книга впечатлила. Читается на одном дыхании. Только на этой неделе обсуждала ее отрывки с коллегой — алгоритмистом. Можно провести много параллелей с российским фондовым рынком, по другому взглянуть на проект best execution, да и вообще… рекомендую книгу к прочтению.

Итак книга состоит из нескольких частей, объединенных одной идеей — как выжить в условиях, когда мир и фондовый рынок наводнили HFT, когда после выставления вами заявки рынок уходит против вас.

В начале книги повествуется о Spread Networks, небольшой компании. построившей оптововолоконную линию, соединяющию Nasdaq в Нью-Джерси и Chicago Merchantile Exchange. Забавно было читать как все HFT и крупные банки побежали покупать доступ, не потому что она нужна, а потому что это самая скоростная линия и они не могли позволить конкуренту заполучить преимущество.

( Читать дальше )

Социометрика: Применение Социономики в социальном прогнозировании

- 26 февраля 2015, 19:19

- |

Стандартная модель Социологии против Социономики

Последние выпуски Теоретика волн Эллиотта совместно с задокументированными исследованиями в Социономики продемонстрировали, что финансовые, экономические, политические и культурные новости не влияют на движения вверх или вниз на фондовом рынке. Эти новости, даже если знать их заранее, не помогут в предсказании движения фондового рынка. Основная идея причинности в Стандартной модели Социологии упрощенно заимствована из физики и состоит в том, что социальные действия вызывают реактивные изменения в социальном настроении и это не подходит для понимания происхождения действия на финансовом рынке. Я ставлю термин внешний в кавычки, потому что нет такой вещи как внешнее социальное действие, все в обществе переплетается со всем остальным. Скачок процентных ставок или изменение в экономической деятельности не является внешним потрясением, однако это интимный аспект социальной динамики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![#RTS - уровни на сегодня [ UsdRub_tom ] #RTS - уровни на сегодня [ UsdRub_tom ]](/uploads/images/00/23/13/2015/03/31/e95fdb.jpg)

![#RTS - уровни на сегодня [ UsdRub_tom ] #RTS - уровни на сегодня [ UsdRub_tom ]](/uploads/images/00/23/13/2015/03/31/662b88.jpg)