Избранное трейдера martini22

А Вы уже квал или нет?

- 11 марта 2021, 15:23

- |

А Вы уже квал или нет?

https://smart-lab.ru/company/ivolga_capital/blog/682634.php

Кстати, там из новых поправок следует то, что закон о квалах вступит в силу не с 1 апреля 2022 года, а с 1 октября этого года, что на полгода раньше.

Т.е., из него следует, что с 1.10.2021г. неквалифицированные инвесторы не смогут торговать, в частности, теми-же фьючерсами и опционами. И если вы хотите продолжить торговлю данными инструментами, вам надо либо получить статус квала до 1 октября текущего года., либо там, вроде-бы, есть лазейка — можно будет пройти тестирование у брокера, и если тест пройдете успешно, то брокер разрешит Вам торговать данными производными инструментами рынка. В противном случае… Вы так-же сможете торговать ими (если я не ошибаюсь), но на сумму не более чем 100000 руб.

Ну и собственно вопрос в голосовалке)

- комментировать

- ★2

- Комментарии ( 44 )

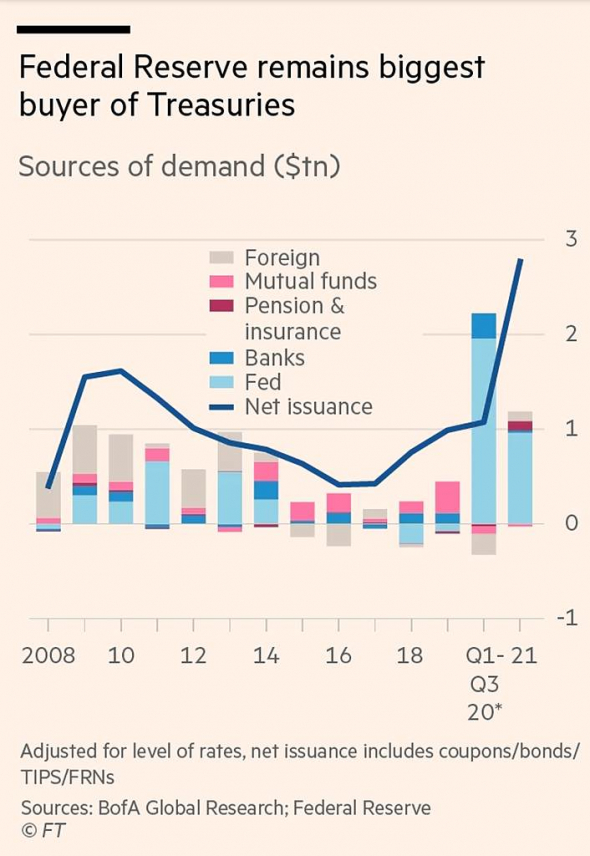

ФРС является главным покупателем Treasuries

- 08 марта 2021, 18:48

- |

Остались ФРС и банки.

Как доступно убедить ребенка, что математика самый важный предмет ?

- 07 марта 2021, 12:43

- |

И я хочу, чтобы мой ребенок, сознавая это, изучал математику без страха и отторжения, в радость и удовольствие.

Хочу чтобы сложные задачи вызывали у ребенка любопытство и интерес, а не отторжение.

Вот скажите мне, как бы вы доступно объяснили ребенку, что математика — это очень важно?

На фото: моя средняя дочь Мелания (она родилась в месяц когда избрали Трампа😁😁😁).

Игра такая: найти номер наклейки в журнале, прочитать название клуба и имя/фамилию футболиста на наклейке ну и приклеить.

Завтра семинар по налогам для частных инвесторов!

- 02 марта 2021, 21:49

- |

Привет, смартлабовцы!

Завтра совместно с сервисом «НДФЛка.ру» разберем все нюансы налогообложения частных инвесторов на рынке ценных бумаг.

Участники семинара:

Борис Блохин, директор департамента рынка акций Московской биржи;

Дмитрий Костальгин, со-основатель сервиса «НДФЛка.ру»;

Валерия Семушина, руководитель клиентского сервиса «НДФЛка.ру»;

Александра Вальд, модератор дискуссии, частный инвестор, блогер, зампред экспертного совета по защите прав розничных инвесторов при Банке России.

Начало в 11:00

Ссылка на трансляцию

Напишите, что бы вам хотелось узнать про налоги на инвестиции!

Баффет письмо прислал

- 01 марта 2021, 11:52

- |

В эти выходные, я выгружал из 6-метровой газели вагонку в одну каску. Неспешно моросил дождик, окрапывая весёлое лицо шофёра, с улыбкой наблюдающего за моим трудом. Ничто не предвещало беды. Особенно для водителя, так как я миролюбивый. Сигнал телефона прервал облагораживание меня посредством труда. Баффет прислал письмо…

Традиционное ежегодное послание акционерам Berkshire Hathaway разбавило этот унылый, бессолнечный день. Что же там было?

Баффет за лямку тянуть не стал и сходу сделал сальто конём, сравнивая Berkshire’s Performance vs. the S&P 500. Все мы помним детские, наивные, переводящие вину на других слова, похожих на: а вот они, а он, а вот из-за него… Вот и тут он смело сравнивает 55 лет своей работы с сипи500. Показывая сумасшедшую доходность в 2’810’526% у Berkshire против 23’454% у S&P 500. Впечатляюще, правда? На этом наш всеобщий знакомый не останавливается, приводя среднюю доходность в 20% у Berkshire и 10,2% у S&P 500. Т.е. разница почти в два раза. Тут хорошо бы исполнить из Фигаро «Bravo, bravissimo!», но нет. Эти хитрожопые «сценаристы» умышленно пытаются увести наш взор от двух строчек последних двух лет, где:

( Читать дальше )

Трейдер - снайпер или автоматчик?

- 28 февраля 2021, 12:02

- |

Частая иллюзия новичков, всячески поддерживаемая индустрией, что трейдинг – это такое искусство снайперской пальбы. Учесть 101 фактор, рассчитать все до миллиметра, войти в рынок с точностью до минуты и взять движение с точностью до рубля. Вот оно, мастерство.

Примеры таких чудо-трейдов наивные неофиты и умные манипуляторы обожают выкладывать на скринах. И это опасная штука, потому что сразу заводит мышление не туда.

Начинают искать возможность «золотого » выстрела, не понимая главного – вероятностную природу занятия. Можно сделать все правильно и отдать деньги. Можно сделать все по-дурацки и заработать. Более-менее правду отразит только серия однотипных сделок (да и то есть нюансы).

Искать надо простые закономерности, дающие небольшое вероятностное преимущество и позволяющие выстроить серию.

Простые – это важно. Чтобы без подгона. Ну и, кроме того, если для совершения сделки вам нужно учесть 20 обстоятельств (макро, открытый интерес и прочий Меркурий в Козероге) – вы не наскребете такой уникальности на серию, которую можно нормально тестить и торговать. Посему правильный трейдер – не снайпер, он автоматчик, ему принципиально стрелять очередями, быстро и накрывая площадь.

( Читать дальше )

Завод курильщика - сборочная линия в палатке

- 27 февраля 2021, 20:17

- |

Далее пост про его завод.

В электронном письме сотрудникам Маск признал, что фактическая маржа прибыли Tesla довольно низка, всего около 1%, и что цена акций обусловлена ожиданиями инвесторов относительно будущих прибылей, а не недавними результатами: «Если в какой-то момент они придут к выводу, что этого не произойдет, наши акции будут немедленно раздавлены, как суфле под кувалдой!»Недавно нашел интересную статью в New-York Times о причине того, что в Тесле бывает вот такое:

( Читать дальше )

Анализ объемов - начало

- 26 февраля 2021, 14:35

- |

Приветствуем наших постоянных читателей и только вошедших, новых подписчиков. Надеемся, что здесь вы найдете что-то полезное для себя или уже нашли и следите за обновлениями)

Мы решили выпустить серию статей, посвященных объемному анализу и свечным паттернам.

У большинства трейдеров сформировались уже свои ассоциации при виде той или иной свечи. Кто-то определенные ситуации трактует как разворот рынка, другие же наоборот предполагают продолжение тенденции. Смысл здесь кроется больше в «предыстории» этого движения, а не в самих свечах. Давайте рассмотрим теорию на практике, на конкретных примерах.

В качестве примера возьмем большое тело свечи с крупным объемом(рисунок выше). Следом за ней идет свеча в обратную сторону, но по размеру больше, чем первая. То есть если закрытие второй ниже, чем открытие предыдущей на умеренном объеме – следом рынок развернется и пойдет в другую сторону. А теперь проверим частоту таких случаев, и приводят ли они к профиту (и как часто это происходит).

( Читать дальше )

Позиции Норвежского пенсионного фонда по России 2020

- 25 февраля 2021, 13:46

- |

Опубликованы позиции Норвежского пенсионного фонда по состоянию на 31.12.2020 г… Смотрим что изменилось за год.

В 2020 г. инвестиции в ОФЗ значительно снизились с $2,3 млрд до $785 млн. Тут ничего неожиданного, стратегия фонда на 2020-2020 г. предусматривала сокращение облигаций развивающихся стран в 2 раза, до 5% от портфеля. По РФ сокращение произошло более значительное.

Изменение по акциям в таблице. Столбцы Value 2019/2020- стоимость доли, столбец Change Value- изменение стоимости доли в $млн, Voting и Ownership — доля владения в компании

Полностью вышли из Акрона, Аэрофлота, Детского мира, Мосбиржи, Россетей, ТГК-1, ТМК, увеличили позиции по Алросе, БСП, МРСК Центра и Волги, ЛСР, Магниту, Полиметаллу, купили Совкомфлот, Озон, Севсталь, ММК, Ростелеком. Стоимость портфеля российских акций на конец 2020 г. всего $3.4 млрд.

В общем, ничего особо не заработали и даже слили.

Mythbusters. ФРС породит гиперинфляцию печатным станком? Часть 2.

- 23 февраля 2021, 10:59

- |

Это вторая часть. В прошлый раз мы убедились, что всё не так просто как многим кажется и сама по себе эмиссия вовсе не обязана линейно влиять на инфляцию.

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

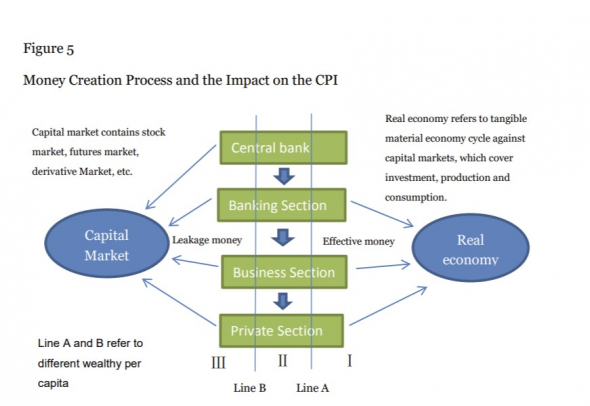

Перво-наперво это конечно liquidity leakage.

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал