SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера obges

Письма от смартлабовцев

- 22 марта 2012, 19:11

- |

В общем встречаются достойные вопросы в привате — попробую ответить.

Для начала цитата (автора естественно не палю..):

Дмитрий, добрый день!

Прочитал интервью. В принципе сам хотел спросить о том, как все начиналось — и тут вона чё, Михалыч.

Хотел бы прояснить еще вот такой момент. Или даже, наверное, правильнее будет — спросить совета.

После слитых счетов не страшно было возвращаться на рынок снова? Как удалось справиться со своими страхами?

Объясню, почему интересуюсь. После ряда убыточных сделок, съевших весь профит с начала марта, стало страшно открывать позиции. Вроде всё вижу — цена отстоялась и на 5-ти, и на 15-ти минутках. Идеальный вход с маленьким стопом. Вхожу. Цена идет в мою сторону — отлично. Далее либо на первом же достаточно сильном импульсе против меня кроюсь, что обычно происходит как раз на вершине импульса, либо сразу переношу стоп в безубыток и его соответственно выносит. Тупо из-за боязни получить убыток. После этого чудесным образом наблюдаю за дальнейшим движением рынка, но уже без меня. От этого на душе становится ещё говённей, чем если бы схватил лося. Либо пытаюсь догнать улетающий рынок. И тут я познакомился с тильтом. Более ста сделок за полтора часа. СТО СДЕЛОК!!! Я потом в статистику глянул — просто охренел. Для меня эти полтора часа пролетели минут за 15.

( Читать дальше )

Для начала цитата (автора естественно не палю..):

Дмитрий, добрый день!

Прочитал интервью. В принципе сам хотел спросить о том, как все начиналось — и тут вона чё, Михалыч.

Хотел бы прояснить еще вот такой момент. Или даже, наверное, правильнее будет — спросить совета.

После слитых счетов не страшно было возвращаться на рынок снова? Как удалось справиться со своими страхами?

Объясню, почему интересуюсь. После ряда убыточных сделок, съевших весь профит с начала марта, стало страшно открывать позиции. Вроде всё вижу — цена отстоялась и на 5-ти, и на 15-ти минутках. Идеальный вход с маленьким стопом. Вхожу. Цена идет в мою сторону — отлично. Далее либо на первом же достаточно сильном импульсе против меня кроюсь, что обычно происходит как раз на вершине импульса, либо сразу переношу стоп в безубыток и его соответственно выносит. Тупо из-за боязни получить убыток. После этого чудесным образом наблюдаю за дальнейшим движением рынка, но уже без меня. От этого на душе становится ещё говённей, чем если бы схватил лося. Либо пытаюсь догнать улетающий рынок. И тут я познакомился с тильтом. Более ста сделок за полтора часа. СТО СДЕЛОК!!! Я потом в статистику глянул — просто охренел. Для меня эти полтора часа пролетели минут за 15.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 37 )

О скальпинге. Статья без купюр.

- 21 марта 2012, 17:58

- |

Скальпинг — это стратегия приносящая стабильно доход или игра в казино приносящая переменные убытки? Это тот вопрос, который я задавал себе не раз. Давайте посмотрим на стандарты скальпинга, которые продвигают российские скальпинг школы:

Первое это Поводыри, скальперы на них акцентируют большое внимание, в моем случае использовались котировки из OEC ( Dax, Snp500, Brent, Eur/usd) так же ММВБ (MICEX), мое видение торговли по поводырем заключается в том что куда идут все поводыри туда и встаем в движение. Но тут возникает момент, поводыри пошли все в одну сторону, а мы стоим на одном месте, а после этого вовсе пошли в другую сторону. Задаешься вопросом, куда вставать?

Рис. 1 Статистика торгового дня.

Следующий момент, который присутствует в скальпинге — это торговля от объемов в стакане. Здесь я использую скальперский привод одной известной трейдинговой компании, идея здесь следующая – встаем в позицию, от объемов должен быть отскок, но как говориться должен, но не обязан. Начнем с того что при сильном движении мы проедаем эти объемы в пол экрана, так же роботы охотно заставляют уровни, но при подходе графика bid/ask, роботы уровень снимают и мы пролетаем этот уровень. Казалось бы, выходим из позиции при не сложившихся обстоятельствах, но этих обстоятельств накапливается достаточно, чтобы уйти по риск-менеджменту., т.е убыток накапливается за день такой, что продолжать торговлю дальше не положено.

( Читать дальше )

Первое это Поводыри, скальперы на них акцентируют большое внимание, в моем случае использовались котировки из OEC ( Dax, Snp500, Brent, Eur/usd) так же ММВБ (MICEX), мое видение торговли по поводырем заключается в том что куда идут все поводыри туда и встаем в движение. Но тут возникает момент, поводыри пошли все в одну сторону, а мы стоим на одном месте, а после этого вовсе пошли в другую сторону. Задаешься вопросом, куда вставать?

Рис. 1 Статистика торгового дня.

Следующий момент, который присутствует в скальпинге — это торговля от объемов в стакане. Здесь я использую скальперский привод одной известной трейдинговой компании, идея здесь следующая – встаем в позицию, от объемов должен быть отскок, но как говориться должен, но не обязан. Начнем с того что при сильном движении мы проедаем эти объемы в пол экрана, так же роботы охотно заставляют уровни, но при подходе графика bid/ask, роботы уровень снимают и мы пролетаем этот уровень. Казалось бы, выходим из позиции при не сложившихся обстоятельствах, но этих обстоятельств накапливается достаточно, чтобы уйти по риск-менеджменту., т.е убыток накапливается за день такой, что продолжать торговлю дальше не положено.

( Читать дальше )

Переторгованность трейдеров

- 21 марта 2012, 13:02

- |

Переторгованность

— физическое, поведенческое и эмоциональное состояние, которое возникает когда объем прибыли и интенсивность вашей торговли превышает восстановительные (психологические) способности организма. Переторгованность вызывает остановку прогресса, более того возможно снижение размера депозита. Переторгованность — одна из самых частых проблем трейдинга, которой могут быть подвержены как новички, так и профессиональные трейдеры.Причины переторгованности

Переторгованность чаще возникает у новичков, которые подвергают неподготовленный организм серьезным нагрузкам (большие лоты, большое количество сделок в день), а также у профессионалов, у которых снижается прогресс и они стремятся исправить положение увеличением нагрузки своего депозита. Главной причиной является стремление к все большим и большим увеличением прироста процента прибыли. Многие люди склонны полагать, что чем больше они «выкладываются» при торговле, тем большими будут их результаты, однако это абсолютное заблуждение. Трейдинг требует особого подхода, который должен гармонично сочетаться с физиологией человека. Как и лекарство, трейдинг может лечить и вызывать нарушения, вопрос только в дозе.( Читать дальше )

На самом ли деле в Апреле рынок всегда показывает годовые МАКСИМУМЫ ? Таблица...

- 21 марта 2012, 12:48

- |

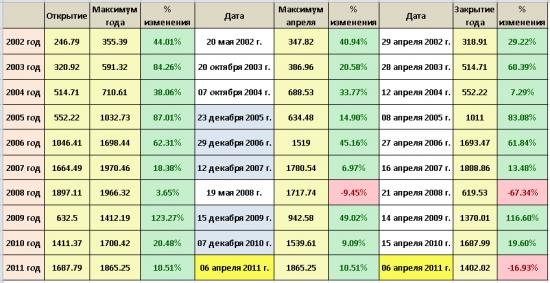

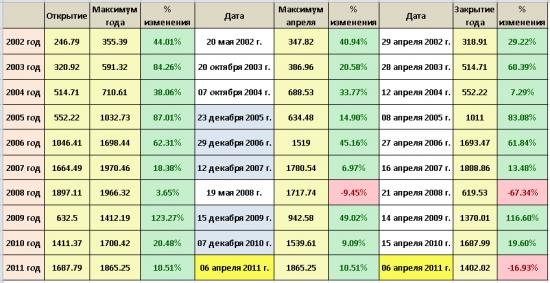

Многие на Смартлабе говорят, что апрель — месяц, когда чаще всего рынок показывает хаи года...

Набросал табличку в экселе, чтобы проанализировать, так ли это...

Вот что получилось...

В апреле мы только один раз показали хаи года, это было в прошлом году...

Самый богатый на годовые максимумы оказался все таки декабрь с предновогодним ралли...)

Хотя и в апреле в большинстве случаев, кроме конечно 2008 года, рынок показывал положительные результаты к началу года...

Всем удачи...)

Набросал табличку в экселе, чтобы проанализировать, так ли это...

Вот что получилось...

В апреле мы только один раз показали хаи года, это было в прошлом году...

Самый богатый на годовые максимумы оказался все таки декабрь с предновогодним ралли...)

Хотя и в апреле в большинстве случаев, кроме конечно 2008 года, рынок показывал положительные результаты к началу года...

Всем удачи...)

Авто био

- 21 марта 2012, 08:35

- |

Привет, коллеги.

В личке спросили, нет ли у меня био. Как стал трейдером и так далее. Рассказываю.

Меня зовут Владимир Гайтанов. В старших классах школы (конец 1980х) я увлекся программированием и с того момента не мыслил себя иначе чем программистом. В 1991 поступил в институт (МИФИ) и, отучившись, в 2000м уехал в амерские штаты по рабочей визе.

Где то в 2001-м я познакомился с концепцией инвестирования в акции и, так как всегда был любителем легких денег, загорелся инвестированием. В 2000 году, как известно, был период технологического бума в штатах, ну а в 2001 я стал тарить технолоджи стакс на фсе.

Как известно, после бума приходит баст (bust), поэтому первую кучу денег я потерял тогда. Много потерял, тыщи три долларов. Сейчас звучит несерьезно, а тогда это была половина моего net worth или даже больше. С тех пор правда мало что изменилось, я из года в год теряю деньги на своих инвестициях. Сапожник всегда без сапог.

Баст не остановился на потерях в инвестициях. Мне урезали зарплату. Я нашел другую работу, в местечке, занимающемся разработкой софта для энерготрейдеров, но оттуда меня уволили через два месяца – после Enron. Помыкавшись несколько месяцев безработным, умудрился найти другую работу, потом следующую...

Где то в промежутке познакомился с концепцией технического анализа, прочитав «библию» Мерфи. Начал разрабатывать программу, торгующую по индикаторам (продукт был «первый блин комом» и заброшен в итоге).

Быстро сказка сказывается, да долго дело делается. В итоге, через лет пять где-то, оказался я в местечке, называемом Crabel Capital Management. Хедж фонд, полтора миллиарда долларов в управлении. Неплохо, чо. Но торговать мне тогда особенно и не хотелось. У меня была зарплата 135К в год и ежегодный бонус 10-20%. С деньгами было хорошо.

В 2008 я услышал о Герчике. Собирался в то время на каникулы в РФ и решил, why not, послушаю семинар. Crabel даже согласился компенсировать участие (но я предложением не воспользовался из соображений совести ).

Это был turnaround point. С семинара я вернулся окрыленый и воодушевленный. К сожалению, потом последовали неудачные попытоки трейдать по Герчиковской системе. Отчаявшись, я взял Crabel платформу для тестирования стратегий (3000 акций, лет двадцать данных) и два месяца дизайнил некую корявую систему, которая в конце концов преувратилась в конфетку со вторым шарпом, и, потом, менеджмент даже заапрувил ее для торговли в реале.

Во время дизайна я много общался по делу и узнал и научился очень многому. Как тестировать, на что смотреть. Очень было поучительно. Такой опыт может дать преимущество.

Так как я программист и чел креативный, с этого момента меня было не остановить. Для РФ я придумал тупую модель (по меркам Crabel, безумно тупую, но которая работала, и все еще работает в РФ просто убойно почему то), нашел инвестора в РФ, который согласился инвестировать 4М рублей в мои идеи, и уволился из Crabel.

Фаст форвард. С тех пор прошло несколько лет. Много воды утекло, и молоко обсохло на губах.

Сейчас я управляю около 35М долларов, если сложить стратегии на РФ и западе. Я торгую около 30-45 стратегий на каждом инструменте (порядка 20ти ликвидных фьючерсов в штатах, европе и россии) в каждую сторону. Я зарабатываю или теряю на этом сайзе в среднем полмиллиона долларов в день. Это транслируется в порядка 100К в день премии управляющему, если вам интересно, но я об этом стараюсь не думать. У меня пять интернет провайдеров, и два физически дублированных разнесенных офиса.

Месяц, в котором не было заработан по меньшей мере один миллион долларов (для инвесторов) считается неудачным. Можно ненавидеть или завидовать, мне все равно.

Вот такие дела. Такая история.

Всем удачных трейдов.

PS Это не приглашение инвестировать в мои стратегии, просто рассказ о бизнесе.

В личке спросили, нет ли у меня био. Как стал трейдером и так далее. Рассказываю.

Меня зовут Владимир Гайтанов. В старших классах школы (конец 1980х) я увлекся программированием и с того момента не мыслил себя иначе чем программистом. В 1991 поступил в институт (МИФИ) и, отучившись, в 2000м уехал в амерские штаты по рабочей визе.

Где то в 2001-м я познакомился с концепцией инвестирования в акции и, так как всегда был любителем легких денег, загорелся инвестированием. В 2000 году, как известно, был период технологического бума в штатах, ну а в 2001 я стал тарить технолоджи стакс на фсе.

Как известно, после бума приходит баст (bust), поэтому первую кучу денег я потерял тогда. Много потерял, тыщи три долларов. Сейчас звучит несерьезно, а тогда это была половина моего net worth или даже больше. С тех пор правда мало что изменилось, я из года в год теряю деньги на своих инвестициях. Сапожник всегда без сапог.

Баст не остановился на потерях в инвестициях. Мне урезали зарплату. Я нашел другую работу, в местечке, занимающемся разработкой софта для энерготрейдеров, но оттуда меня уволили через два месяца – после Enron. Помыкавшись несколько месяцев безработным, умудрился найти другую работу, потом следующую...

Где то в промежутке познакомился с концепцией технического анализа, прочитав «библию» Мерфи. Начал разрабатывать программу, торгующую по индикаторам (продукт был «первый блин комом» и заброшен в итоге).

Быстро сказка сказывается, да долго дело делается. В итоге, через лет пять где-то, оказался я в местечке, называемом Crabel Capital Management. Хедж фонд, полтора миллиарда долларов в управлении. Неплохо, чо. Но торговать мне тогда особенно и не хотелось. У меня была зарплата 135К в год и ежегодный бонус 10-20%. С деньгами было хорошо.

В 2008 я услышал о Герчике. Собирался в то время на каникулы в РФ и решил, why not, послушаю семинар. Crabel даже согласился компенсировать участие (но я предложением не воспользовался из соображений совести ).

Это был turnaround point. С семинара я вернулся окрыленый и воодушевленный. К сожалению, потом последовали неудачные попытоки трейдать по Герчиковской системе. Отчаявшись, я взял Crabel платформу для тестирования стратегий (3000 акций, лет двадцать данных) и два месяца дизайнил некую корявую систему, которая в конце концов преувратилась в конфетку со вторым шарпом, и, потом, менеджмент даже заапрувил ее для торговли в реале.

Во время дизайна я много общался по делу и узнал и научился очень многому. Как тестировать, на что смотреть. Очень было поучительно. Такой опыт может дать преимущество.

Так как я программист и чел креативный, с этого момента меня было не остановить. Для РФ я придумал тупую модель (по меркам Crabel, безумно тупую, но которая работала, и все еще работает в РФ просто убойно почему то), нашел инвестора в РФ, который согласился инвестировать 4М рублей в мои идеи, и уволился из Crabel.

Фаст форвард. С тех пор прошло несколько лет. Много воды утекло, и молоко обсохло на губах.

Сейчас я управляю около 35М долларов, если сложить стратегии на РФ и западе. Я торгую около 30-45 стратегий на каждом инструменте (порядка 20ти ликвидных фьючерсов в штатах, европе и россии) в каждую сторону. Я зарабатываю или теряю на этом сайзе в среднем полмиллиона долларов в день. Это транслируется в порядка 100К в день премии управляющему, если вам интересно, но я об этом стараюсь не думать. У меня пять интернет провайдеров, и два физически дублированных разнесенных офиса.

Месяц, в котором не было заработан по меньшей мере один миллион долларов (для инвесторов) считается неудачным. Можно ненавидеть или завидовать, мне все равно.

Вот такие дела. Такая история.

Всем удачных трейдов.

PS Это не приглашение инвестировать в мои стратегии, просто рассказ о бизнесе.

Время работы бирж. Переход на летнее и зимнее время. Образцовый топик.

- 20 марта 2012, 11:50

- |

Учитесь писать топики (а не копипастить, как я этот).

Добрый день, уважаемые читатели.

С вами Александр Шевелёв.

Я достаточно долго собирал, структурировал информацию и в итоге сделал несколько табличек, с помощью которых вы сможете ориентироваться в пространстве и всегда знать, когда открываются, закрываются, переходят на зимнее и летнее время крупнейшие мировые биржи.

Для начала необходимо знать, что часы работы бирж в зимнее время отличаются от часов работы в летнее время.

В России ежегодный переход на летнее время существовал до лета 2011 года. Затем переход на зимнее время был отменён и летнее время стало постоянным.

Китай и Япония, как и Россия тоже не переходят на зимнее время, соответственно зимой необходимо обращать внимание только на Америку и Европу.

Время работы мировых бирж в зимнее и летнее время представлено в таблицах:

( Читать дальше )

Добрый день, уважаемые читатели.

С вами Александр Шевелёв.

Я достаточно долго собирал, структурировал информацию и в итоге сделал несколько табличек, с помощью которых вы сможете ориентироваться в пространстве и всегда знать, когда открываются, закрываются, переходят на зимнее и летнее время крупнейшие мировые биржи.

Для начала необходимо знать, что часы работы бирж в зимнее время отличаются от часов работы в летнее время.

В России ежегодный переход на летнее время существовал до лета 2011 года. Затем переход на зимнее время был отменён и летнее время стало постоянным.

Китай и Япония, как и Россия тоже не переходят на зимнее время, соответственно зимой необходимо обращать внимание только на Америку и Европу.

Время работы мировых бирж в зимнее и летнее время представлено в таблицах:

( Читать дальше )

Риск-менеджмент ч.3

- 19 марта 2012, 12:25

- |

В предыдущих частях я рассматривал различные методы управления капиталом. Началось всё с того, что я решил сравнить вариант без реинвестирования, с обычным реинвестированием и с реинвестированием, которое можно охарактеризовать выражением «ни шагу назад» (при росте эквити объем в сделке повышается, а при дроудаунах он остается на прежнем, максимальном уровне). Результат оказался предсказуемым — чем агрессивнее стратегия управления капиталом, тем больше просадка, тем более впечатляющие результаты.

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Встреча смартлаб: получение 30% годовых с низким риском

- 18 марта 2012, 22:08

- |

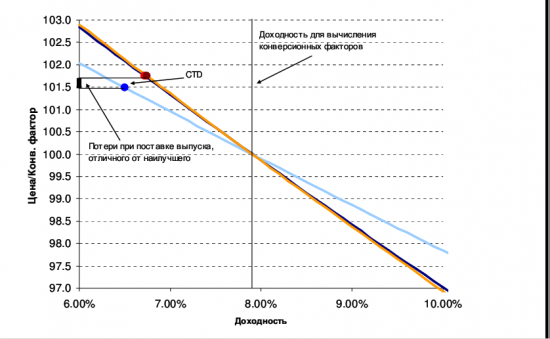

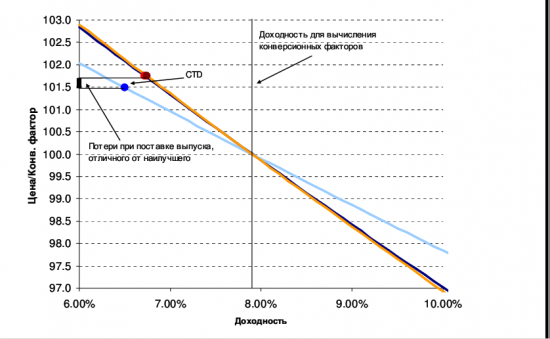

На встрече смартлаба первая презентация была посвящена фьючерсам на корзину офз, которую подготовил Вадим Закройщиков. Дело для меня новое :-) непонятное.

Стратегия:

заработать как при покупке облигации, фондируясь через механизм репо.

Старая Презентация тут http://fs.rts.ru/files/6849

Калькуляторы и описание на сайте ртс

Калькуляторы и описание на сайте ммвб

Интернет-конференция: Фьючерсы на корзину ОФЗ

Тема на смартлабе

Сейчас сам разбираюсь. Когда пойму, что к чему -напишу. :-)

Вы можете присоединиться и сказать свое мнение.

p.s. (картинка не от этой стратегии)

Стратегия:

заработать как при покупке облигации, фондируясь через механизм репо.

Старая Презентация тут http://fs.rts.ru/files/6849

Калькуляторы и описание на сайте ртс

Калькуляторы и описание на сайте ммвб

Интернет-конференция: Фьючерсы на корзину ОФЗ

Тема на смартлабе

Сейчас сам разбираюсь. Когда пойму, что к чему -напишу. :-)

Вы можете присоединиться и сказать свое мнение.

p.s. (картинка не от этой стратегии)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал