Избранное трейдера Алексей Севастьянов

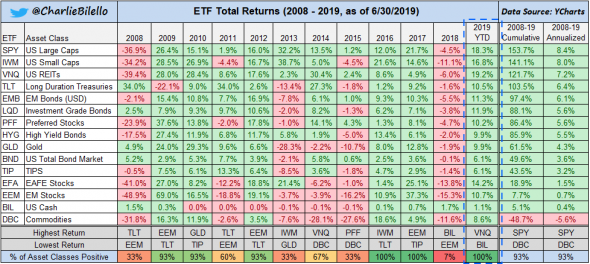

Как выросли ETF в этом году? Тотальный рост

- 13 июля 2019, 09:14

- |

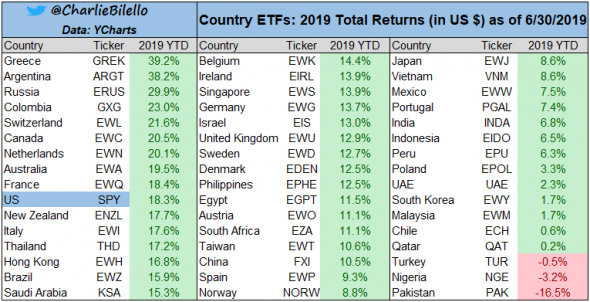

За первое полугодие этого года все обозримые ETF существенно выросли.

Посудите сами:

Отсюда

Лучшими (рост актива + дивиденды) стали REIT и американские акции.

Худшим (но тоже в плюсе) — кэш

Рынок акций РФ — в первой тройке страновых ETF:

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 20 )

Результаты портфельного инвестирования. 01 июня 2019г — 12 июля 2019г

- 12 июля 2019, 19:46

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

( Читать дальше )

Прыгни выше головы - книга для лидеров и боссов

- 12 июля 2019, 19:15

- |

Кстати как и Кравцов, Маршал Голдсмит — коуч. Правда уже весьма пожилой, ему уже 70 лет. И своей книгой он продает себя и свои услуги. В чем заключаются его услуги? Большая компания видит что ценный руководитель не ладит с сотрудниками по каким-то эмоциональным причинам. Они засылают Голдсмита, он работает с руководителем 1,5 года и происходит чудесное перерождение (увеличение продуктивности). Ну вот об этом и книга, — какие у лидеров/боссов наиболее часто встречаются проблемы и как их исправить. Лично я счёл особо актуальной для себя одну проблему (не скажу какую).

В чем проблемы лидеров? У них есть своя специфика, и им характерны некоторые ментальные издержки. Голдсмит выделяет 21 вредную привычку. Высокое самомнение, попытка показаться умным, стремление говорить, а не слушать, безапелляционные суждения, отсутствие времени, отсутствие внимания, подавление людей и проч и проч и проч.

( Читать дальше )

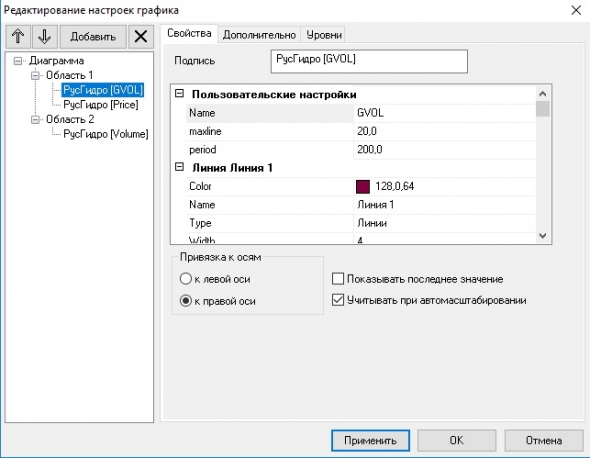

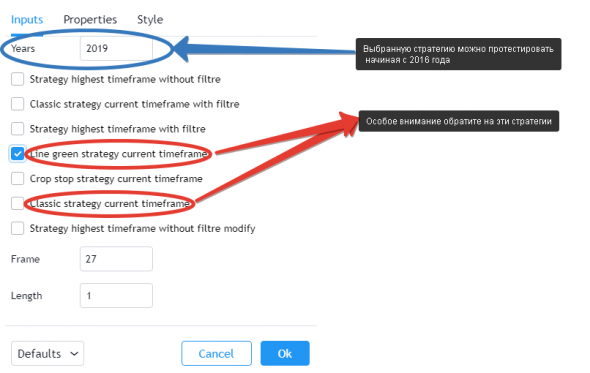

Автоматизация торговли. Выкладываю полноценный алгоритм для Tradingview.

- 12 июля 2019, 16:46

- |

О преимуществах графиках ренко я уже говорил не раз (см. посты 1 и 2).

Предлагаемый мною скрипт состоит из7 трендовых стратегий (выбор той или иной стратегии осуществляется по нажатию соответствующего checkbox'a). См. рисунок ниже.

Для того, чтобы воспользоваться алгоритмом необходимо:

1. Скачать файл (файл открывать строго через word office или notepad, чтобы форматирование не слетело, но только не блокнотом).

2. Скопировать код скрипта и вставить код в скрипт на Tradingview.

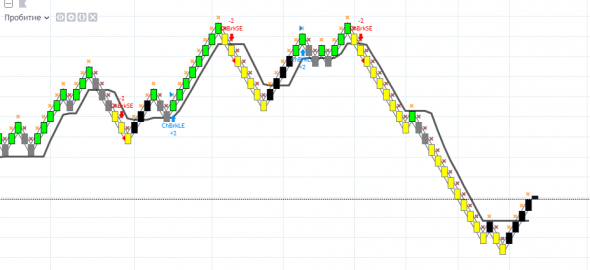

После добавления этого «добра» на график получим следующее:

( Читать дальше )

Мой дивидендный портфель. Начало.

- 10 июля 2019, 21:01

- |

Представляю результаты за первые три месяца инвестирования в акции российских компаний.

Для инвестирования мной был создан портфель акций — Дивидендный портфель. В настоящее время в нем акции 7 российских компаний (см. таблицу), все были куплены под отсечку по дивидендам, Сбербанк был куплен для освобождения от комиссий (акция брокера). В дальнейшем количество компаний будет увеличено. Планирую регулярные вложения и реинвестирование прибыли, балансировку портфеля. Основной доход планируется за счет дивидендов. Допускаю существенные просадки в случае падения рынков. В перспективе возможно добавлю облигации.

Отбор акций производится по следующим основным принципам: надежность компании, дивидендная доходность за 12 месяцев, регулярность выплат дивидендов, частота выплат в году, сфера деятельности компании. Буду избавляться от купленных акций в случае отказа от выплаты дивидендов, существенного их снижения, риска банкротства компании. Продавать часть акций для ребалансировки портфеля или для вывода средств. Докупать акции планирую как правило при снижении цены актива.

( Читать дальше )

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

( Читать дальше )

Главное не сдаваться!

- 06 июля 2019, 18:49

- |

Начиная с самой начала моей трейдерской карьеры с июня 2009 года, я каждый год, год за годом закрываю в минус, в убыток.

Временами страшно становится, от того, сколько я проиграл, и что самое главное, что за эти 10 лет ничего не добился, ни в трейдинге, ни в жизни.

Вот есть некоторые личности не верят, говорят, что откуда мол деньги на довнесения. Ведь я регулярно пополняю убывающий депозит. Ответ один, это жёсткая экономия на всём. Ем самое дешёвое, пользуюсь самым дешёвым, ношу старые вещи. Например, у меня очень старые штаны, лет двадцать им наверное, и примерно столько же ботинкам, на них только истёртую подошву заменил в каблучной части. Всё что есть всё в рынок вношу. В доказательство, что я не один такой. Помните наверное случаи из прессы, писали, что мол помер нищий, а у него нашли матрас полный денежных купюр. И такие случаи есть. То есть они просто собирают, а я в рынок вношу. Не трачусь ни на что лишнее. Я ни разу не отдыхал на югах и санаториях, ни разу не был за границей на отдыхе. А ты был? Вот то то и оно! Поэтому не спрашивай больше, откуда у меня деньги на довнесение.

( Читать дальше )

Квик 8. Mobilis in mobile

- 06 июля 2019, 09:29

- |

Каких изменений в программе мы ждем при выходе версии с новым номером? Смена номера — это не какой-то там проходной вариант после двух точек, где все изменения заключаются в добавлении новых багов. От смены номера логично ждать чего-то важного, кардинального, чего-то «прям ух!».

Например, я ждал что Квик станет быстрее, выше, сильнее и тетрис.

Народ недоумевает, подвоха не ждет, а ждет новых плюшек, мне уже несколько человек вопросы задавали, поэтому выложу здесь коротенько изменения в новой версии.

1. Переход на 64-х разрядную архитектуру. Прекращение поддержки ОС Windows XP, экспорта в Omega TS и MetaStock. Прекращение работы 32-разрядных DLL и скриптов LUA, которые их использовали. Если вы пользовались ODBC-экспортом, скорее всего, его придется перенастроить. Экспорт в Wealth-Lab Developer версии 4.0 в новой версии не поддерживается.

2. Добавлены/удалены некоторые параметры в таблицах и сами таблицы.

3. Изменен алгоритм подстановки цены в форме ввода заявок на срочке для обеспечения корректного переноса заявки на следующий день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал