Избранное трейдера Roman K

Паникёры - хуже врагов

- 29 сентября 2022, 08:00

- |

Кризис всегда выступал пробиркой, в которой, как лакмусовые бумажки, проявлялись лучшие и худшие черты человека. В стадии высокой неопределенности на рынках многие блогеры, аналитики, пользователи форумов начинают публиковать гораздо меньше полезной информации, а панический плач заглушает здравый смысл.

Паниковать уже поздно, Друзья. Время жестких решений. Трансформация экономики уже началась. Сейчас нужно тратить время на изучение сентимента, изменение вектора развития бизнеса публичных компаний, а не на лозунги «Газпром все» или «Сбербанк по 30». Вы знали куда идете, когда открывали счет. Знали, какой риск принимаете. И даже эти знания не идут в сравнение с теми событиями, которые происходят.

В каждом договоре, который вы подписываете в обычной жизни, начиная с покупки мебели, заканчивая арендой квартиры, есть такое понятие — «форс-мажор». Это те явления, которые могут стать непреодолимой силой и помешать исполнить обязательства. Так вот для рынка и инвестиций в РФ, такой момент настал. Геополитика диктуют свои условия, а их трансмиссия в экономические процессы уже неизбежна.

Портфели инвесторов подверглись распродажам, а котировки отличных компаний стали крайне дешевыми. P/E в 2-3 стало обычной практикой. Инвесторы закладывают разрушительные моменты для бизнеса в условиях мобилизации экономики. Произойдет это или нет от нас не зависит. Поэтому и паниковать смысла никакого нет.

Впереди нас ждет важный месяц. В ближайшее дни с обращением к Федеральному собранию должен выступить президент, а завтра акционеры Газпрома примут решение по дивидендам. И там и там можно ожидать чего угодно. В наших силах сгруппироваться и спокойно дождаться решений.

Если дальнейшие события пойдут по более плохому сценарию, то рынки нас будут интересовать в меньшей степени. Но не надо забывать, что деэскалация конфликта неминуема в будущем, и когда это произойдет, мы снова увидим восстановление рынков. Хватит паниковать, мы провели громадную работу за последние годы, чтобы купить надежные компании. Мы купили не котировки, мы купили бизнес. Давайте будем стойкими и примем любой удар, который нас закалит еще больше.

С Уважением,

Литвинов Владимир, ИнвестТема

- комментировать

- ★6

- Комментарии ( 106 )

Газпром. Как я это вижу

- 28 сентября 2022, 18:28

- |

После терактов сложилась, на мой скромный взгляд, следующая ситуация:

1. Северные потоки в обозримом будущем восстановлению не подлежат даже после завершения СВО.

2. Польский транзит нашего газа под огромным вопросом даже после завершения СВО.

3. Украинский транзит под меньшим, но под вопросом даже после завершения СВО. В любом случае газотранспортная система для этого транзита потребует больших инвестиций. Прибыльность этого транзита будет понижена из-за дополнительных транзитных расходов.

4. Сила Сибири -2 потребует больших инвестиций.

5. Для использования газа, подведенного к компрессорной станции «Портовая» потребуется построить завод для сжижения газа. Это и раньше были огромные инвестиции, а теперь — тем более.

6. До реализации этих (и других, о которых мы еще не знаем) инвестпроектов экспорт газа будет значительно меньше довоенного.

То есть экспортные доходы будут значительно снижены, а инвестиционные расходы существенно повышены!.

Вывод по поводу дивидендов Газпрома (ныне и присно) делайте сами.

Всем успехов в торгах

в новой реальности.

Перспектива экономики России?

- 23 сентября 2022, 09:58

- |

21 сентября произошел второй существенный слом после 24 февраля с точки зрения основных трендов и направлений экономики и бизнес активности в России.

Самое важное и самое существенное – это расщепление частного бизнеса со всеми вытекающими из этого последствиями. Если последние 10 лет с 2011 наблюдалось ползучее увеличение доли государства в экономике в ключевых секторах, перехватывая основные денежные потоки. С 24 февраля произошло ускорение, а с 21 сентября радикальная и объективно неизбежная экспансия государства в структуре российской экономики.

В текущих обстоятельствах будет запущен гособоронзаказ в мобилизационном статусе. На практике это будет означать, что частный бизнес, который имеет производственные мощности, допускающие выполнение гособоронзаказа, вынужден будет исполнять обязательства перед государством без возможности лавирования и поиска большей рентабельности.

Все это неплохо в контексте исполнения военных задач, но это искажает и деформирует внутренний спрос и структуру.

( Читать дальше )

Мать и Дитя - ищем инвест-идею

- 02 августа 2022, 17:13

- |

Компания опубликовала отчетность за первое полугодие. Цифры оказались посредственными, поэтому бумага после хорошего ралли неделей ранее, перешла к снижению, как впрочем и остальные депозитарные расписки.

Общая выручка MD выросла всего на 1,3% г/г. Учитывая инфляцию можно сказать, что компания демонстрирует сжатие бизнеса. Примечательно, что половина выручки пришлась на московские госпитали, в частности COVID-центр “Лапино-4”. Вместе с «отменой» пандемии пропали и денежные потоки.

Оптимисты ожидают, что новая ковид-волна может стать триггером к переоценке акций. Хотя мне слабо верится, что общество в ближайшее время вновь может охватить новая ковидная паника. Особенно учитывая смену инфоповодов.

Амбулаторные клиники демонстрируют прирост выручки на 13,5%. Вырасти им помогло восстановление спроса на ЭКО после пандемии. Аналитики ожидают, что с ухудшением отношений между РФ и Западом, спрос на ЭКО внутри России может продолжить рост.

Тут можно отчасти согласиться, что зарубежные варианты более труднодоступны. С другой стороны, политический и экономический кризис, в который попала Россия, может негативно повлиять на поведение потенциальных клиентов.

Во втором квартале завершилась реновация Новосибирского центра репродуктивной медицины, а также открытие нового амбулаторного центра в Москве. Есть надежда, что новые мощности помогут компании не уйти в просадку по выручки, но о кратном росте говорить пока рано.

По финансовым показателям похоже, что MD не сможет существенно улучшить результаты 2021 года. Более того, потенциальные списания – это негатив для бизнеса. На данный момент капитализация ~33 млрд, чистая прибыль за 2021 ~6 млрд. При текущих тенденциях не похоже на привлекательную оценку.

💬 На Московской бирже торгуются расписки. Инфраструктурные риски еще больше заставляют отложить инвестиционную идею по Мать и Дитя в сторону.

Да, ЦБ снижает ключевую ставку, что меняет норму доходности. Однако с падением нормы увеличивается требование к премии за риск. Поэтому нельзя назвать эти бумаги сейчас дешевыми.

( Читать дальше )

Чтобы успешно анализировать/инвестировать, надо уметь заглядывать за горизонт. Weekly #17

- 16 июля 2022, 20:59

- |

Возьмем март 2022. Мы все ждем открытия рынка после месячного перерыва. Что пишут аналитики, что покупать на открытии? Блин, все пишут покупать акции ГМК, золотодобывающие, удобрения, нефтяные компании в конце концов. Все рекомендуют покупать экспортеров. Мог кто-то представить что доллар к рублю упадет в два раза? 12 марта я взвесил весь фундаментал и пришел к выводу, что рубль не должен падать. Но я не мог осмелиться предположить, что укрепление будет таким мощным, потому что такого укрепления еще никогда не было в истории. Очень сложно оторваться от мышления в рамках текущего тренда и «заглянуть за горизонт».

В марте казалось, что ГМК — это беспроигрышная ставка. Но потом, рубль укрепился в 2 раза, а индекс цветных металлов LME обрушился на четверть, чего не было с 2008 года. Кстати тогда, мог помочь анализ падения акций в 2008-м году, который показал, что наибольший рост в 2009 году показали именно те компании, которые упали больше всего. А те, которые не просели (как ГМК в марте 2022), показали худшую динамику на отскоке.

( Читать дальше )

Итоги первого полугодия 2022 года. Часть 2/2

- 13 июля 2022, 21:52

- |

Вчера рассмотрели первую пятерку отраслей и их итоги за первое полугодие. Сегодня продолжаем секторальный анализ…

Нефтегазовый сектор

Самый обсуждаемый сектор с февраля текущего года потерял 35%. Много пишу про отрасль, поэтому отдельно останавливаться не буду, дав лишь несколько тезисов. Постоянная борьба между падением объемов продаж в результате санкций и взлет цен на спотовом рынке энергоносителей, идут рука об руку. Выиграет тот, кто сможет быстрее переключиться на другие рынки. Тут Роснефть и Газпром выглядят бенефициарами, однако на последнего давит отказ от дивидендов, поэтому в капитализации теряют все.

Электроэнергетика

Работа на внутреннем рынке проглатывает санкционную повестку, позволяя просесть всего на 27%. В секторе всегда присутствовала проблема низкой маржинальности. Компании хоть и наращивают объемы отпуска электроэнергии по повышенным ценам, но страдают от роста операционных расходов. К тому же некоторые представители несут в себе метку недружественного мажоритария. Юнипро, Энел, ТГК-1. Все они пострадали именно из-за структуры акционеров. А вот ИнтерРАО со своей кубышкой выглядит чуть сильнее остальных.

( Читать дальше )

Ленэнерго. Обзор операционных показателей за апрель-июнь 2022 года. Прогноз финансовых показателей за 2-й квартал 2022 года

- 13 июля 2022, 12:16

- |

Ленэнерго одна из немногих компаний, которая выплатила дивиденды по итогам 2021 года. Теперь в фокусе отчеты и дивиденд за текущий год.

Разберем перспективы компании по итогам 2-го квартала.

Начнем обзор с рассмотрения операционных показателей Ленэнерго за 2-й квартал 2022 года.

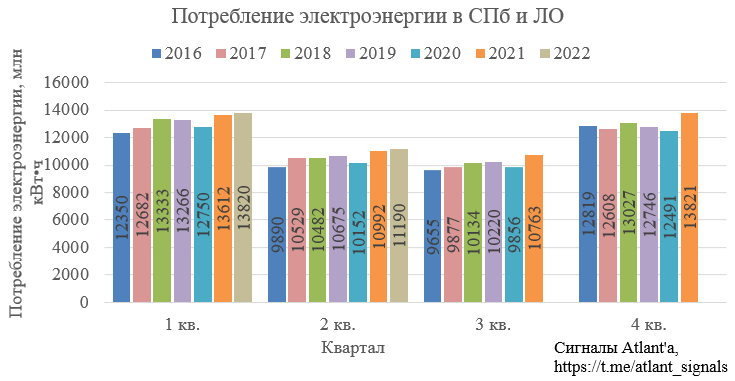

Потребление электроэнергии в энергосистеме Санкт-Петербурга и Ленинградской области в апреле – июне 2022 года составило 11190 млн кВт•ч, что на 1,8 % больше объема потребления за аналогичный период 2021 года. Следовательно приблизительно на эту величину вырастет и передача электроэнергии Ленэнерго.

За первые 11 дней июля 2022 года потребление электроэнергии в ОЭС Северо-Запада выросло на 0,1%.

( Читать дальше )

Итоги первого полугодия 2022 года. Часть 1/2

- 12 июля 2022, 08:56

- |

Друзья, первое полугодие подошло к концу, и я хочу подвести промежуточные итоги в разрезе секторов. Период выдался трудным. Кризис затронул и корпорации, торгующиеся на бирже, и самих частных инвесторов. Индекс Мосбиржи с начала года потерял 41%, утягивая за собой наши портфели. Давайте пробежимся по отдельным секторам и выделим лидеров рынка.

Финансовый сектор

Второй по просадке сектор, который после начала СВО потерял 53%. Рост ключевой ставки ЦБ до 20% сократил спред между процентными доходами и расходами банков. В добавок им пришлось вновь начинать формировать резерв под кредитные убытки. Считаю просадку чрезмерной, так как ставка уже вернулась на докризисные значения. Думаю, что Сбербанк быстрее прочих вернет рентабельность на прежние уровни.

Металлы и добыча

Сектор представлен в основном экспортерами, которые сильно зависят от курса валют и санкционной риторики Запада. Оба эти фактора утащили сектор на 43% вниз. Сталевары самые слабые представители сектора. Падение производственных и финансовых показателей достигнет рекорда. Норникель удержался от сильной просадки, но в начале июля догнал собратьев. Тем не менее считаю его одним из лучших в секторе.

( Читать дальше )

Мое видение и стратегия на полгода.

- 04 июля 2022, 21:38

- |

Мое видение и стратегия на полгода.

Рынок растет на новых деньгах. Будем от этого и плясать.

И надо помнить, что большие деньги не любят сверх риски.

Многие этому не придают значение, из-за того, что не были на этом месте.

Погнали:

- Много денег у компаний. И компании сейчас делятся на 2 типа: все хорошо и все плохо. Первые скупают конкурентов и интересные активы в реальной экономике. Вторые решают текущие проблемы. Ждать от них денег, точно не стоит. В будущем да, скорее всего, когда пойдет экономический рост.

- Огромные деньги богатых людей и части компаний были припаркованы в ОФЗ. И там они себя чувствуют прекрасно. Минимум рисков, уже огромная доходность и постоянный купон. Шикарная позиция для наблюдения за текущей ситуацией. Не вижу ни одной причины спешить им переходить в акции, где полно рисков. Еще и снижение ключевой может дать им дополнительный доход. Жду эти деньги, когда будет четкое понимание перспектив.

- Огромные деньги на депозитах у физиков, которых называют новой силой на фонде. После отмены дивов Газпрома, думаю большая часть пойдет в недвидимость или останется на депозитах.

- Огромные деньги, скорее всего, застряли у тех же физиков, но уже в валюте и они явно не хотят менять их по текущему курсу. А меняют лишь те, кому срочно нужны деньги, либо это несущественная сумма.

- Огромные деньги застряли в иностранных акциях — порядки 6 трл.р.

- Огромные деньги уже в акциях, которые были куплены до 24 февраля

- Деньги есть и у государства, но у них есть проблемы поважнее, чем фондовый рынок.

- Раньше мы росли еще на деньгах нерезидентов, но этот источник громадных денег «ВСË»

( Читать дальше )

Путь разумного инвестора.

- 28 июня 2022, 17:55

- |

Сложный процент является восьмым чудом света. Тот, кто понимает это, зарабатывает его; тот, кто не понимает — платит его. Альберт Эйнштейн

Сегодня выложу и прокомментирую слайды своей презентации на конференции сМарт-лаба.

Ранее пересмотрел свое выступление на сМарт-Лабе в 2014 году, забавно, что обещал подвести итоги через 8 лет, и вот, как раз в субботу подвел итоги на конференции. В целом, немного криво и кисло тогда выступил (как и сейчас мне не нравится мое выступление).

Многие моменты сейчас кажутся тупыми и скучными. Но видимо так и должно казаться сейчас, за 8 лет развития.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал