ВДО

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 26 мая 2024, 11:26

- |

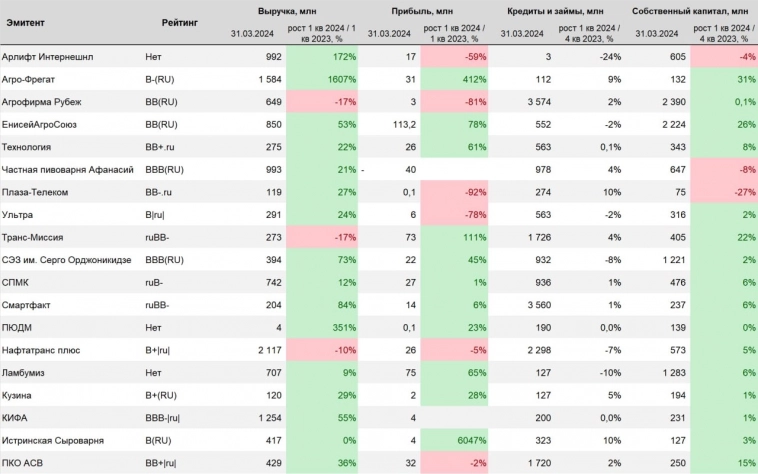

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь, здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- ★1

- Комментарии ( 2 )

Инвестиционные идеи Орловского, Ванина, Шимко, АВО, ВТБ и Сбера.

- 25 мая 2024, 17:36

- |

Давеча был на двух конференциях: АВО и РБК. Оттуда украл самое главное, обжал в текст и дарую Вам. Сохраняйте, пригодится.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Сэтл Групп, АСВ, Реиннольц, КИФА, СЭЗ им. Серго Орджоникидзе)

- 25 мая 2024, 11:23

- |

🟢 ООО «СЭТЛ ГРУПП»

АКРА подтвердило кредитный рейтинг на уровне A(RU)

Сэтл Групп — крупнейший застройщик жилой недвижимости в Северо-Западном регионе. В 2023 году Компанией введены объекты общей площадью 1,4 млн кв. м; площадь квартир в объектах, находящихся в стадии текущего строительства, на начало мая 2024 года также составила 1,4 млн кв. м, по данным Единого ресурса застройщиков.

По итогам 2023 года выручка Компании составила 153,6 млрд руб., а FFO до чистых процентных платежей и налогов — 38,4 млрд руб. (рост на 2,5 и 12,4% в годовом сопоставлении).

Отношение чистого долга к FFO до чистых процентных платежей по итогам 2023 года составило почти 1,0х. В течение прогнозного периода с 2024 по 2026 год, как полагает Агентство, указанный показатель не превысит текущий уровень. Средневзвешенное за 2021–2026 годы отношение общего долга к капиталу равно 0,4х.

Сильная оценка ликвидности обусловлена наличием существенных объемов невыбранной задолженности и достаточно комфортным графиком погашения общекорпоративного долга.

( Читать дальше )

Главное на рынке облигаций на 24.05.2024

- 24 мая 2024, 13:54

- |

- «Соби-Лизинг» 30 мая начнет размещение четырехлетних облигаций серии 001Р-05 объемом 300 млн рублей. Ставка купона установлена на уровне 19,25% годовых на весь период обращения. Длительность 1-го купона составит 90 дней, 2-46-й купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИГ «ИВА Партнерс». Кредитный рейтинг эмитента — ВВ(RU) со стабильным прогнозом от АКРА.

- НРА присвоило биржевым облигациям ФПК «Гарант-Инвест» серии 002Р-09 кредитный рейтинг ВВВ|ru|. Облигации серии 002Р-09 сроком обращения 2,4 года (876 дней) объемом 4 млрд рублей компания начала размещать 22 мая 2024 г. Ставка купона установлена на уровне 17,6% годовых на весь период обращения. Длительность 1-го купонного периода составит шесть дней, со 2-го по 30-й купонные периоды предусмотрены ежемесячные купоны. Выпуск доступен для приобретения неквалифицированным инвесторам при прохождении теста. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема (минимальный объем сделки для получения бонусов — 150 штук (150 тыс. рублей). Организаторы — Газпромбанк и БКС КИБ.

( Читать дальше )

Итоги торгов за 23.05.2024

- 24 мая 2024, 13:47

- |

Коротко о торгах на первичном рынке

23 мая стартовало размещение трехлетних облигаций БИЗНЕС АЛЬЯНС 001P-05. В первый день торгов выпуск объемом 300 млн был размещен на 16 млн 890 тыс. рублей (5,63% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 423 выпускам составил 942,4 млн рублей, средневзвешенная доходность — 16,91%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

IVA Technologies объявляет о планах провести IPO на Мосбирже в первой половине июня

- 24 мая 2024, 12:15

- |

Читателям нашего канала компания известна как поручитель по выпускам облигаций ХайТэк-Интеграция. А в скором времени, видимо, еще и как эмитент акций. Подробнее о бизнесе IVA Technologies — в видео

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Результаты доверительного управления в ИК Иволга Капитал (1,34 млрд р., доходность «на руки» за последние 12 мес. – 12,1-14,9%)

- 24 мая 2024, 06:34

- |

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

Краткий срез результатов доверительного управления в ИК Иволга Капитал. Всего на нашем обслуживании находится 198 активных счетов (+10 счетов с момента последней публикации результатов ДУ в апреле). Общая сумма активов – 1,34 млрд р.

Средняя доходность управления «на руки» (после вычета комиссий и НДФЛ), по годам – на диаграмме. Это средняя доходность всех счетов, которые в данный год находились на обслуживании с его начала до его конца. В 2023 году мы разделили управление на три основные стратегии – ДУ ВДО, ДУ РЕПО с ЦК и ДУ Сводный портфель. По последней из них статистики еще недостаточно (стратегия запущена только в ноябре 2023 года), а результаты ДУ ВДО и ДУ РЕПО также на диаграмме.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал