Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Интересует такой вопрос: на сме, к примеру есть такая штука как индикатор вмененной валы: график "лепится" из волатильности разных опционов на базовый актив. Есть ли такое на нашем рынке?

- 26 марта 2019, 16:40

- |

Китай. Следим за событиями по звездам.

- 26 марта 2019, 15:39

- |

Но почему я вспомнил о Китае сейчас?

Во-первых, к моему удивлению, стали приходить астрологи, которые изъявили желание работать в глобальном консалтинговом проекте. Есть интерес из Амстердама. Можно организовать этого человека на астрологические исследования рынков ЕС. Пусть изучает Брекзит, Фрекзит и пр.

Есть интерес от астрологов рынка форекс (почему-то их больше остальных).

Вот я и начал раздачу слонов. Напоминаю, 1 % проекта = $2000.

( Читать дальше )

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем

( Читать дальше )

Нефть. Краткие Итоги Серии. Опционы и Кёрлинг. Заряжаю Новую Котлету. Гарды.

- 25 марта 2019, 16:10

- |

Мысль следует по маршруту «Биржа — Кёрлинг — Биржа»

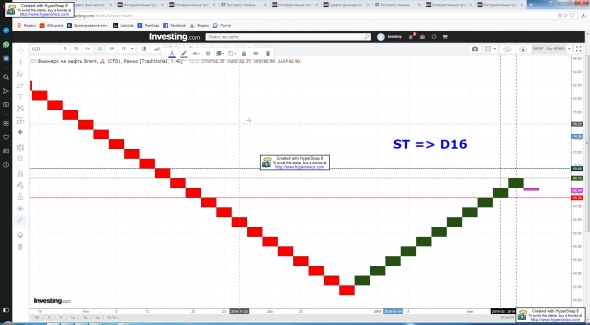

Однако, в нашем нефтекоролевстве (Брент) что-то явно не так. Коза Лось бы, ну не может простоять цена на месте пять недель. А она — смогла.

Я искренне сочувствую тем «покупалкиным опционным», кто пытался «высочить» из брента хоть какое-то вразумительное движение. Ребятки, играйте не за стол, а за крупье! А крупье — в этой серии явно раздухарился. Сыграл так, что мало никому из «покупашек» не. Супер-Папа-Кукл. Карабас-Барабас, однозначно!

Действительно, с 20 февраля нефть Брент отложила 1 (ОДИН!) полуторадолларовый кирпичик (с учётом пересчёта этих выходных, разумеется), проболтавшись 5 (ПЯТЬ!) недель вокруг страйка 67.

Да, такое, продав время,

( Читать дальше )

Странное дело. Загадочные события. Консалтинг + трейдинг = братья навек.

- 24 марта 2019, 14:22

- |

Происходят загадочные события...

С одной стороны, привлек одного инвестора на развитие консалтингового проекта по всему США (гео таргетинг нам поможет).

С другой стороны, общаюсь с другим инвестором, который не признает консалтинг, но любит размышлять, как на рынке затратив минимум усилий, забрать все деньги мира.

Прикол в том, что оба инвестора, каждый по своему, могут в итоге прилично заработать. Хотя это разные проекты.

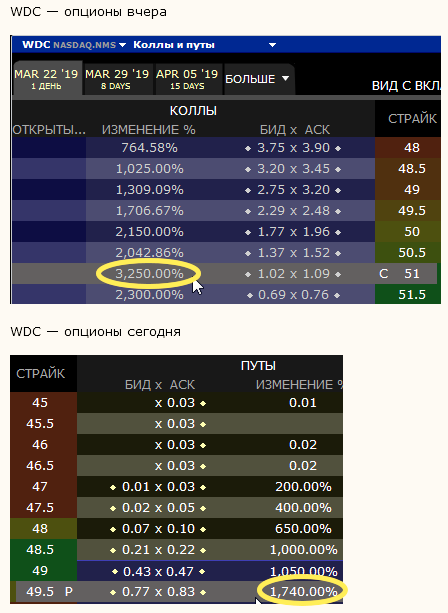

А тем временем, на рынке происходят загадочные события.

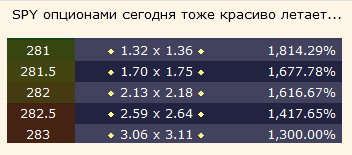

К примеру, одна и та же акция (в нашем случае, WDC), умудряется в четверг взлететь коллами опционов + 3250 %, а в пятницу испытывает превратности судбы… и теперь очередь путов взлетать +1740 %.

Не отстает от рынка обыкновенный етф SPY (спайдер).

( Читать дальше )

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

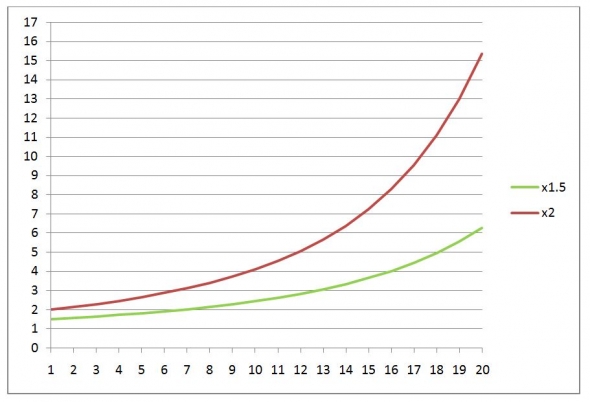

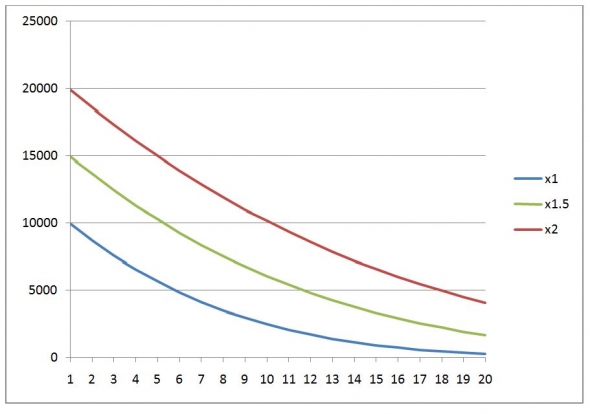

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Господа опционщики, помогите разобраться

- 22 марта 2019, 11:51

- |

Вот возник у меня тут вопросец… даже не один. Постараюсь объяснить по нынешним ценам и с подробными примерами.

Итак, первый, общий вопрос: продажа стрэдла. По моей логике я сейчас могу взять опционы Si, продать условно 10 колов по 300 рублей 64500 на цене БА 64500. на этой же отметке взять фьючерса 10 контрактов. Получается я получаю 3000 рублей премии. Я захэджирован фьючом в случае роста, в случае падения на 64500 я его закрываю и падаю спокойно с 3000 рублями в кармане. Условно говоря, я буду покупать фьючерс на 64500 и продавать, если идем ниже — максимум моих убытков в теории, это комиссия биржи и брокера за каждую покупку/продажу на это отметке.

Верно ли я понимаю логику данной модели?

Подобным образом можно продать полный стрэдл и на отметке 64500 вертеться то в лонг по фьючу, то в шорт. Держа позицию под жестким контролем.

Единственная опасность остается, на мой взгляд — это гэпы.

ГО под данную операцию условно будет по 4000 тысячи под каждый опцион и 4000 тысячи на фьючерс. Таким образом, заморозив 120 тысяч, я получаю 3000 рублей (2,5%) за неделю. Комиссией я пренебрегаю в расчетах на данный момент. Больше 100-200 рублей не набежит.

Понятное дело, что в прибыли я себя ограничиваю, риски контролирую за счет фьючерса, на всякий случай, от полного провала можно докупить колов на 66000 и путов на 63000 по 20 рублей условно.

Все никак не могу понять, где тут подвох?

С уважением, Виталий.

Черные/белые лебеди - неэффективность рынка. Надо брать.

- 21 марта 2019, 22:41

- |

До ярого критика эффективного рынка — Роберта Шиллера, который в начале 1980-х доказал, что-то свое.

Тема настолько популярна, что о ней слагают анекдоты. :))

Анекдот на тему эффективного рынка:

“Экономист и его приятель идут по улице и вдруг замечают валяющуюся под ногами стодолларовую купюру. Приятель наклоняется, чтобы ее поднять, но экономист останавливает его словами: “Не трудись — если бы эта купюра была настоящей, ее бы давно уже кто-нибудь подобрал”.

И пока, как мы видим, фанаты эффективности побеждают. Изрекая незыблемый постулат: "В цене нет ничего, кроме ваших надежд".

Не буду с ними спорить. Ни с теми, ни с другими. Однако все чаще повторяющиеся посты на смартлабе на одинаковую тему, заставляют возвращаться к своей давней мечте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал