Стратегия

Секреты расчёта альфы

- 13 марта 2025, 08:53

- |

Как получить альфу? Как обогнать индекс? Какие вообще бывают альфы? И как я пытаюсь это сделать на своих альфа скакунах?

Эти вопросы я поднимал и освещал на конференции SMART LAB, которая проходила в октябре 2024 года, выступая от Высшей школы бизнеса НИУ ВШЭ.

Вчера выложили видео моего ввступления. Делюсь.

RUTUBE:

VKvideo:

( Читать дальше )

- комментировать

- Комментарии ( 11 )

🚀 Успешно провели первый День инвестора

- 12 марта 2025, 16:10

- |

Вчера прошел первый в истории компании День инвестора. Запись трансляции, в том числе Q&A-сессия, доступна по ссылке: https://www.tbank.ru/invest/pulse/broadcast/GloraX110325/

О чем говорили:

Два основных направления стратегии компании:

1. Мастер-девелопмент: покупка участков без градостроительных документов и их самостоятельная разработка, что позволяет получать возврат на вложенный капитал 2-3х и увеличивать рентабельность проектов.

2. Девелопмент: фокус на жилье массового сегмента, адаптированном согласно ключевым запросам клиентов, отказ от излишних функций и оптимизация строительной себестоимости.

Операционные результаты 2024 года и планы развития:

— Сейчас мы присутствуем в 10 регионах. В 2025 году планируем выйти еще в 3-5 городов.

— Объем строительства по итогам 2024 года составил более 300 тыс. кв. м. План на 2025 год – до 1 млн кв. м.

— В 2024 году мы реализовали 122 тыс. кв. м (+68% г/г) на сумму 31,2 млрд рублей (+61% г/г). В 2025 году планируем увеличить продажи в метрах в 2 раза и минимум на 50% в денежном выражении.

( Читать дальше )

Стоит ли бояться оферты в облигациях? Как на этом заработать

- 11 марта 2025, 18:28

- |

Оферта — это право досрочного погашения ценной бумаги. Этим правом обладает либо эмитент, либо держатель облигации.

Виды оферт:

• Безотзывная (put-оферта) выгодна для инвестора. В дату оферты инвестор может вернуть облигацию эмитенту и получить деньги в сумме номинальной стоимости бумаги. Также инвестор может оставить бумагу в собственности до следующей оферты или официального срока погашения.

Она позволяет высвободить средства при досрочном погашении для реинвестирования по более высокой доходности в случае роста процентных ставок и застраховаться от рисков, связанных с длительным владением облигацией.

• Отзывная (call-оферта) выгодна для эмитента. Инвестор лишается права выбора. Если эмитент захочет досрочно выкупить облигацию — он не спросит согласия владельца. В обозначенный срок инвестор получит деньги на счёт и перестанет владеть ценной бумагой.

( Читать дальше )

ФЬЮЖН Снижающийся боковик продолжается

- 10 марта 2025, 14:16

- |

Время проходит, но сказанное слово остаётся

Л. Толстой

ФЬЮЖН Долгосрок рулит. Будем наблюдать

Напомню, ФЬЮЖН, это — индекс формируемый из набора фьючерсных инструментов. Фьючерсы аккумулируют в себе не только динамику соответствующих базовых активов, но и ожидания трейдеров. Ещё в самом начале проекта, наглядно (хоть и кратко) продемонстрировал на сколько ложными могут быть движения на спотовом рынке. Сравнивал графики индекса MOEX и его фьючерса MMH5.

В настоящий момент, индекс ФЬЮЖН объединяет в себе всего 4 фьючерса ММ, GZ, SR, VB. Их достаточно, чтобы прочувствовать текущую динамику всего рынка акций. Объединённый индекс несёт в себе эффект синергии. Его график более сглаженный, чем для каждого инструмента в отдельности. Меньше ложных сигналов.

Движения индекса отражаются индикатором SavMeter (график ниже), который формирует сигналы на открытие и закрытие фьючерсных позиций, вверх или вниз.

( Читать дальше )

💼 Фонды недвижимости как класс активов

- 10 марта 2025, 13:45

- |

В последнее время у меня на канале было много публикаций, посвященных фондам, ориентированным на работу с недвижимостью. Такие фонды не являются основой моей инвестиционной стратегии, однако обосновались в Капитале весьма прочно.

Кратко суть этих фондов можно объяснить так:

🔹 Пайщики скидываются в общий котел.

🔹 Управляющая компания (УК) покупает недвижимость на эти деньги.

🔹 Доход с недвижимости распределяется между пайщиками: кто больше внес, тому больший кусок от общего пирога достается.

🔹 За свою работу УК тоже также получает часть этого пирога.

Источником доходов пайщиков может быть как арендная плата с объектов недвижимости в фонде, так и прирост стоимости этой недвижимости. Какие-то фонды ориентированы на один вид дохода, какие-то — на другой, некоторые — на оба сразу. Всегда можно выбрать что-то исходя из своих личных целей.

Если кому-то недвижимость, как класс активов, подходит для инвестиций, то такие фонды можно рассмотреть как аналог самостоятельным инвестициям (именно как аналог, а не как полноценную замену).

( Читать дальше )

🔥 Инвестиционное 8 марта: большое руководство о том, как остаться при деньгах и не получить за это скалкой по голове 🔥

- 08 марта 2025, 15:18

- |

⚠️ Итак, боец, не буду обманывать — ситуация у нас не из простых. Учитывая, что встретились мы не в очереди за тюльпанами, рискну предположить, что ты, равно как и я сам когда-то, пребываешь в экзистенциальном кризисе, безуспешно пытаясь найти ответ на глубоко философский вопрос, вынесенный в заголовок этой статьи.

🚀 Ну ничего: раз сегодня нам с тобой было суждено оказаться в одной медленно, но верно идущей ко дну лодке, так уж и быть, я спасу тебя своим советом. Ты только не отчаивайся раньше времени — «лодка» эта ещё получше всяких «Титаников» себя проявит!.. Согласен: аналогия не очень располагает к оптимизму, но как есть — говорил же, что обманывать тебя я не собираюсь.

💼 Итак, разумеется, что как и все местные аборигены, периодически почитывающие ленту инвестиционных социальных сетей, мы с тобой, дорогой мой друг, сказочно богаты. Также, очевидным является и то, что в деле хардкорного приумножения капитала наш первый и единственный учитель — это Джейсон Стэйтем, а потому, в точности следуя его мудрости №815162342, все когда-либо имевшиеся в нашем распоряжении средства уже давно покоятся на бирже, откуда им, как известно, обратной дороги нет.

( Читать дальше )

💼 Еженедельные покупки

- 07 марта 2025, 15:30

- |

Неделя пролетела очень быстро, за новостями я как обычно не следил, но вроде ничего там сильно интересного и не было, опять геополитика, инфляция, заявления, обещания, прогнозы...

У жены маленький отпуск размером в одну неделю, решил что и мне можно отдохнуть. Тем более что на улице установилась замечательная весенняя погода (сегодня +19). Самое время вылезли из-за компьютера, оторвать глаза от гаджета и просто погулять.

Главное событие недели — жена сделала лазерную коррекцию зрения, все прошло хорошо, чему я очень рад.

Всех дам с наступающим праздником! 🌷

Покупки акций:

🔸 Роснефть 20 шт: фактическая доля — 2,57%, плановая — 5%

🔸 Алроса 70 шт: факт — 0,32%, план — 2%

🔸 ЛСР 5 шт: факт — 0,33%, план — 2%

🔸 ПИК 4 шт: факт — 0,19%, план — 2%

Покупки облигаций:

🔸 Инарктика RU000A107W48 — 6 шт: А-; 2 года; ~21.87% к погашению

🔸 ЮГК-USD RU000A10B008 — 3 шт: АА; 2 года; ~10,2% к погашению, 2 бумаги дали на размещении, еще 1 докупил на вторичном рынке.

__

Сумма покупок на неделе: ~36,5 тыс. руб

ФЬЮЖН Долгосрок рулит. Будем наблюдать

- 07 марта 2025, 13:38

- |

Истина находится где-то посередине между мнениями двух спорщиков,

но чем сильнее они спорят, тем больше они отдаляются от неё

Декарт

ФЬЮЖН Политика не всегда только повод для решения трейдера

Вектор направленности акций ММВБ, с учётом мнения раскрученных авторов Смартлаба:

RomanAndreev ЛОНГ

Gella ЛОНГ

AlexChi ЛОНГ

Хоббит НЕТ

Получается, только у меня нет чёткой позиции на конец недели. Знаю, что на ЛЧИ выступали РоманАндреев и АлексЧи. Первый показывал отрицательные результаты. Второй — близкие к нулю. Но для долгосрочных стратегий 3 мес. ЛЧИ, это не о чём. Больше всего интересует AlexChi с его понятной стратегией BWS. Буду сравнивать результаты ФЬЮЖН с BWS и в дальнейшем. BWS уже показала прекрасные результаты за 2024 год:

Не поленюсь и посчитаю доходность стратегии BWS с начала 2025 года.

( Читать дальше )

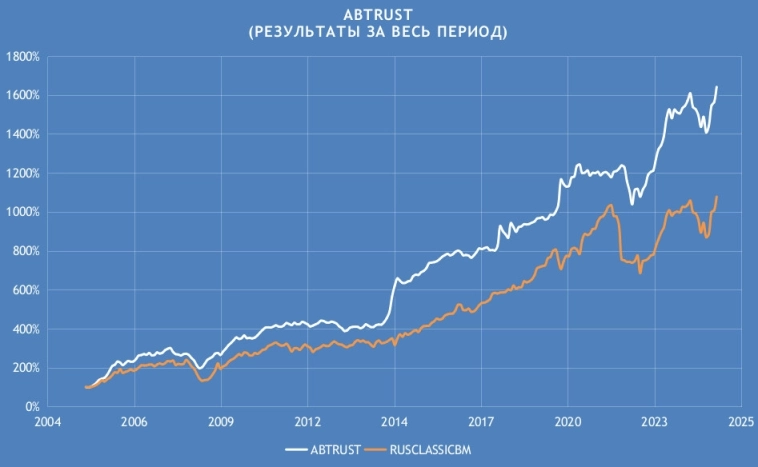

Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-02-28)

- 07 марта 2025, 11:53

- |

Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

- 07 марта 2025, 07:08

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 13,8 – 15,7% годовых «на руки» / 17-19% годовых до удержания НДФЛ.

• Мы перестали ждать от рынка акций или облигаций дальнейшего восстановления. Паника 4 квартала уже компенсирована ростом декабря – марта. Дальше неопределенность. Надеемся, с некоторым отклонением в плюс.

• Из очевидно положительного – заметное снижение ставок по депозитам. Это не влияет на ДКП Банка России, однако оставляет больше ликвидности на фондовом рынке, страхует его от нового обвала.

1️⃣ ВДО

• Доходности облигаций в нашем портфеле стабильны уже месяц – два, 32-33% к погашению / оферте. Деньги в РЕПО мы размещаем под эффективные 23,5% и выше. Оба значения достаточно высокие. Поэтому можем себе позволить и очень короткие облигации (обычно до 1 года дюрации), и большую долю денег, вплоть до 40% от активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал