брусника

❗️Брусника - облигации с амортизацией❗️

- 23 мая 2023, 18:52

- |

Выпуск Брусника-002P-01 (ISIN код RU000A1048A9)

Параметры облигации:

Погашение — 10.06.2025

Номинал — 1000 рублей

Тип купона — постоянный

Ставка купона — 11,85%

Периодичность выплаты — 4 раза в год

Текущая стоимость от номинала — 100%

Оферты — НЕТ

Амортизация — ДА

Погашение:

— 25% от номинала 10.09.2024

— 25% от номинала 10.12.2024

— 25% от номинала 11.03.2025

— 25% от номинала 10.06.2025

Эффективная доходность к погашению (реинвест купонов) — 12,4%

Дюрация ≈ 560 дней

Цель выпуска: Средства, привлеченные в результате размещения облигаций, планируется направить на следующие основные цели: осуществление инвестиционной деятельности эмитента и его подконтрольных компаний, в частности, инвестирование в земельный банк и проекты развития; рефинансирование задолженности по кредитным соглашениям эмитента. Часть средств также будет направлена на текущую финансовую и операционную деятельность эмитента.

По параметрам видно, что облигация краткосрочная с амортизацией, торгуется по номиналу и выплачивает купон раз в квартал.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Облигации компании Брусника. Обзор компании

- 03 мая 2023, 09:07

- |

Брусника — российская девелоперская компания. Специализируется на строительстве жилых многоэтажных домов. Штаб-квартира находится в Екатеринбурге. Сегодня Брусника строит жилье в Екатеринбурге, Новосибирске, Тюмени, Сургуте, Кургане, Омске и г. Видное Московский области.

У компании нет акций, но есть биржевые облигации: Брусника 001Р-02 (6 млрд.р) и Брусника-002P-01 (5,25 млрд.р). В марте 2023 года Брусника согласно графику полностью погасила выпуск облигаций серии 001Р-01 объемом 4 млрд р. Рассмотрим подробнее выпуски, которые сейчас торгуются.

Выпуск: Брусника 001Р-02

ISIN: RU000A102Y58

Рейтинг: А- (АКРА)

Оферта: 24.05.2023

Дата погашения: 01.04.2024

Амортизация: нет

Доходность к погашению без учета налога: 11,04%

Купоны: 9,6%

Выпуск: Брусника 002Р-01

ISIN: RU000A1048А9

Рейтинг: А- (АКРА)

Оферта: нет

Дата погашения: 10.06.2025

Амортизация: да (10.09.2024 и далее раз в квартал по 25% от номинала)

Доходность к погашению без учета налога: 12,37%

Купоны: 11,85%

Показатели и цифры компании

— основана в 2004 г.;

( Читать дальше )

Коротко о главном на 15.03.2023

- 15 марта 2023, 13:15

- |

- «Бизнес Альянс» установил ставку купона трехлетних облигаций серии 001Р-01 объемом до 500 млн рублей на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 14 марта. Размещение начнется 16 марта. Организатор — АБ «Россия».

- «Элит Строй» установил ставку купона трехлетних облигаций серии 001P-01 объемом 1 млрд рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Размещение займа начнется 16 марта. Организатор — ИК «Иволга Капитал».

- ГК «Медси» установила ставку купона 15-летних облигаций серии 001P-01 на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Объем каждого из выпусков составляет 3 млрд рублей. Сбор заявок прошел 14 марта. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк. Размещение выпусков начнется 16 марта.

( Читать дальше )

Коротко о главном на 01.03.2023

- 01 марта 2023, 13:30

- |

- «Сейф-Финанс» установил ставку 1-4-го купонов двухлетних облигаций серии 001Р-01 объемом 700 млн рублей на уровне 11,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта в марте 2024 г. Сбор заявок на выпуск прошел 28 февраля. Техразмещение по отрытой подписке запланировано на 2 марта.

- «КЛВЗ «Кристалл» 9 марта планирует провести сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом до 300 млн рублей. Ориентир доходности — премия 540-560 б.п. к трехлетним ОФЗ. По выпуску предусмотрены ежеквартальные купоны и амортизация равными долями (25%) в даты уплаты 9-12-го купонов.

- АКРА подтвердило кредитный рейтинг «Брусника. Строительство и девелопмент» на уровне А-(RU), изменив прогноз на «негативный». Изменение прогноза связано с риском неисполнения планов компании по снижению долговой нагрузки и увеличению свободного денежного потока (FCF).

( Читать дальше )

Коротко о главном на 27.02.2023

- 27 февраля 2023, 14:52

- |

- Владельцы облигаций «Джи-групп» серии 002Р-01 получили право требовать досрочного погашения бумаг в связи с заключением эмитентом договора на оказание аудиторских услуг с организацией, не входящей в список аудиторов, указанный в решении о выпуске. Инвесторы могут подать заявления о досрочном погашении облигаций с 27 февраля по 20 марта 2023 г.

- «Сэтл Групп» 3 марта планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии 002Р-02 объемом не менее 5 млрд рублей. Ориентир доходности — премия не выше 420 б.п. к трехлетним ОФЗ. Купоны ежеквартальные. Организаторы — БК «Регион», БКС КИБ, Газпромбанк, РСХБ и инвестиционный банк «Синара». Техразмещение запланировано на 9 марта.

- Московская биржа зарегистрировала выпуск облигаций «Лизинг-Трейд» серии 001P-07. Регистрационный номер — 4B02-07-00506-R-001P. Бумаги включены в Третий уровень котировального списка. Также биржа утвердила решение «Лизинг-Трейд» о продлении срока размещения пятилетних облигаций серии 001P-06 номинальным объемом 150 млн рублей до 31 марта 2023 г.

( Читать дальше )

Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

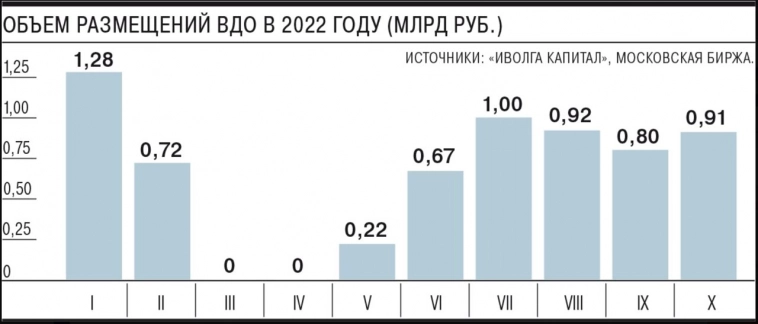

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

Иволга Капитал: обзор строительной отрасли и сравнительные показатели ВДО девелоперов. Первое полугодие 2022.

- 02 ноября 2022, 13:19

- |

2022 год стал сложным для всего российского бизнеса, но строительная отрасль пострадала особенно: снижение доходов населения, запретительные ставки по кредитам и ипотеке в начале и середине года, массой отъезд потенциальных покупателей недвижимости — все это точно не помогало продажам. С другой стороны, есть и плюсы. Программы стимулирования ипотеки продолжились, а неопределенность на рынке инвестиций простимулировала ажиотажный спрос весной.

Вместе с тем, большинство ВДО застройщиков работают не в Москве и СПб, а преимущественно в регионах. И если в жирные годы это оценивалось как минус, то сейчас за счет более низкого среднего чека и в целом меньших объемов бизнеса ряд застройщиков показывает даже рост продаж год к году.

Эффект от старта частичной мобилизации нам предстоит оценить по годовой отчетности, а пока что делимся цифрами за 6 мес. по тем компаниям, которые их готовят.

- Как меняется объем ипотеки?

- Насколько банки кредитуют девелоперов?

- Как себя чувствуют девелоперы сегмента ВДО?

( Читать дальше )

Коротко о главном на 29.08.2022

- 29 августа 2022, 10:16

- |

- «Брусника. Строительство и девелопмент» сегодня начинает размещение дополнительного выпуска №1 трехлетних облигаций серии 002Р-01 объемом 1,25 млрд рублей. Регистрационный номер — 4B02-01-00492-R-002P. Цена размещения установлена на уровне 96,75% от номинала. Способ размещения — открытая подписка. Ориентир доходности к погашению — 14,14% годовых. Организаторами размещения выступают Газпромбанк, Россельхозбанк и Инвестбанк «Синара».

- Банк России принял решение о возобновлении эмиссии облигаций «Арекс+» со сроком обращения 3,2 года (1 170 дней). Регистрационный номер — 4-01-00657-R. Цена размещения бумаг составит 980 рублей за облигацию. Таким образом дисконт от номинальной стоимости составит 2%. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента, но не ранее чем через полгода с даты начала размещения облигаций.

( Читать дальше )

Коротко о главном на 26.08.2022

- 26 августа 2022, 11:01

- |

Дебютный выпуск, оферта и цена размещения

- Московская биржа зарегистрировала дебютный выпуск облигаций «Патриот групп» (работает под брендом Williams Et Oliver) серии БО-01 и включила его в Третий уровень котировального списка, а также в Сектор роста. Присвоенный регистрационный номер — 4B02-01-00084-L.

- «Брусника. Строительство и девелопмент» 29 августа разместит дополнительный выпуск №1 облигаций серии 002Р-01 объемом 1,25 млрд рублей. Цена размещения установлена на уровне 96,75% от номинала. Способ размещения — открытая подписка. Срок обращения бумаг — около трех лет. Ориентир доходности к погашению — 14,14% годовых. Организаторами размещения выступают Газпромбанк, Россельхозбанк и Инвестбанк «Синара».

- «Элит Строй» (бренд ГК «Страна Девелопмент») утвердил программу облигаций серии 002P объемом 10 млрд рублей. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет. Предусмотрена возможность досрочного погашения по усмотрению эмитента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал