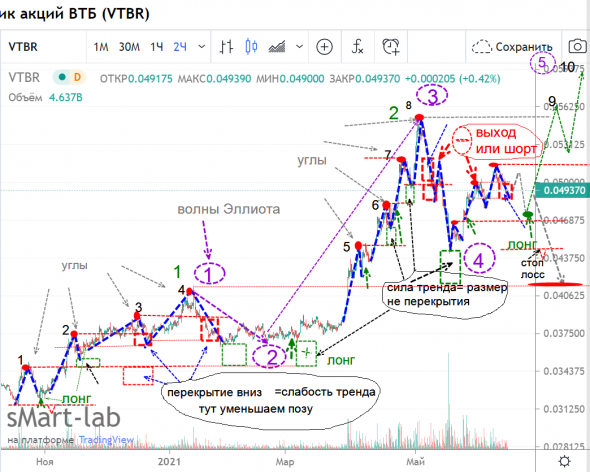

вТБ

Что такое тренд ?

- 16 июня 2021, 11:26

- |

- комментировать

- ★10

- Комментарии ( 41 )

ВТБ скоро начнет выдавать банковские карты детям с 6 лет

- 16 июня 2021, 09:28

- |

В этом году ВТБ сфокусировался на развитии сервисов для всех клиентских сегментов – детей, молодежи, пенсионеров. В частности, для детей и их родителей мы в ближайшее время представим детскую банковскую карту. Ее смогут оформить ребенку с 6-летнего возраста

Карта позволит детям учиться грамотно распоряжаться финансами, а родителям – контролировать расходы детей в режиме онлайн, а также самостоятельно задавать лимиты трат ребенка.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={4C44ACC8-BBF4-44D1-89B2-91B37E479F83}

Российские банки: смотрим драйверы роста

- 15 июня 2021, 19:48

- |

В продолжение нашего обзора банковского сектора мы сегодня рассмотрим российские банки. Сконцентрируемся на главном: драйверах роста акций и нашем мнении по каждому из банков. Приступим:

1. Сбербанк. Текущий уровень цен акций будет поддерживаться щедрыми дивидендами по итогам 2021 года, который обещает быть рекордно прибыльным для банка. Мы ждём примерно 21-23 рубля дивидендов на акцию по итогам года, что даст ~7% див доходности к текущим ценам.

Дальнейший рост акций будет зависеть от развития небанковских направлений. Здесь из-за конкуренции ситуация обстоит гораздо сложнее: в e-commerce, где Сбер вышел со своим МегаМаркетом, придётся конкурировать с OZON, Wildberries и Я.Маркетом. В доставке СберМаркету конкуренцию составляет X5 Retail Group, Утконос, Яндекс.Лавка и несколько более мелких сервисов. Конкуренция в других направлениях не менее высокая.

В InveStory у нас двоякое отношение к «технологической трансформации» Сбера: превращение в технологическую компанию явно имеет смысл в свете потенциального введения крипторубля в ближайшее десятилетие, так как банки как вид бизнеса начнут терять свою актуальность. С другой стороны, у Сбера есть только один путь занять сколько-нибудь устойчивую позицию в небанковских направлениях: демпинговать до занятия значимой доли рынка. Из-за этого мы ожидаем, что рентабельность небанковского бизнеса будет оставаться низкой ещё как минимум несколько лет.

( Читать дальше )

ВТБ завершил присоединение банка Возрождение к своему дочернему БМ-банку

- 15 июня 2021, 15:29

- |

С середины прошлого года мы начали работу по переводу его клиентов в ВТБ, провели объединение офисной сети и продуктовой линейки, что позволило предложить нашим новым клиентам самые современные стандарты обслуживания. Мы уверены, что работа с ними продолжится на самом высоком уровне и в дальнейшем — в этом состоит наша стратегическая задача

ВТБ планирует присоединить три дочерних банка — Возрождение, Запсибкомбанк и Саровбизнесбанк — к БМ-банку после перевода их клиентов на платформу ВТБ.

Далее БМ-банк будет присоединен к ВТБ.

Чистый эффект экономии от интеграции составит порядка 2 млрд рублей в 2021 году и около 5 млрд рублей в 2022 году.

www.interfax.ru/business/772228

Бесплатные акции от ВТБ.

- 11 июня 2021, 12:32

- |

Обучение состоит из 10 уроков. Каждый урок состоит из текста, в котором рассказывают о ньюансах акций, облигаций, инвестировании. Самое главное рассказывают нормальным и понятным языком с примерами. После каждого урока 3 вопроса, на которые необходимо ответить. Вопросы не сложные.

Ну а теперь о критических условиях акции. Первое: "С 1 июня по 31 июля все новые клиенты ВТБ Капитал Инвестиции, открывающие брокерский счет, смогут получить в подарок акции российских компаний." Вот именно на этом я и споткнулся. В программе «Мои инвестиции» ничего про это не сказано. Ну а поскольку счет у меня открыт давно, то с этой акцией я пролетаю.

Ну и второе условие: "Если как минимум на два клиент дает правильный ответ, он получает за это одну подарочную акцию, которая будет определена случайным образом. Бумага будет отображаться в портфеле в отдельном разделе. Если клиент примет решение, что данная инвестиция ему не интересна, акцию можно будет продать по рыночной цене, деньги от сделки поступят на следующий день и их можно будет вывести на реквизиты из анкет участника акции." Если как минимум на два клиент дает правильный ответ, он получает за это одну подарочную акцию, которая будет определена случайным образом. Бумага будет отображаться в портфеле в отдельном разделе. Если клиент примет решение, что данная инвестиция ему не интересна, акцию можно будет продать по рыночной цене, деньги от сделки поступят на следующий день и их можно будет вывести на реквизиты из анкет участника акции."

( Читать дальше )

Дивидендные кидалы.

- 11 июня 2021, 11:55

- |

И вы тоже подключайтесь.

Их два типа.

Тип А — как ЛСР.

Сначала декларируют свою дивидендную политику и какое-то время придерживаются её: мы будем платить каждый год по 78₽.

И платят.

Потом вдруг — ой, нет, мы столько не сможем, но зато будем акции выкупать.

В результате и дивы меньше, и выкупа нет.

Тип Б — как ВТБ.

( Читать дальше )

Анализ рынка 10.06.2021 / Нефть, сланцевики, уголь, ВТБ, белуга, Детский мир

- 10 июня 2021, 09:25

- |

ВТБ – Прибыль рсбу 5 мес 2021г: 112 млрд руб

- 09 июня 2021, 21:22

- |

ВТБ – рсбу/ мсфо

Общий долг – мсфо на 31.12.2018г: 13,237.6 трлн руб

Общий долг – мсфо на 31.12.2019г: 13,862.8 трлн руб

Общий долг – мсфо на 31.12.2020г: 16,419.6 трлн руб

Общий долг – мсфо на 30.04.2021г: 17,182.5 трлн руб

Создание резервов под кредитные убытки — мсфо 4 мес 2019г: 28,7 млрд руб

Создание резервов под кредитные убытки — мсфо 2019г: 103,3 млрд руб

Создание резервов под кредитные убытки — мсфо 4 мес 2020г: 62,4 млрд руб

Создание резервов под кредитные убытки — мсфо 2020г: 249,8 млрд руб

Создание резервов под кредитные убытки — мсфо 4 мес 2021г: 33,8 млрд руб

Прибыль 5 мес 2019г: 96,910 млрд руб/ Прибыль мсфо 61,5 млрд руб

Прибыль 2019г: 195,797 млрд руб/ Прибыль мсфо 188,7 млрд руб

+12,5 млрд руб – прибыль от продажи Tele 2

Прибыль 2019г: 208,297 млрд руб/ Прибыль мсфо 201,2 млрд руб

Прибыль 5 мес 2020г: 51,723 млрд руб/ Прибыль мсфо 51,7 млрд руб

Прибыль 2020г: 56,104 млрд руб/ Прибыль мсфо 75,3 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал