вдо

ТОП-10 причин, которые заставляют инвестора покупать высокорискованные облигации.

- 26 января 2025, 11:46

- |

Жадный инвестор глазами Искусственного Интеллекта

Причины, которые заставляют инвестора покупать высокорискованные облигации:

1. Жадность

2. Жадность

3. Жадность

4. Зависть

5. Высокие доходности

6. Лёгкость инвестирования

7. Неудовлетворённость своим финансовым положением

8. Желание ничего не делать, но зарабатывать

9. Обеспечение старости

10. Отсутствие понимания инвестиционных рисков

А что вы думаете по этому поводу? Продолжите список.

fapvdo.ru — самый правдивый сайт об эмитентах

- комментировать

- Комментарии ( 11 )

Новые облигации: Монополия 001Р-03. Купон до 28% на логистике!

- 24 января 2025, 09:11

- |

Эмитент с амбициозным названием «МОНОПОЛИЯ» ворвался на долговой рынок в октябре 2024, разместив свой дебютный флоатер, который был только для квалов. А потом вошёл во вкус и фигачит новые выпуски каждый месяц. Теперь и неквалы могут прикупить себе немного долгов «Монополии», если конечно рискнут. А рисковать есть ради чего — купон по свежему фиксу обещают аж до 28%!

💼Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ТГК_14, Евраз, Магнит, ИНК_Капитал, АПРИ, ЭН+_Гидро, Миррико, РЕСО_Лизинг, Кокс, Позитив, Новые_Технологии, Магнит, ЭР_Телеком.Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — погнали смотреть на новый выпуск Монополии!

📦Эмитент: АО «Монополия»

( Читать дальше )

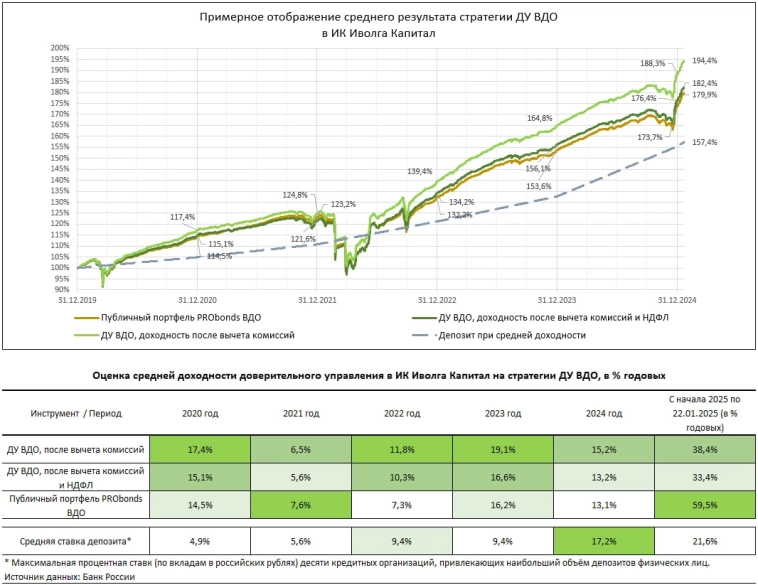

Портфель ВДО (13,1-15,2% в 2024, >30% годовых в начале 2025). Банковский депозит остается позади

- 24 января 2025, 06:59

- |

• В прошедшем году мы заработали, хотя рынки и упали (см. таблицу под графиком). И всё же проиграли средней ставке банковского депозита.

Но при доходности к погашению для всего портфеля выше 30% годовых начали обходить депозит на вираже и уже в конце ушедшего года.

А • с начала 2025 года, в годовых, получается диапазон результата 33-59% (в зависимости от формата операций). Но это расчеты по формуле «в попугаях я гораздо длиннее».

Впрочем, есть в этом сравнении и частица важного. Очевидно, когда и ключевая с депозитной ставки высокие, и инфляция продолжает наращивать темп, облигации – опасный инструмент.

Мы же сейчас имеем реализацию не риска, а выгоды. • Портфель ВДО принес за 1,5 месяца ~8%. Депозит – 2,5%. Да, это отсчет почти от минимума, это короткий срок. Но это большая %-ная разница.

Если удерживать планку, доходность к погашению около 30%, дюрация портфеля меньше 1 года, не очень понятно, как проиграть депозиту в новом 2025 году.

Или, конечно, понятно. • Доходность – плата за риск, в первую очередь дефолтный. Пара-тройка дефолтов, и портфель ВДО окажется аутсайдером. Поэтому и задача №1 – контроль дефолтов. Остальным теперь можно пренебречь.

( Читать дальше )

«Бэлти-гранд» 27 января начнет размещение облигаций объемом 100 млн.₽

- 23 января 2025, 19:33

- |

ЛК «Бэлти-гранд» работает на рынке с 1999 года. Основным видом деятельности является предоставление услуг по финансовой аренде легкового и грузового автотранспорта, а также производственного оборудования.

Старт размещения 27 января

- Наименование: Бэлти-БО-П07

- Рейтинг: ---

- Купон: 25.00% (ежемесячный)

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: да (7-35 по 3.33%)

- Оферта: нет

- Номинал: 1000 ₽

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 января 2025 г.

- 23 января 2025, 18:34

- |

АО "РКК" вышло из технического дефолта (6-й купонный период, выпуск облигаций БО-03)

- 23 января 2025, 16:56

- |

🌓 АО «РКК» вышло из технического дефолта по выплате 6-го купона облигаций серии БО-03, полностью погасив задолженность.

Успели, полноценный дефолт снова не допущен.

➖➖➖

Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Дебютный выпуск облигаций "РДВ Технолоджи" (RU000A10ANT1)

- 23 января 2025, 10:17

- |

🔶 ООО «РДВ Технолоджи»

(дебютный выпуск)

▫️ Облигации: РДВ Технолоджи-001Р-01

▫️ ISIN: RU000A10ANT1

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4,5 года

▫️ Количество выплат в год: 4

▫️ Тип купона: переменный

▫️ Размер 1 и 2-го купона: 31%

(3 и 4 купоны: 30,5%)

▫️ Амортизация: нет

▫️ Дата размещения: 23.01.2025

▫️ Дата погашения: 19.07.2029

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 22.01.2026

Об эмитенте: «РДВ Технолоджи» (RDW Technology) — российский производитель компьютерной техники

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 22 января 2025 г.

- 22 января 2025, 18:38

- |

ООО "Феррони" вышло из технического дефолта (выпуск БО-02, 25-й купонный период)

- 22 января 2025, 14:29

- |

🌓 ООО «Феррони» вышло из технического дефолта по погашению части номинала облигаций серии БО-02, полностью погасив задолженность.

Полноценный дефолт не допущен.

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 21 января 2025 г.

- 21 января 2025, 18:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал