вдо

Премии и дисконты облигаций к своим кредитным рейтингам

- 27 июня 2023, 07:44

- |

- комментировать

- ★10

- Комментарии ( 13 )

ВДО-доходности. И ВДО-рейтинги (как чувства, на них вечно плюют)

- 27 июня 2023, 07:25

- |

Неспокойная ситуация? Скажите об этом рынку корпоративных облигаций. Доходности снижаются несмотря на легкую (пока что?) лихорадку акций и рубля.

Премии ВДО-рейтингов (не выше ВВВ) к денежному рынку и ключевой ставке – всего около +6% годовых. Величина еще не совсем проблемная, но уже напряженная. Особенно в ожидании повышения ключевой ставки. А ожидание не беспочвенно.

( Читать дальше )

Зачем лизингу займы? Стоит ли инвестору обратить внимание на этих эмитентов и сектор в целом?

- 26 июня 2023, 19:22

- |

Лизинговая отрасль считается одной из наиболее активных в сегменте ВДО. В преддверии возможного повышения ключевой ставки интерес компаний лизинга к долговому рынку становится еще выше.

Почему так происходит? Зачем лизингу займы? Стоит ли инвестору обратить внимание на этих эмитентов и сектор в целом? На вопросы ведущих РБК ответил Дмитрий Александров

Инвестиционная история CarMoney

- 26 июня 2023, 17:16

- |

Финтех уже 6 лет на рынке инвестиций.

В 2017 году компания разместила первый выпуск облигаций на Московской бирже на сумму 300 млн рублей.

Потом:

🔸 в 2018-ом был второй выпуск на 300 млн;

🔸 3-й выпуск облигаций в 2019-ом на сумму 250 млн рублей;

🔸 4-й — на сумму 400 млн в 2021-ом;

🔸 и 5-й выпуск облигаций на 275 млн рублей в 2022-ом.

Также в 2017 году CarMoney заключила самую крупную частную инвестиционную сделку России в отрасли (по версии Inc. Russia) и привлекла $10 млн в капитал.

В начале 2023 года материнская компания финтеха привлекла 229 млн рублей в ходе закрытого раунда на платформе Rounds. CarMoney стала первой в своем сегменте, кто использовал такой инструмент.

CarMoney всегда выполняет свои обязательства перед инвесторами. В 2022 году компания погасила первый и третий выпуски облигаций.А в этом году и второй. Доходы за четвертый и пятый выпуски выплачиваются в полном объеме и в срок.

Выплаченный купонный доход по выпускам на 31 декабря 2022 года достиг 630 млн. А всего инвесторы получили уже более 2 млрд рублей дохода.

( Читать дальше )

Итоги торгов за 23.06.2023

- 26 июня 2023, 13:35

- |

23 июня стартовало 2 размещения.

Выпуск ПР-Лизинг ООО БО 002Р-02 за 2 217 заявок разместился на 30,7% от объема эмиссии (460 млн 457 тыс. из 1,5 млрд рублей). Средняя заявка — 207, 7 тыс. рублей.

Балтийский лизинг ООО БО-П08 полностью (10 млрд рублей) разместился одним днем торгов за 9 305 заявок. Средняя заявка — 1 млн 74, 7 тыс. рублей. Ставка 1-24-го купонов — 10,7% годовых. По выпуску предусмотрена оферта через два года.

Суммарный объем торгов в основном режиме по 291 выпуску составил 1067,7 млн рублей, средневзвешенная доходность — 11,87%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Доход за 9-й купонный период 5-го выпуска облигаций выплачен!

- 26 июня 2023, 12:47

- |

📌 Общий размер выплат – 3, 858 млн рублей.

📌 Размер купона на одну облигацию – 14,05 рублей.

📌 Общее количество ценных бумаг, по которым осуществлены выплаты – 274 622.

Облигация МФК КарМани 02 (RU000A1058U6)

Полная информация о выплатах здесь

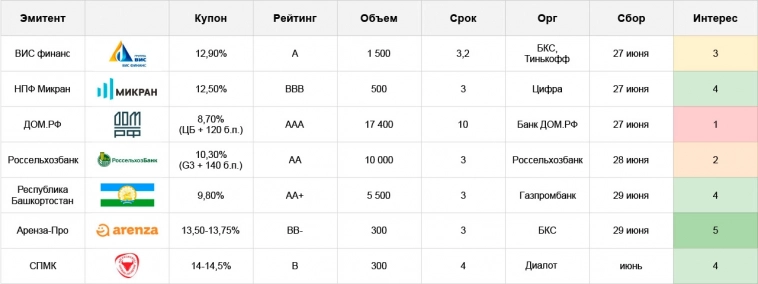

Облигации: первичные размещения на неделе с 26.06 по 30.06.23

- 26 июня 2023, 11:48

- |

ВИС-Финанс: A, YTM~13,5%, объем 1,5 млрд.

По нему уже есть большой обзор. Вкратце: не слишком уверенный спекулятивный потенциал, и не все гладко инвестиционно. Размещается в Тиньке, это скорее тоже минус, потому что играет в пользу эмитента (грубо говоря, те деньги, которыми ВИС мог привлечь нас напрямую через более высокий купон, он отдал Тиньку за привлечение его клиентской базы. И еще не факт, что получилось дешевле)

( Читать дальше )

Платежи эмитентов ВДО на ближайшую неделю

- 26 июня 2023, 11:21

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 919,1 млн руб., из которых 331,1 млн руб. купоны, а 588 млн руб. придётся на погашения и амортизации

59% всех выплат придётся на амортизацию и купон АБЗ-1

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 26.06.2023

- 26 июня 2023, 11:18

- |

- «Кифа» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-80929-H-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на бумаги прошел 21 июня. По выпуску предусмотрена амортизация. Организатор — БКС КИБ.

- «ВИС Финанс» установило ориентир ставки купона облигаций серии БО-П04 объемом 1,5 млрд рублей на уровне не выше 12,9% годовых. Срок обращения выпуска — 3,2 года (1 152 дня). Длительность 1-го купона составит 54 дня, 2-12-го купонов — 91 день, 13-го купона — 97 дней. Сбор заявок на выпуск пройдет 27 июня с 11:00 до 15:00 МСК. Организаторы выпуска — БКС КИБ, Газпромбанк, инвестиционный банк «Синара», ИФК «Солид» и Тинькофф Банк. Техразмещение запланировано на 30 июня.

- Московская биржа зарегистрировала выпуск четырехлетних облигаций АО <a href=«boomin.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал