Fed

markets report 31/1/23

- 31 января 2023, 08:47

- |

Всем вторник! Выпуск 243

Фондовый индексы Америки продемонстрировали вчера снижение, но до этого практически без остановки росли. Поэтому снижение нестрашное, а скорей всего просто фиксирование прибыли ибо понедельник был реально пуст и на экономические данные, и на отчетности, которые начнутся уже сегодня, а завтра закончится 2х дневное заседание ФРС и будет объявленная новая ставка, которая пока ожидается выше на ¼ п.п. Естественно максимальное внимание будет приковано к конференции ПАулла после ставки, из которой все будут пытаться понять: финальное ли это повышение и долго ли еще процентная ставка будет находиться на болезненном для экономики высоком уровне. А пока котировки снижаются как всегда во главе с техами, но и это нестранно потому что они сильней всех выперли за последнее время особенно громкие крупные имена.

Трейдеры опционов на TSLA настроены еще оптимистичней чем МАСК, самая популярная ставка у них рост акции в этом году более чем в 5 раз. Вообще как подсчитали в WSJ опционы на TSLA торгуются чаще, чем акции любой другой компании. Большинство опционщиков в этой бумаге считают, что TSLA будет дороже AAPL в этом году, чтоб такого достичь акции нужно вырасти более чем на 320% или чуть выше $700. Так же на этой наделе отчитывается еще много гигантов и хайповых имен, поэтому во 2й половине после ставки ФРС должно быть жарковато и если рост продолжится, возможно худшее реально позади. BFZD корректируется вместе с рынком и вчера потерял 30%, но до этого за 2 дня вырос в 4,5 раза. На этом фоне многие аналитики говорят, что ChatGPT достаточно хорош, что бы быть драйвером для роста многих компаний и секторов, некоторые даже сравнивают эту нейросеть с влиянием интернета на рынки во второй половине 90х.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Стратегия Октябрь 22

- 05 октября 2022, 00:10

- |

Позавчера я написал, что ожидаю сокращения ОПЕК 1,5 – 2 млн. баррелей. И вот выходит новость об обсуждении сокращения на 2 млн. Хотя прогнозировать будущее – дело неблагодарное, хочу пояснить, почему я сделал на это ставку.

Саудиты неоднократно посылали сигналы, что неудовлетворены текущим уровнем цен на нефть, после ударно отработавшего Госзнака США. Они прямо говорят о том, что уровень в 80-90 долларов это абсолютно виртуальный уровень, не отражающий баланс спроса и предложения. Они намекают, что цена на ресурсы не отражает реальную стоимость доллара (ну или наоборот).

Наши враги в США безусловно заинтересованы в поддержании виртуальных низких цен, иначе Ближний Восток и Россия начинают неприлично много зарабатывать и отбиваются от рук.

Недавно произошёл удивительный по своей несуразности обмен пленными при посредничестве Бен Салмана. В моей картине мира это могло произойти только в обмен на тесно скоординированные действия в рамках ОПЕК+. Никаких других значимых причин в участии Бен Салмана для России быть не может.

( Читать дальше )

Google и Microsoft отчитались

- 27 июля 2022, 03:42

- |

Google в отчете сообщил, что скорректированная прибыль на акцию достигла $ 1,21 во втором квартале по сравнению с $ 1,32, ожидаемыми аналитиками, согласно данным Bloomberg. Между тем, выручка без учета затрат на приобретение трафика – составила 57,47 миллиарда долларов по сравнению с 58,14 миллиарда долларов, ожидаемыми Уолл–стрит. Доходы от рекламы за этот период составили 56,29 миллиарда долларов, превысив ожидания аналитиков в 56,14 миллиарда долларов. Тем не менее, доходы от сервисов Google не оправдали ожиданий и составили 62,84 миллиарда долларов против ожиданий в 63,34 миллиарда долларов. Тем не менее акции компании подскочили на 5% после закрытия торгов. К закрытию вторника акции упали примерно на 27% с начала года.

( Читать дальше )

Почему ФРС может повышать ставки не так агрессивно

- 19 июля 2022, 11:14

- |

На прошедшей неделе инвесторы были шокированы публикацией данных по инфляции за июнь в США. Цены в стране ускорились на 9.1% г/г против ожиданий в 8.8% г/г. Основными причинами более высокого темпа роста инфляции стали рекордная стоимость энергоносителей и стоимость продовольственной корзины. В свою очередь, базовый индекс потребительских цен (не включает еду и топливо) продолжил замедляться и составил 5.9% г/г против роста на 6% г/г в мае.

Также Китай опубликовал данные по темпам роста ВВП страны, которые оказались на уровне 0.4% г/г против ожиданий в 1% г/г. Эффект замедления экономики Поднебесной был связан с карантинными ограничениями в стране, которые ослабили свое давление на экономику, но все еще присутствуют в некоторых городах. Это первый важный звонок к тому, что потребление основных промышленных товаров, таких как медь, сталь, нефть снизится и дальше, что принесет еще бОльшее охлаждение рынку товаров. Но при чем тут ФРС и Китай?

Давайте разбираться.

( Читать дальше )

Заседания дедов Федов и ЕЦБ

- 15 июня 2022, 16:43

- |

Итак, сегодня ждём результаты внеочередного заседания ЕЦБ и планового Феди.

Как я писал ранее, я был очень удивлён, когда ЕЦБ оставил ставку без изменения на последнем заседании.

Это вызвало проблему с бондами PIGS. Плюс, я думаю, прилетело от старших товарищей, от которых уже ждут невероятно смелого повышения на 3/4 пп (при инфляции в 8,6%).

Не люблю делать прогнозы, но попробую.

ЕЦБ предложит хитровыдуманный механизм для усреднения ставок по бондам в Еврозоне. Назовёт его NanoQE, и скажет, что всё под контролем, всем оставаться на своих местах и не сметь сливать гов%обонды. Возможно, объявит о внеочередном повышении ставки (чтобы не вызывать проблем старшим товарищам с крепким долларом).

Деды Феды объявят о решительном повышении ставки на 0,5-0,75% о таком же решительном снижении ставки на следующих заседаниях, если инфляция вдруг не пойдёт вниз, а также о постепенном сворачивании QE.

Традиционный эффект на рынки в такой ситуации выглядит как:

( Читать дальше )

🏛🤔 Заседание ФРС: между “перебдеть” и “недобдеть”

- 05 мая 2022, 08:24

- |

После падения ВВП США в первом квартале ФРС теперь ведет себя гораздо осторожнее:

▪️ На следующих двух заседаниях ожидается повышение ставок на 50 б.п. До этого рынок допускал повышение вплоть до 75 б.п. за заседание.

▪️ Сокращать баланс ФРС теперь тоже будет аккуратнее. Первый этап начнется в июне и продлится 3 месяца, в этот период ФРС будет “скидывать” с баланса по $47.5 млрд в месяц. С сентября сокращение баланса начнется по-полной: по $90 млрд в месяц. Получается примерно $520 млрд до конца года — пока не тянет на полноценное ужесточение монетарной политики.

ФРС сейчас находится возможно в наиболее неловком положении, чем когда-либо: и инфляция, и возможная рецессия являются серьезными политическими проблемами, но решить обе одновременно нельзя. Чтобы не допустить (или хотя бы отсрочить) рецессию, нужно держать ставку плоской и не лишать экономику уже введенных стимулов. Чтобы победить инфляцию, надо наоборот, резко повышать ставку — ценой экономического роста. Ситуация становится совсем сложной, если добавить к этому госдолг США, который из мема “А вы видели…!?” скоро превратится в серьезный груз для американской экономики из-за роста стоимости его обслуживания. Сейчас понятно только одно: ФРС продолжит действовать по ситуации, а вслед за очередным изменением риторики регулятора будут меняться и настроения инвесторов.

( Читать дальше )

Прямо по сигналу

- 22 апреля 2022, 12:29

- |

Изменение рыночных настроений произошло быстро. На этой неделе основные индексы хорошо отреагировали на сообщения о том, что бычьи настроения среди индивидуальных инвесторов недавно достигли 30-летнего минимума.

Это явилось стимулом покупок «на дне».

Такая информация подобна размахиванию красным флагом перед «рыночным быком», и он атакует, набрав некоторый импульс с помощью некоторых лучших, чем ожидалось, корпоративных новостей о прибылях и убытках + снижение цен на энергоносители, прекращение налогового давления со стороны продавцов и устойчивое поведение цен, несмотря на ухудшение ситуации на Украине

S&P 500 удалось подняться выше своей 50-дневной скользящей средней во вторник, и в четверг, похоже, он был готов подняться выше своей 200-дневной скользящей средней (4497) но выступления главы FED поломали атаку быков.

( Читать дальше )

Решение ФРС: повышение процентных ставок в 2022 году - эти акции являются победителями

- 15 декабря 2021, 18:53

- |

Сегодня вечером с нетерпением ожидается последнее решение Федеральной резервной системы США. Ожидается, что ФРС объявит подробности о сокращении программы покупки облигаций. Этот срок должен полностью истечь до того, как ключевые процентные ставки могут быть повышены. Однако из-за сохраняющейся высокой инфляции курс на ужесточение, скорее всего, ускорится. Однако рост процентных ставок не является негативным фактором для всех акций.

Более высокие процентные ставки, как правило, приводят к снижению целевых цен в моделях оценки. Однако это относится не ко всем секторам. В прошлом акции финансовых компаний, в частности, обычно оказывались в числе победителей при изменении процентных ставок. Однако инвесторам следует обратить внимание на акции банков, которые также активно работают в сфере бизнеса, связанного с процентами.

Выбирайте крупных игроков

Инвесторы находятся в хороших руках с Wells Fargo и Bank of America. Оба финансовых института прочно укоренились в традиционном кредитном бизнесе, хотя Bank of America также хорошо позиционируется в инвестиционно-банковской деятельности и управлении активами. Компания Wells Fargo является более спекулятивной, поскольку она находится в процессе реструктуризации и вынуждена решать вопросы, связанные с наследством. Однако повышение процентных ставок на один процент может принести до 7,4 млрд. долларов США больше чистого процентного дохода. В 2021 году она была одним из лучших показателей в отрасли. Коэффициент P/E на 2022 год соответствует среднему значению среди компаний-аналогов и составляет 13.

( Читать дальше )

Пауэлл из ФРС - риск роста инфляции увеличился

- 30 ноября 2021, 19:00

- |

«Generally, the higher prices we're seeing are related to the supply and demand imbalances that can be traced directly back to the pandemic and the reopening of the economy,» Powell said during a hearing with the U.S. Senate Banking Committee. «But it's also the case that price increases have spread much more broadly and I think the risk of higher inflation has increased.»

ПАУЭЛЛ: ФРС МОЖЕТ РАССМОТРЕТЬ ЗАВЕРШИВАНИЕ СТИМУЛИРОВАНИЯ НА НЕСКОЛЬКО МЕСЯЦЕВ СКОРЕЕ

ПАУЭЛЛ: ВРЕМЯ УБРАТЬ СЛОВО ВРЕМЕННЫЙ ОТНОСИТЕЛЬНО ИНФЛЯЦИИ

Индекс зелёного доллара.

( Читать дальше )

Бесконечное наращивание госдолга

- 03 сентября 2021, 08:40

- |

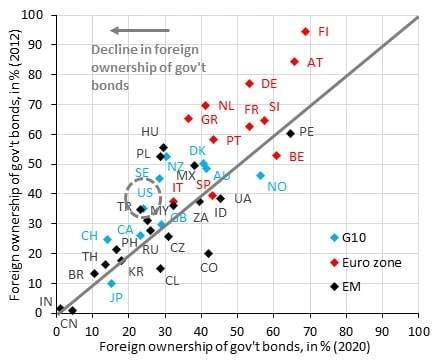

Иностранное владение государственным долгом США упало с 35% на конец 2012 года до 24% на конец 2020 года, что является частью значительного сокращения доли иностранного капитала в связи с вмешательством QE ФРС в качестве покупателя.

Самое низкое владение госдолгом иностранцами – у Китая, также низкое – у Японии, что позволяет обеим странам перейти не просто на QE, а фактически – на ММТ, т.е. бесконечное наращивание госдолга через местный центробанк, лишь бы он был внутренним.

Вероятно, США со структурой своего госдолга тоже движется в сторону ММТ (для этого надо сократить долю иностранного владения госдолгом в область 10-15% и ниже).

Телеграмм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал