Microsoft

Илон Маск предсказывает КРУПНЫЙ КРИЗИС: Nvidia, Microsoft, Apple под угрозой, а причина ужасна

- 16 февраля 2025, 03:43

- |

Одному мне кажется что Илон — китаец?

Вроде нет, и другие его так видят. Этакий китайский hell boy.

Илон Маск предсказывает КРУПНЫЙ КРИЗИС в первый год правления Трампа

Фатальный недостаток ИИ может разрушить Nasdaq — акции Nvidia, Microsoft, Apple и других компаний резко упадут...

Но один набор небольших акций, оставшихся без внимания, может взлететь до рекордных высот.

Мы знаем что яблоко (AAPL) — любимое блюдо Баффетта, а значит его доходность может быть уже не та.

«Я в шоке», — сказал он.

… В общем ожидается резкий рост инфляции… в Америке

… безработица

Я думаю, что скоро мир разделиться на тех, у кого в голове будет ИИ, и на хороших людей.

Продолжение следует...

- комментировать

- Комментарии ( 2 )

Запомним этот твит: самое главное на крипторынке в январе

- 04 февраля 2025, 18:51

- |

Китай запускает DeepSeek и обрушивает акции технологических компаний. Криптовалюты падают, но отскакивают

Bitcoin, хотя и растет медленнее (+0,79%), вернулся к отметкам выше $100 000, а среди альткоинов лидирует XRP (+2,67%). Глава Ripple, Брэд Гарлингхаус, призвал к созданию диверсифицированного криптовалютного госрезерва в США, что вызвало критику со стороны биткоин-энтузиастов, считающих, что только BTC подходит для этой роли.

Мемкоины просели сильнее всех и очень медленно возвращаются на прежние позиции.

Microsoft и OpenAI оперативно инициировали расследование в отношении DeepSeek, а ВМС США запретили своим сотрудникам его использовать.

Дональд Трамп запустил «президентский мемкоин» и нашел ему практическое применение, несмотря на отсутствие практической пользы 💳

Токен TRUMP быстро нарастил капитализацию и так же быстро обвалился, оставив большинство из 700 тысяч держателей в убытке. Но монете тут же нашли применение: за токен TRUMP можно покупать вещи под брендом Trump и бронировать путешествия на Travala через Solana Pay.

( Читать дальше )

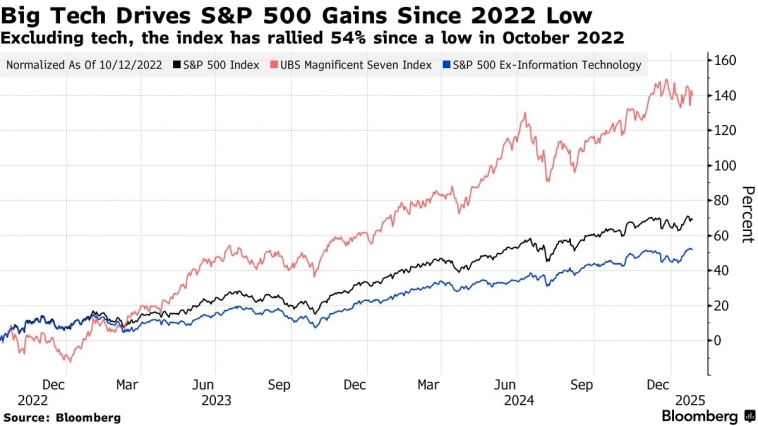

Стратег, придумавший популярный термин «Великолепная семёрка» для обозначения нескольких технологических компаний США, заявил что она стала исключительно дорогой — Bloomberg

- 31 января 2025, 13:52

- |

Эти позиции находятся под угрозой, поскольку расходы на искусственный интеллект достигнут пика, написал Хартнетт в своей заметке. Он также видит другие факторы, способствующие росту экономики США, в том числе избыточную финансовую поддержку и снижение иммиграции в этом году.

«Американская исключительность теперь исключительно дорогая, исключительно востребованная, — написал стратег. — «Великолепная семёрка» становится «Лагволиколепной семёркой», поддерживающей расширение рынков капитала и кредитов в США и во всём мире».

В этом году Хартнетт — один из немногих, ктос осторожностью относится к акциям США.

( Читать дальше )

Трамп сообщил об интересе Microsoft к покупке TikTok

- 28 января 2025, 11:35

- |

«Я бы сказал, да», — ответил он на вопрос, входит ли Microsoft в число компаний, заинтересованных в участии в изменении структуры собственности TikTok, необходимом для продолжения работы сервиса в США.

В покупке TikTok заинтересованы и другие компании, добавил президент, не уточнив названий.

«Мне нравится борьба предложений, потому что она позволяет заключать лучшие сделки», — сказал он.

В Microsoft от комментариев отказались, представители TikTok оперативно не ответили на запрос АР.

На прошлой неделе Трамп продлил срок для изменения структуры собственности TikTok на 75 дней, с 19 января до 4 апреля. Он считает, что США должны принадлежать 50% компании. Однако неясно, имеется ли в виду контроль со стороны органов власти или других американских структур.

На прошлой неделе американский стартап Perplexity AI направил ByteDance новое предложение о приобретении операций TikTok в США, сообщало агентство со ссылкой на информированный источник. Предложение предусматривает, что правительство США будет владеть до 50% новой компании, которая объединит Perplexity и американские операции TikTok.

( Читать дальше )

Перспективы акций Microsoft зависят от отдачи в сфере искусственного интеллекта

- 24 января 2025, 11:32

- |

Продемонстрировав худшие результаты в составе так называемой «Великолепной семерки» высокотехнологичных мегакомпаний с момента достижения своего рекордного уровня в июле, акции Microsoft отступают под давлением масштабных расходов и признаков того, что внедрение ее сервисов искусственного интеллекта идет медленнее, чем ожидалось. Затухающий ажиотаж может сделать данные акции уязвимее, учитывая, что они торгуются с повышенным мультипликатором.

«Рынок приходит к осознанию того, что внедрение искусственного интеллекта займет больше времени, и что ожидания относительно скорого получения значительных доходов вышли за разумные рамки» — сказал директор по инвестициям в Capwealth Advisors Тим Пальяра. И хотя «Microsoft действительно продвигает искусственный интеллект, компании нужно доказать обоснованность своей концепции в то время, когда у нее намечены огромные планы капиталовложений, а стоимостная оценка ее акций полностью соответствует историческим уровням».

( Читать дальше )

Российские акции ТМТ-сектора с апсайдом более 35%

- 23 января 2025, 12:42

- |

👾 Аналитики «Финама» представили стратегию по ТМТ-сектору. Ключевые тезисы по отрасли в целом:

По итогам 2024 года объем рынка информационных и телекоммуникационных технологий (ИКТ) составил $5,3 трлн (+7,2% (г/г)), из которых на IT пришлось $3,7 трлн (+9,5% (г/г)) и на телекоммуникации — $1,6 трлн (+2,9% г/г).

В 2025 году темпы прироста IT-рынка поднимутся до 11,3%. Весь ИКТ-рынок (включая операторов связи) вырастет на 9,3% и достигнет $5,8 трлн — на год быстрее, чем ожидали ранее.

Объем рынка искусственного интеллекта (ИИ) в 2024 году составил $245 млрд, а прогноз на 2025 год составляет $305 млрд. К 2030 году рынок вырастет до $1,2 трлн.

Крупнейший ИИ-стартап Open AI привлек в прошлом году $6,6 млрд, за которыми в 2025 году последуют новые транши. Оценка Open AI достигла $157 млрд, конкурирующей компании Anthropic — $60 млрд. Однако на фондовом рынке за год появилась лишь одна компания индустрии ИИ – Nebius N.V., причем это не новая компания, а бывший зарубежный бизнес «Яндекса».

( Читать дальше )

Apple - самый ценный бренд в мире в 2025 году, его стоимость - $574,5 млрд — рейтинг Brand Finance Global 500

- 21 января 2025, 16:55

- |

Согласно исследованию Brand Finance 2025 Global 500, четыре из пяти самых ценных брендов в мире являются технологическими:

- Apple: стоимость бренда составляет 574,5 миллиарда долларов США, что на 11% больше, чем в 2024 году

- Microsoft: стоимость бренда составляет 461,1 миллиарда долларов США, что на 35% больше

- Google: стоимость бренда 413 миллиардов долларов США, рост на 24%

- Amazon: стоимость бренда 356,4 миллиарда долларов США, рост на 15%

- Walmart: стоимость бренда составляет 137,2 миллиарда долларов США, что на 42% больше

( Читать дальше )

Облом с Распределениями цен, повторять их бессмысленно, они нестабильные

- 19 января 2025, 05:36

- |

Как видно из графиков ниже, это нормализованные по среднему и сигме, распределения построенные на 10 летнем интервале, движущемся с окном 5 лет. Полный хаос. 10 лет это мало, и хотя за 30 лет будет «в среднем» «чуть лучше», но все равно недостаточно чтобы иметь какой то смысл.

Т.е. уникальные детали на графике распределений цен конкретной компании — это случайные артефакты, шум, нерепрезентативный сэмпл, повторять их бессмсысленно, в будущем они не повторяются.

«Реальное» распределение, нам недоступно, но судя по всему это что то с достаточно простой формой, возможно Гиперболическое или простой гауссовский микс из 2-3х компонент.

Микрософт 360дней

Микрософт 180 дней

( Читать дальше )

Gaussian Mixture vs Generalised Hyperbolic, Прогноз Цены Акций

- 13 января 2025, 13:38

- |

Явно видно что Нормальный Микс из 3х компонент намного лучше повторяет форму распределения чем Обобщенная Гиперболическая Модель.

Проблемы:

— Непонятно как менять его волатильность? В нормальном мы меняем сигму — и распределение меняется, а здесь 3 компоненты, у каждого своя сигма и среднее. Если есть идеи как маштабировать полученный нормальный микс было бы интересно услышать.

— Лучшее совпадение не значит что это лучше, это может быть оверфиттинг.

Маштабирование:

Нужно для настройки модели на текущую волатильность. Скажем мы на истории за десятки лет определили общую форму Нормального Микса для MSFT как меняются акции за 1 мес. Но, нам ведь интересно затем настроить (маштабировать) эту общую форму на текущую волатильность MSFT, отмаштабировав общую форму, на текущую волатильность MSFT за последний месяц. Непонятно как это сделать.

Зачем это нужно:

Знать будущее распределение цен (у нас правда не будущее, а прошлое, которое мы за неимением лучшего используем как будущее) — может быть полезно для моделирования различных сценариев и подбора гиперпараметров, расчета цен опционов, формирования оптимального по тому или иному критерию портфеля, симуляция стресс теста, расчет цен опционов, и т.п.

( Читать дальше )

Не Нормальное Распределение Цен

- 10 января 2025, 08:10

- |

Микрософт, 360 дней

Микрософт, 30 дней

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал