Козлов Юрий

Ленэнерго продолжает баловать дивидендами

- 22 февраля 2020, 14:22

- |

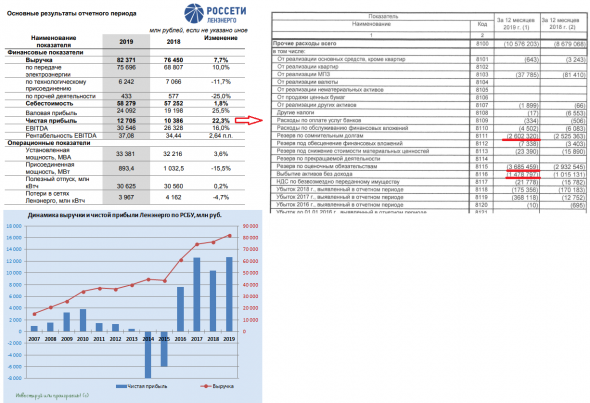

Уже после закрытия торгов в пятницу Ленэнерго представила свою годовую бухгалтерскую отчётность по РСБУ за 2019 год, которую акционеры компании всегда ждут с большим ожиданием, т.к. дивиденды по префам рассчитываются строго ориентируясь на неё (по весьма простой формуле: 10% от ЧП), а потому с вероятностью почти 100% мы уже сейчас можем взять и прикинуть их размер. Но обо всём по порядку.

Выручка Ленэнерго по итогам 2019 года выросла на 7,7% до 82,4 млрд рублей, прежде всего благодаря росту доходов по передаче электроэнергии (на долю которой приходится 91,9% от совокупной выручки), на фоне удорожания тарифов «в связи с возвратом региональными регуляторами накопленных выпадающих доходов и переносом тарифной выручки (эффект сглаживания)».

Себестоимость продаж также никаких вопросов не вызывает: по итогам минувшего года она прибавила на скромные 1,8% до 58,3 млрд рублей, благодаря чему валовая и операционная прибыли отметились убедительной положительной динамикой на уровне 25%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Что ждёт криптовалюты? Попробуем разобраться

- 18 февраля 2020, 21:15

- |

Давно я, даже исключительно из праздного любопытства, не заглядывал на график биткоина, а потому был очень удивлён, что самая известная цифровая валюта в мире вновь превысила $9 000.

Нет, я никогда не инвестировал и пока не планирую инвестировать в криптовалюты в принципе, т.к. совершенно некомпетентен в этой области, однако мой перфекционизм заставляет меня быть в курсе событий и здесь. Как говорится, на всякий случай.

Надо сказать, немного погрузившись в эту тематику, я выделил драйверы, которые способны оказать поддержку криптовалютам в обозримом будущем. Оставлю их здесь для истории, чтобы можно было к ним всегда вернуться при необходимости:

✅ Китайский курс по косвенной поддержке криптовалют: не случайно председатель КНР Си Цзиньпин однажды заявил, что «Китай должен воспользоваться возможностями, которые даёт технология блокчейна». Однако при этом шанхайское подразделение Народного банка Китая призывает осторожно подходить к инвестированию в криптовалюты, намекая на большие риски.

( Читать дальше )

Сбербанк: разбираемся что сегодня произошло

- 11 февраля 2020, 23:40

- |

🏦 Сегодня на российском фондовом рынке очень насыщенный новостной фон (и вы это наверняка заметили по бурному росту котировок многих акций в частности и индекса Мосбиржи в целом), но начну, пожалуй, со Сбербанка. А чтобы было более понятно и читабельно расскажу тезисно:

✅ Итак, как сегодня стало известно, у Сбербанка сменится владелец. Пакет акций в размере 50% плюс одна акция уставного капитала Сбербанка российское правительство планирует выкупить у Центробанка (ЦБ).

✅ Доля ЦБ в банке будет выкуплена правительством за счёт фонда национального благосостояния (ФНБ), который ежегодно пополняется за счёт «излишек» нефтегазовых доходов. Специально для этого Минфин и ЦБ разработали законопроект, предусматривающий выход ЦБ из капитала Сбербанка, который уже даже поступил в правительство.

✅ Сделка будет проведена исходя из рыночной стоимости акций, а потому законопроект предусматривает выставление Банком России оферты миноритариям при продаже первой части пакета по цене, аналогичной цене продажи.

( Читать дальше )

Алроса: сейчас с продажами всё хорошо, но чего ждать дальше?

- 10 февраля 2020, 23:10

- |

💎 АЛРОСА взяла и удивила всех позитивной динамикой продаж алмазно-бриллиантовой продукции в январе 2020 года. Реализация выросла как по отношению к январю прошлого года (+44% г/г), так и по сравнению с прошлым месяцем (+11% м/м), составив $405 млн:

К слову, De Beers, лидирующая в мире по выручке от продаж алмазов, увеличила выручку в январе на 28% (м/м) и 9% (г/г).

Заместитель генерального директора АЛРОСА Евгений Агуреев так прокомментировал результаты продаж:

«В январе мы наблюдали стабильный спрос на алмазное сырьё. Гранильный сектор продолжал пополнять запасы, на фоне позитивных результатов продаж ювелирных украшений ритейлерами в период рождественских праздников".

☝️ Занимательные факты:

( Читать дальше )

Коронавирус: что делать российскому инвестору?

- 01 февраля 2020, 16:22

- |

Жизнь инвестора настолько многогранна и разнообразна, что, например, сейчас для предсказания куда двинутся мировые рынки (в том числе и российский) вам нужно надевать медицинскую маску, превращаться в крутого специалиста с двумя высшими медицинскими образованиями и попытаться предугадать: а что будет дальше и когда же эпидемия коронавируса, наконец, пойдёт на спад?

Мне, как человеку с техническим образованием и математическим складом ума, уж точно не под силу решение подобных задач. Всё, что я могу сделать в данной ситуации – это за чашечкой кофе поглядеть на график распространения коронавируса по нашей планете (из официальных китайских источников) и с лёгкой тревогой на лице увидеть, что пока ситуация развивается заметно хуже, по сравнению с двумя другими известными эпидемиями последних десятилетий –свиным гриппом и SARS (атипичная пневмония). Об этом можно судить как по динамике заболевших коронавирусом, так и по количеству смертей, о которых уже известно на сегодняшний день.

( Читать дальше )

Русгидро: операционные результаты за 2019 год

- 01 февраля 2020, 14:39

- |

Русгидро представила операционные результаты за 4 кв. 2019 года и весь 2019 год, которые оказались весьма неплохими, с учётом резко негативной динамики по итогам первого полугодия, когда снижение в годовом выражении составляло на тот момент внушительные 13,1%.

Фактически, с июля по декабрь Русгидро удалось нивелировать это серьёзное отставание, и по итогам 2019 года снижение выработки снизилось всего на 3% до 126,7 млрд кВт•ч, а с учётом Богучанской ГЭС – и вовсе на скромный 1% до 142,8 млрд кВт•ч, благодаря следующим факторам:

✅ Повышенная приточность в водохранилища ГЭС Волжско-Камского каскада во второй половине 2019 года

✅ Повышенная приточность в водохранилища ГЭС Дальнего Востока в течение года

✅ Ввод новых и модернизация действующих энергообъектов

✅ Рост потребления электроэнергии по Дальневосточному федеральному округу на 3,3% (г/г)

✅ Исторические рекорды годовой выработки сразу на шести ГЭС: Богучанской, Бурейской, Вокинской, Камской, Усть-Среднекамской и Кубанской.

( Читать дальше )

Почему растут акции ФСК ЕЭС?

- 24 января 2020, 17:26

- |

Глава комитета Госдумы по энергетике Павел Завальный сегодня заявил, что законопроект о повышении тарифов на передачу электроэнергии по магистральным сетям (которые находятся под управлением ФСК ЕЭС), так называемая дифференциация тарифов, поступит в Госдуму уже в 1 полугодии 2020 года. А это значит, сохраняется большая надежда, что тарифы для юрлиц начнут заметно дорожать уже с 2021 года, что по мнению Минэнерго должно поспособствовать созданию равных условий ведения бизнеса как для крупного бизнеса, так и для мелких и средних российских предпринимателей.

Напомню, ранее Минэнерго предложило последовательно проводить дифференциацию тарифа ФСК ЕЭС на передачу электроэнергии, постепенно повышая его в течение трёх лет. 2 октября 2019 года Минэнерго внесло в правительство проект федерального закона о дифференциации тарифов ФСК и, в частности, повышении на 50% тарифа на передачу электроэнергии по магистральным сетям.

Понятное дело, что акции ФСК ЕЭС сегодня радостно раллируют на этой новости, прибавляя на текущую минуту более чем на 4%. Если данный законопроект в итоге будет одобрен, то и без того сильная с финансовой точки зрения компания получит мощный дополнительный толчок для переоценки вверх, особенно когда рынок начнёт отыгрывать этот драйвер и закладывать в стоимость возможный рост дивидендов в ближайшие годы.

Северсталь подвела производственные итоги 2019 года

- 17 января 2020, 15:09

- |

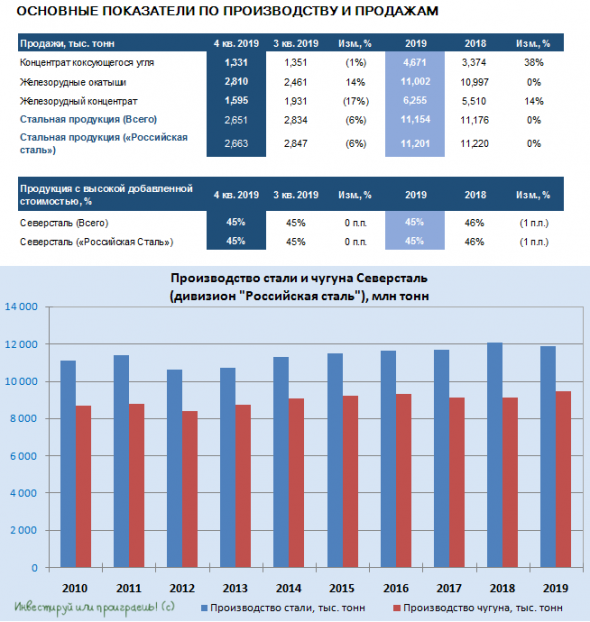

На фоне проведения краткосрочных работ на конвертерных и электросталеплавильных мощностях компании, а также из-за продажи сортового завода в Балаково в третьем квартале, Северсталь в 4 кв. 2019 года сократила выплавку стали на 10% (кв/кв) до 2,71 млн тонн. Всего по итогам 2019 года компания объём производства стали снизился на 2% до 11,85 млн тонн, что соответствует прогнозам самой компании, озвученным на Дне инвестора 7 ноября 2019 года в Лондоне.

По аналогичным причинам, из-за краткосрочных работ на доменных печах, объём производства чугуна в 4 кв. 2019 года сократился на 4% (кв/кв) до 2,36 млн тонн. Правда, по итогам всего 2019 года Северсталь по выплавке чугуна превзошла прошлогодние показатели сразу на 4%, продемонстрировав самые высокие объёмы в истории компании, что указывает на повышение эффективности ремонтных работ и улучшение качества сырья.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс