Блог им. Klinskih-tag |📈 Выдача ипотеки в июне резко увеличилась

- 11 июля 2022, 13:23

- |

Согласно свежим данным Frank RG, после весеннего спада в апреле-мае, выдача ипотеки в начале лета резко выросла – банки выдали в июне 68,6 тысяч ипотечных кредитов на сумму 251,5 млрд рублей:

К июню прошлого года показатель упал более чем в два раза, но снижение ставок и продление льготных госпрограмм позволяет рассчитывать на восстановление рынка ипотечного кредитования.

👨💼«В июне минимальные ставки предложения по ипотеке приблизились к 10%. По сравнению с со ставкам в марте и апреле, такой порог не является психологически непреодолимым для потребителей, поэтому спрос восстанавливается, а рынок вторичного жилья оживляется», — поведал проектный лидер Frank RG Артем Мосин.

💪 Данная статистика позитивна как для девелоперов, так и для банков. Первые будут наращивать продажи недвижимости, а вторые — чистый процентный доход.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Klinskih-tag |Кто из аутсайдеров интересен для покупки?

- 13 июня 2022, 01:04

- |

🔸Petropavlovsk (#POGR)

🔸HeadHunter (#HHRU)

🔸TCS Group (#TCSG)

🔸Яндекс (#YNDX)

🔸VK (#VKCO)

🔸Ozon (#OZON)

🔸ВТБ (#VTBR)

🔸Polymetal (#POLY)

🔸Сбербанк (#SBER)

🔸X5 Retail Group (#FIVE)

❓ Что объединяет все вышеперечисленные компании?

🌏 Правильно! У 8 из 10 представленных выше эмитентов – иностранная прописка. Инвесторы после начала СВО стали патриотами и отдают предпочтение акциям с ISIN кодом RU.

💻 При этом четыре компании являются представителями IT-индустрии, которая традиционно находится под давлением в начале рецессии в экономике. Мы прекрасно помним, что айтишники традиционно не любят баловать своих акционеров дивидендами, а физлица, которые теперь являются основной силой на российском рынке акций, исторически предпочитают дивидендные истории.

🏛 В списке также оказались два крупнейших отечественных банка, что также логично, поскольку в самом начале экономического кризиса у банков резко падает чистая прибыль, и их финансовые показатели начинают расти по мере прохождения пика кризиса, что по мнению ЦБ может случиться в лучшем случае в 4 квартале текущего года.

( Читать дальше )

Блог им. Klinskih-tag |Какие публичные компании решили не раскрывать финансовую информацию?

- 17 мая 2022, 18:12

- |

Начавшаяся в феврале спец.операция РФ на Украине спутала все карты и заставила практически все российские компании пересмотреть свои ранее озвученные прогнозы на текущий год, однако оценить реальный эффект для каждой из них в новой реальности представляется весьма затруднительным мероприятием, т.к. одна за другой они решили вдруг отказаться от публикации своих результатов за первый квартал.

🙅🏻♂️ Ещё в середине марта правительство до конца года разрешило не раскрывать полностью или частично информацию, которая предусмотрена законами «Об акционерных обществах» и «О рынке ценных бумаг», если эта информация может нести санкционные риски для компании или её руководства. Разумеется, после этой новости особенно чувствительные к зарубежным рынкам эмитенты приняли логичное решение воспользоваться этой лазейкой, обезопасив себя и лишив нас ценной информации. Что ж, понять их опасения тоже можно, но от этого нам, инвесторам, ничуть не легче.

( Читать дальше )

Блог им. Klinskih-tag |Обвал на российском рынке. Что делать?

- 22 февраля 2022, 15:34

- |

🤦♂️ Спустя почти месяц я вернулся к осторожным покупкам на российском фондовом рынке. Пальцы опять болят нажимать кнопку BUY, поэтому расскажу о своих мыслях в формате небольшого 20-минутного подкаста:

( Читать дальше )

Блог им. Klinskih-tag |Интересные тезисы от Бориса Йордона по текущей ситуации

- 17 февраля 2022, 00:20

- |

🔸Самые большие деньги всегда зарабатываются на падающих фондовых рынках, поскольку в долгосрочной перспективе акции всегда растут.

🔸Снижение фондовых рынков, которое наблюдается в последние месяцы, является технической коррекцией, а не разворотом восходящего тренда. В ряде сегментов был надут «пузырь», который сейчас сдувается.

🔸 Текущая ситуация в банковском секторе существенно отличается от событий 2007-2008 гг. – повторения масштабного банковского кризиса в мире ожидать не стоит.

🔸Не следует всерьёз воспринимать данные о снижении доходов населения в России – доходы населения выше из-за значительного объёма теневой экономики.

🔸ЦБ РФ правильно делает, что повышает ставки для борьбы с инфляцией. Высокая инфляция в США в 1980-х гг. оказала болезненное влияние на экономику и жизнь людей.

( Читать дальше )

Блог им. Klinskih-tag |Российский фондовый рынок: апатия и тревога у акционеров явно усиливаются

- 24 января 2022, 17:20

- |

Геополитическое напряжение вокруг нашей страны только усиливается, даже о временной передышке инвесторам сейчас приходится только мечтать, а доллар сегодня торговался в моменте выше 79 рублей, чего не случалось с ноября 2020 года.

Как автор публичного телеграм-сообщества Инвестируй или проиграешь, который помимо множества открытых комментариев получает в личку также ряд самых разных сообщений, я могу отметить тот факт, что именно сегодня я стал замечать нарастающую апатию и откровенную тревогу со стороны российских акционеров.

Кто-то пытается считать убыток и очень расстраивается, что месяц или два тому назад не купил себе что-нибудь полезное в магазине за эти деньги (телефон, машину или квартиру — в зависимости от размера торгового счёта), кто-то подумывает зафиксироваться по текущим ценникам, чтобы откупиться обратно позже и подешевле, ну и другие подобные иррациональные мысли.

( Читать дальше )

Блог им. Klinskih-tag |Казахстан взбудоражил российский фондовый рынок. Почему?

- 06 января 2022, 00:13

- |

📉 Российский фондовый рынок в первые два торговых дня 2022 года упорно игнорировал политическое обострение в Казахстане, и вот вчера он всё-таки дрогнул, под натиском целого ряда тревожных новостей из этой республики.

🇰🇿 Давайте бегло пробежимся по заголовкам новостей:

🔸 Президент Казахстана ввёл режим ЧП на всей территории страны

🔸 Во время беспорядков в Казахстане погибли 8 полицейских и солдат нацгвардии

🔸 Президент Казахстана принял отставку правительства страны

🔸 Протестующие прорвались к зданию администрации в Алма-Ате, перед зданием взрываются светошумовые гранаты

🔸 Президент Казахстана заявил, что аэропорт Алматы и 5 самолетов, в том числе иностранных, захвачены «террористами».

🔸 и так далее....

🤔 Не будем вдаваться в политику, искать крайних и рассуждать на тему того, насколько оправданной со стороны правительства республики было резкое повышение цен на сжиженный газ (я считаю, оно должно было вмешаться в процесс перехода к реализации сжиженного газа через электронные торговые площадки и сделать его более мягким), а давайте лучше порассуждаем чем это потенциально будет грозить РФ в целом и фондовому рынку в частности:

( Читать дальше )

Блог им. Klinskih-tag |ВТБ: дивиденды 2021 будут!

- 29 декабря 2021, 12:23

- |

«ВТБ планирует применять разные коэффициенты к выплате дивидендов по привилегированным и обыкновенным акциям за 2021 год. По обыкновенным акциям коэффициент выплат составит 50% чистой прибыли, а по привилегированным он пока не определён».

Но потом вспомнил ноябрьские высказывания главы ВТБ Андрея Костина — и отпустило.

💰 Не буду даже пытаться скучно и дословно рассказывать вам их суть за два дня до Нового года. Кому нужно — вы знаете где почитать мои мысли и подсмотреть, что в недавний чёрный вторник я подкупал в том числе и акции ВТБ. Скажу лишь одно: дивиденды будут! И, скорее всего, они будут весьма щедрыми.

( Читать дальше )

Блог им. Klinskih-tag |ВТБ: по силам заработать и 300 млрд по итогам 2021 года!

- 01 сентября 2021, 17:30

- |

🔸 Чистые процентные доходы увеличились на 21,4% (г/г) до 361 млрд руб., благодаря росту кредитного и облигационного портфелей.

🔸 Чистые комиссионные доходы прибавили ещё более уверенно — на 35,6% (г/г) до 98,7 млрд руб., на фоне увеличения транзакционной активности клиентов и роста доходов от брокерского обслуживания.

🔸 В отчётном периоде банк зарезервировал 63,5 млрд руб. под возможные кредитные потери, что на 60,9% меньше, чем годом ранее. Качество кредитного портфеля улучшается, на фоне роста отечественной экономики.

«Результаты июля и 7 месяцев подтверждают наши прогнозы и создают хорошую основу для успешных итогов полного года», — прокомментировал финансовые результаты финансовый директор банка ВТБ Дмитрий Пьянов.

Примечание. Напомню, согласно последним прогнозам топ-менеджмента банка, речь идёт о чистой прибыли в 295 млрд руб. по итогам 2021 года.

( Читать дальше )

Блог им. Klinskih-tag |ВТБ отчитался по МСФО за 5m2021: полёт нормальный

- 28 июня 2021, 16:46

- |

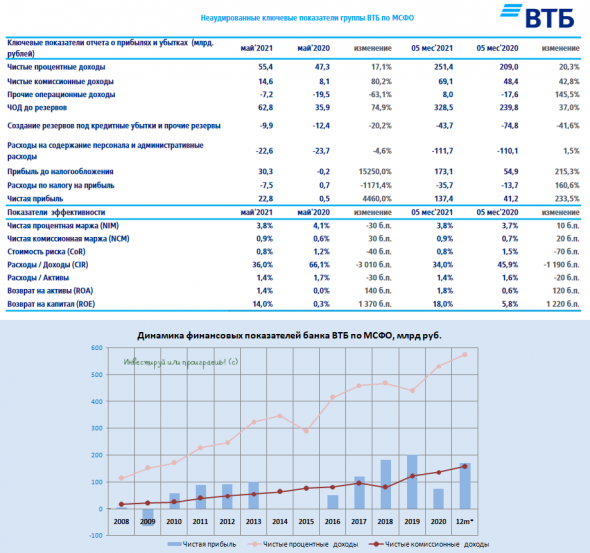

🏛 ВТБ отчитался по МСФО за первые пять месяцев 2021 года, сообщив о росте чистой прибыли на 233,5% (г/г) до 137,4 млрд рублей:

Звучит громко и впечатляюще, однако я в очередной раз спешу напомнить, что сравнение идёт с 2020 годом, когда ковидные явления оказали на банковскую систему особенно сильное давление. Поэтому преувеличивать такие темпы роста чистой прибыли я не рекомендую, к тому же в ltm-выражении она пока не дотягивает до показателей 2018-2019 гг.

✔️ Чистые процентные доходы с января по май увеличились на 20,3% (г/г) до 251,4 млрд рублей, благодаря росту кредитного портфеля.

✔️ Чистые комиссионные доходы увеличились на 42,8% (г/г) до 69,1 млрд рублей, на фоне роста доходов по банковским картам и страховому бизнесу.

❗️Отрадно отметить, что ВТБ сохраняет двузначный темп роста операционных доходов!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс