Блог им. TAUREN |👪 Мать и Дитя (MDMG) | Стабильный рост, дивиденды за 2024г и прогноз на 2025г

- 03 апреля 2025, 10:00

- |

▫️ Капитализация: 75,6 млрд ₽ / 1007₽ за акцию

▫️ Выручка 2024: 33,1 млрд ₽ (+20% г/г)

▫️ EBITDA 2024: 10,7 млрд ₽ (+16% г/г)

▫️ Чистая прибыль 2024: 9,9 млрд ₽ (+30% г/г)

▫️скор. ЧП 2024: 9,6 млрд ₽ (+26% г/г)

▫️ P/E ТТМ: 7,9

▫️ P/B: 2,5

▫️ fwd дивиденд за 2024: 20,3%*

👉 Отдельно выделю результаты за 2П2024г:

▫️Выручка: 17,4 млрд ₽ (+17,5% г/г)

▫️скор. EBITDA: 5,6 млрд ₽ (+9,8% г/г)

▫️скор. ЧП: 4,8 млрд ₽ (+11% г/г)

✅ По итогам 4кв2024г компания собирается выплатить дивиденды в размере 22 рубля на акцию. За 2024г на дивиденды будет в совокупности направлено 205 рублей на акцию, но надо понимать, что эта сумма включает выплаты за пропущенные периоды. Отдельно за 2024г дивиденды около 80 рублей на акцию, див. доходность 8%.

👆 Совокупно отдельно за 2024г компания выплатит более 60% от чистой прибыли за период, при этом, по див. политике коэффициент распределения прибыли может быть повышен и до 100%, тогда в 2025м году дивиденды будут намного больше.

✅ У Мать и Дитя нет кредитов, весь долг представлен только арендными обязательствами в 1,4 млрд рублей. Чистый кэш на балансе даже после выплаты дивидендов — 4,7 млрд рублей. На ближайшую выплату потребуется 1,7 млрд, то есть компания все равно сохранит небольшой запас ликвидности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. TAUREN |🍷 Novabev Group (BELU) | Ждать ли восстановления прибыли и IPO Winelab?

- 02 апреля 2025, 10:55

- |

▫️Капитализация: 73,1 млрд ₽ / 578,5₽ за акцию

▫️Выручка 2024: 135,5 млрд ₽ (+16% г/г)

▫️EBITDA 2024: 18,7 млрд ₽ (-3% г/г)

▫️Чистая прибыль 2024: 4,6 млрд ₽ (-43% г/г)

▫️скор. ЧП 2024: 4,8 млрд ₽ (-41,4% г/г)

▫️скор. P/E ТТМ:15

▫️P/B:2,8

▫️fwd дивиденды 2024: 6,5%

✅ СД Novabev рассмотрит возможность вывода на IPO сети алкомаркетов Winelab.

👆За 2024г Winelab показал выручку в 86,3 млрд рублей (+27% г/г) при EBITDA в 10,2 млрд рублей (+24,2% г/г). Большая часть ритейлеров торгуются с оценкой около EV / EBITDA = 4, так что в оптимистичном сценарии бизнес может быть оценен в 50 млрд рублей.

❌ За 2024г компании удалось сократить чистый финансовый долг на 16% г/г до 11,9 млрд рублей при ND / EBITDA = 0,9. При этом, на фоне открытия новых магазинов Винлаб, общий долг с учетом аренды вырос на 10,5% г/г до 35,5 млрд рублей, ND/EBITDA = 1,9.

Долговая нагрузка приемлемая, но в 2024м году чистые % расходы выросли на 66,4% г/г до 6 млрд рублей и в 2025м будут не меньше.

❌ После повышения акцизов, отгрузки алкогольной продукции продолжают стагнировать. Если раньше драйвером сегмента выступали продажи импортного алкоголя, то теперь после введения механизма защиты местных производителей и здесь наблюдается сокращение. Общие отгрузки в 2024г снизились на 4,2% до 16,2 млн дал — это минимум с 2021г.

( Читать дальше )

Блог им. TAUREN |📊 Дивиденды и мультипликаторы компаний Индекса Мосбиржи

- 01 апреля 2025, 10:38

- |

В данной таблице посчитал ожидаемые дивиденды за 2024й год (без учета уже выплаченных промежуточных) и прикинул прогнозы на 2025й год по P/E и див. доходности. По некоторым компаниям были пересмотрены целевые цены из-за сильного изменения вводных.

Если убрать компании, где шансы на то, что будут выплаты 50/50 (Газпром, Аэрофлот, Ростелеком и некоторые другие), то с fwd див. доходностью > 9% выбор бумаг вообще невелик + fwd p/e 2025 < 5 тоже буквально у нескольких компаний (на хаях 2021 года такого добра и то было куда больше).

👆 При этом, на операционном уровне далеко не все компании растут (взять ту же нефтянку), в прибыли тоже далеко не всё будут расти (по крайней мере в 2025м году).

✅ Из более-менее стабильного и нормально оцененного можно выделить: Мать и Дитя, Сбер, Лукойл, Роснефть, ИнтерРАО, Префы Сургута, Транснефть, БСП + более рисковые Яндекс, Астру, Позитив, Хэдхантер. В остальном долги, либо конъюнктура рынка на ближайшие 1-2 года не располагает, либо к корпоративному управлению есть вопросы.

( Читать дальше )

Блог им. TAUREN |🛢 ЭсЭфАЙ (SFIN) | Какие дальше перспективы и сколько дивидендов будут платить?

- 28 марта 2025, 09:25

- |

▫️ Капитализация: 75,8 млрд ₽ / 1507₽ за акцию

▫️ Опер. прибыль 2024: 43,3 млрд (+23,9% г/г)

▫️ Чистая прибыль 2024: 20,9 млрд (+7,2% г/г)

▫️ P/E 2024: 3,6

✅ SFI в 2024м году полностью продал свою долю в Русснефти, поэтому оценка стоимости долей владения в компаниях выглядит следующим образом:

▫️ Европлан (87,5%) = 73,7 млрд р

▫️ М.Видео (10,4%) = 2,3 млрд р

▫️ ВСК (49%) ≈ 11 млрд р

▫️ Другие активы ≈ 2 млрд р

Итого около 89 млрд р. SFI сейчас торгуется с дисконтом к активам во владении почти 15%. Также у компании есть казначейский пакет акций в 4,6% от уставного капитала.

👉 Несмотря на высокие ставки, 2024й год закончился неплохо, но прибыль от страховой деятельности упала до 5,5 млрд р (-11,3% г/г). По Европлану делал отдельный обзор, поэтому здесь расписывать не буду.

✅ В отличии от АФК Системы, у ЭсЭфАй нет больших расходов на обслуживание корпоративного центра. Расходы на персонал у корпоративного центра в 2024м году составили412 млн р (+7,7% г/г). Будет здорово, если компания продолжит делиться прибылью с миноритарными акционерами, выплачивая дивиденды.

( Читать дальше )

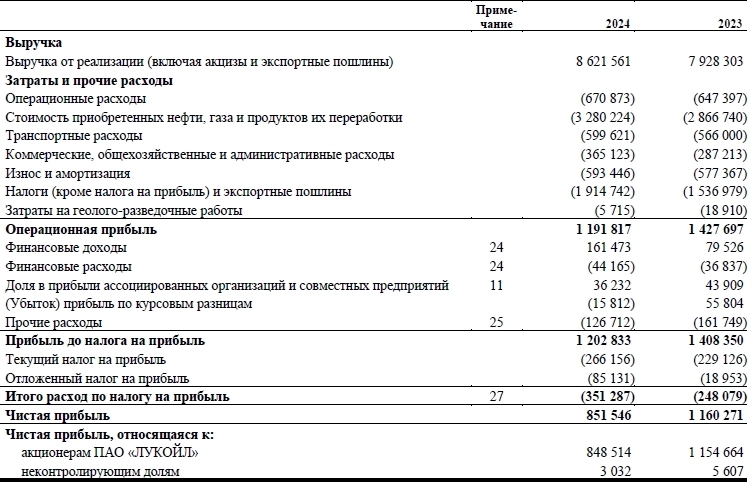

Блог им. TAUREN |🛢 Лукойл (LKOH) | Самая интересная компания в секторе?

- 27 марта 2025, 11:32

- |

▫️Капитализация: 4878 млрд ₽ / 7200₽ за акцию

▫️Выручка 2024: 8622 млрд (+8,7% г/г)

▫️Опер. прибыль 2024: 1192 млрд (-16,5% г/г)

▫️Чистая прибыль 2024: 849 млрд (-26,5% г/г)

▫️скор. ЧП 2024: 864 млрд (-21,3% г/г)

▫️ скор P/E: 5,6

▫️ Дивиденды 2024: 14,7%

❗️ Несмотря на то, что средняя цена на нефть в рублях во 2п2024 не упала, прибыль за период сильно снизилась на всех уровнях. Существенное влияние оказали рост налога на прибыль и операционных издержек.

👉 Компания не раскрывает операционные показатели, но по динамике выручки видно, что добыча и переработка здесь снизились немного сильнее, чем у Роснефти.

👉 Компания в 2024м году потратила на выкуп акций 99,6 млрд рублей. Пакет казначейских бумаг увеличился до 2,2%, высока вероятность, что они пойдут на программы мотивации.

✅ Чистая денежная позиция Лукойла выросла до 1046 млрд р (21% от капитализации), благодаря ей получено 92 млрд р чистого % дохода.

❌ Как будут использовать кубышку — неизвестно. Будет здорово, если состоится выкуп акций у нерезидентов, которого ждут уже 2 года.

( Читать дальше )

Блог им. TAUREN |🛒 ИКС 5 (Х5) | Выплаты за пропущенные периоды и новая дивидендная политика

- 26 марта 2025, 09:21

- |

▫️Капитализация: 964,5 млрд ₽ / 3550₽ за акцию

▫️ Выручка 2024: 3,9 трлн ₽ (+24,2% г/г)

▫️ скор. EBITDA 2024: 256,1 млрд ₽ (+17,2% г/г)

▫️ Чистая прибыль 2024: 110 млрд ₽ (+21,9% г/г)

▫️ скор. ЧП 2024: 113,2 млрд ₽ (+21,7% г/г)

▫️ скор. P/E ТТМ: 8,5

▫️fwd дивиденды 2024: 18,2%

✅ Если рекомендация СД будет одобрена, то по итогам 2024г компания выплатит 648р дивидендов на акцию (доходность 18,2% к текущим ценам). В сумму включены выплаты за пропущенные периоды, так что следующие выплаты будут уже меньше.

👆 В новой див. политике базой для выплаты дивидендов является свободный денежный поток, а выплаты возможны если ND/EBITDA не превышает 1,4 (без учета аренды).

✅ На конец 2024г чистый долг компании с учётом обязательств по аренде сократился до 667 млрд рублей при ND/EBITDA = 2,22 (против 671 млрд годом ранее). Для ретейлеров такой долг считается приемлемым, долг без учета аренды всего 220,8 млрд при ND/EBITDA = 0,88.

👆 Однако, на выплату уже анонсированных дивидендов потребуется 159 млрд рублей.

( Читать дальше )

Блог им. TAUREN |🏦 Т-Технологии (T) | Интеграция Росбанка завершена, разбираем результаты 2024 года

- 25 марта 2025, 09:06

- |

◽️ Капитализация: 968,4 млрд ₽ / 3610₽ за акцию

◽️ Чист. % доход 2024: 250 млрд ₽ (+39% г/г)

◽️ Чист. комисс. дох. 2024: 106 млрд ₽ (+45% г/г)

◽️ Чистая прибыль 2024: 122 млрд ₽ (+51% г/г)

▫️ скор. ЧП 2024: 97 млрд ₽ (+42,8% г/г)

▫️ P/E ТТМ: 7

▫️ P/B:1,86

▫️ fwd p/e 2025 > 6,3

▫️ fwd дивиденд 2025 < 5%

✅ В 2024м году банк продолжил расти на операционном уровне и увеличил кол-во активных клиентов до 32,4 млн (+16% г/г), однако рост сильно замедлился, слабее прирост был только в далеком 2015 году. Будет хорошо, если банк сможет продолжать увеличивать клиентскую базу на 10-15% год в ближайшие пару лет.

👉 Выручка хорошо диверсифицирована, что сильно снижает риски в долгосрочной перспективе. Розничное кредитование — это всего 43% дохода банка.

✅ Интеграция активов Росбанка прошла успешно. Несмотря на существенную разницу в ROE двух банков, холдинг закрыл год с показателем рентабельности капитала в 32,5% против 33,5% в 2023м году.

👆 В 2025г менеджмент ожидает сохранение ROE на уровне выше 30% при росте чистой прибыли более чем на 40% г/г. Т.е. ожидаемый менеджментом fwd P/E 2025 = 5 или ниже.

( Читать дальше )

Блог им. TAUREN |🛢 Роснефть (ROSN) | Итоги 2024 года, долг, нюансы и перспективы Восток Ойл

- 24 марта 2025, 13:36

- |

▫️ Капитализация:5670 млрд (535р/акция)

▫️ Выручка 2024: 10139 млрд (+10,7% г/г)

▫️ EBITDA 2024: 3029 млрд (+0,8% г/г)

▫️ Чист. приб. 2024:1084 млрд (-14,4% г/г)

▫️ Скор. ЧП 2024:1324 млрд

▫️ P/E 2024: 5,2

▫️ fwd дивиденд 2024: 9,6%

❗️ Компания продолжает публиковать очень ограниченную отчетность и старается минимизировать информацию в пресс-релизах. Однако, самое важное, что нужно знать инвесторам понять и так можно.

✅ На прибыль в 2024м году существенно повлияла налоговая реформа. Переоценка налоговых обязательств составила 0,24 трлн р (без её учёта прибыль была бы 1324 млрд р, а P/E = 4,3).

👆 Существенно на показатели компании повлиял ирост % расходов (х1,5 г/г). Чистый долг вырос до 3,6 трлн р (+34% г/г), поэтом дело здесь не только в переоценке валютных обязательств. Есть все основания полагать, что в 2025м году % расходы будут давить на чистую рентабельность еще сильнее.

🛢 Добыча нефти упала на 5% г/г до 184 млн тонн, переработка сократилась на 6,1% г/г, добыча газа тоже снизилась.

( Читать дальше )

Блог им. TAUREN |📱 VK Group (VKCO) | Спасёт ли допэмиссия?

- 21 марта 2025, 09:45

- |

▫️ Капитализация:69,2 млрд ₽ / 306₽ за акцию

▫️ Выручка 2024:147 млрд ₽ (+22,7% г/г)

▫️ EBITDA 2024: -4,9 млрд ₽ (против прибыли в 190 млн годом ранее)

▫️ Чистый убыток 2024:95,5 млрд ₽ (против убытка в 33,7 млрд годом ранее)

▫️ скор. ЧП 2024:-41,3 млрд ₽ (против убытка в 30,8 млрд годом ранее)

▫️ скор. P/E ТТМ:-

▫️ fwd дивиденды 2024: 0%

❌ Несмотря на то, что ВК является бенефициаром блокировок зарубежных платформ, год был крайне неудачный. Компания подросла в выручке и операционных показателях, но это сейчас не так важно.

❗️ Чуть больше года назад я делал пост (https://t.me/taurenin/2191), где подробно расписал причины, по которым в прибыльности этой компании НИКТО не заинтересован (кроме миноритариев, конечно).

👆 Пока ничего не поменялось. Менеджменту выплачиваются щедрые вознаграждения (расходы на персонал выросли на 29% г/г до 67,3 млрд р). Компания в глубоком убытке, даже если его корректировать на разовые статьи и наконец-то на горизонте появилось решение в виде допэмиссии.

( Читать дальше )

Блог им. TAUREN |🌾 Русагро (RAGR) | Отчет за 2024й год. Какими будут дивиденды?

- 19 марта 2025, 08:27

- |

▫️ Капитализация: 222,3 млрд / 232₽ за акцию

▫️ Выручка 2024: 340 млрд ₽ (+23,2% г/г)

▫️ EBITDA 2024:53 млрд ₽ (-5,9% г/г)

▫️ Чистая прибыль 2024: 26,5 млрд ₽ (-37,7% г/г)

▫️ скор. ЧП 2024: 22,7 млрд ₽ (-28,5% г/г)

▫️скор. P/E ТТМ: 9,8

▫️fwd дивиденды 2024: 5,8%

👉 Отдельно результаты за 2П2024г:

▫️Выручка: 229,4 млрд ₽ (+34,4% г/г)

▫️EBITDA: 44,6 млрд ₽ (+7,9% г/г)

▫️Чистая прибыль: 26,7 млрд ₽ (-21,7% г/г)

▫️скор. ЧП: 21,4 млрд ₽ (-20,8% г/г)

📊 Чистый долг по итогам 2024г вырос до 93,5 млрд рублей при ND/EBITDA = 1,76. Долг в основном короткий, обязательства с сроком погашения до 1 года превышают 95,1 млрд рублей (59% от общих обязательств).

👆 Это особых проблем не создает. Благодаря относительно дешёвым займам и субсидиям от государства, Русагро даже получила небольшой чистый % доход в 130 млн рублей. Но поддержка от государства уже сокращается и в 2025г субсидий будет меньше.

❗️ Менеджмент уже дал понять, что дивиденды будут выплачены только за 2024г, а не за все пропущенные. Ранее на дивиденды направлялось50% от ЧП за период, т. е. по итогам 2024г могут выплатить около 13 млрд рублей, что даёт доходность к текущим ценам около 5,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс