Блог им. TAUREN |⚡️ГК Элемент (ELMT) | Обзор результатов по МСФО за 2024г

- 11 апреля 2025, 08:55

- |

▫️Капитализация: 58,8 млрд ₽ / 0,13140₽ за акцию

▫️Выручка 2024: 44 млрд ₽ (+23% г/г)

▫️EBITDA 2024: 11 млрд ₽ (+28% г/г)

▫️Чистая прибыль 2024: 7,2 млрд ₽ (+66,8% г/г)

▫️скор. ЧП 2024: 7,1 млрд ₽ (+69,8% г/г)

▫️fwd дивиденды 2024:2,4%

👉 Отдельно выделю результаты за 2П 2024г:

▫️Выручка: 24,1 млрд ₽ (+18,3% г/г)

▫️EBITDA:5,4 млрд ₽ (+36,7% г/г)

▫️скор. ЧП: 3,7 млрд ₽ (+159,7% г/г)

✅ Элемент заканчивает 2024г с чистым финансовым долгом чуть более 2 млрд рублей при ND / EBITDA = 0,2. Благодаря росту денежных средств на балансе после IPO и дешёвому долгу, чистые процентные расходы составили всего 376 млн рублей.

👆В структуре долга более11,9 млрд приходится на льготные займы, что составляет 58% от общего долга.Ставка по большинству льготных кредитов не превышает даже 3%, средняя ставка по долгу в 2024г всего 8,3%.

👉Доходы от субсидий на балансе выросли уже до 19 млрд рублей (+54,5% г/г). Сумма существенная, без прямых субсидий и льготных займов поддерживать текущие темпы роста и оплачивать инвест. программу было бы почти невозможно. Рисков пересмотра льгот пока нет, отрасль приоритетная для государства.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. TAUREN |🚢 ДВМП (FESH) | Сильное полугодие и выход из убытков по FCF

- 10 апреля 2025, 08:25

- |

▫️Капитализация: 149 млрд ₽ / 50,6₽ за акцию

▫️ Выручка 2024: 185 млрд ₽ (+7,5% г/г)

▫️ EBITDA 2024: 54,5 млрд ₽ (+1,7% г/г)

▫️ Чистая прибыль 2024: 26,8 млрд ₽ (-29% г/г)

▫️ скор. ЧП 2024: 23 млрд ₽ (-17,2% г/г)

▫️ P/E ТТМ: 6,5

▫️ P/B: 0,9

▫️ fwd дивиденд 2024: 0%

👉 Отдельно выделю результаты за 2П2024г:

▫️Выручка: 106,6 млрд ₽ (+32,8% г/г)

▫️EBITDA: 36,4 млрд ₽ (+98,8% г/г)

▫️скор. ЧП: 18,8 млрд ₽ (+254,3% г/г)

✅ Компания продолжает постепенно наращивать операционные показатели: международные морские перевозки выросли на 20% г/г до 501 тыс. TEU, интермодальные перевозки и объем перевалки контейнеров в ВМТП выросли на2% г/г до 635 и 879 тыс. TEU соответственно.

✅ Чистый долг остался на уровне прошлого года и составил 24,3 млрд рублей приND / EBITDA = 0,45. На обслуживание долга в прошлом году ушло 7 млрд рублей (+204,1% г/г) или 19,4% операционной прибыли за период. Доп. доходы от размещения свободных средств на депозитах ДВМП почти не генерирует.

✅ Пик цикла по капитальным затратам бизнес уже прошел, и по итогам 2024г даже вышел в прибыль на уровне свободного денежного потока, заработав 17,5 млрд рублей. К 2026г большая часть проектов стратегии роста будет уже реализована и компания вполне могла бы начать выплачивать дивиденды.

( Читать дальше )

Блог им. TAUREN |🏥 ЕМС (GEMC) | Обзор отчёта по МСФО за 2024г + потенциальные дивиденды

- 08 апреля 2025, 09:26

- |

▫️ Капитализация: 69 млрд / 766₽ за акцию

▫️ Выручка 2024: 25,4 млрд ₽ (+3% г/г)

▫️ EBITDA 2024: 11,5 млрд ₽ (+9,4% г/г)

▫️ Чистая прибыль 2024: 10,4 млрд ₽ (+9,7% г/г)

▫️ скор. ЧП 2024: 10,6 млрд ₽ (+40,3% г/г)

▫️ P/E ТТМ: 6,5

▫️ P/B:2,5

▫️ fwd дивиденд 2024:0%

👉 Отдельно результаты за 2П2024:

▫️Выручка: 13 млрд ₽ (-0,5% г/г)

▫️EBITDA:6,4 млрд ₽ (+9,6% г/г)

▫️скор. ЧП: 6,2 млрд ₽ (+43,3% г/г)

✅ На 31.12.2024г на счетах компании скопилась чистая денежная позиция в 48,8 млн евро или 5,2 млрд рублей. Весь дорогой в обслуживании долг был погашен, остались только комфортные займы с фиксированной ставкой до 10,9%.

👆 Благодаря размещению кэша на депозитах, ЕМС получила в 2024гчистый % доход в 6,4 млн евро против расходов на 11 млн евро годом ранее. Практически вся кубышка в рублях, общий кэш на счетах к концу 2024г превысил 122 млн евро.

✅ У ЕМСпочти нет капитальных затрат, символические 5,1 млн евро за 2024г ушло на поддержание существующих активов. Приобретать новые клиники в РФ менеджмент не собирается, обсуждалась идея M&A зарубежных активов, что вряд ли сейчас актуально.

( Читать дальше )

Блог им. TAUREN |💻 Астра (ASTR) | Рост доходов замедляется, цели по прибыли пересмотрены

- 04 апреля 2025, 09:29

- |

▫️ Капитализация:90 млрд ₽ / 428,5₽ за акцию

▫️ Выручка 2024:17,2 млрд ₽ (+78% г/г)

▫️ EBITDA 2024:7 млрд ₽ (+69% г/г)

▫️ Чистая прибыль 2024:5,8 млрд ₽ (+64,5% г/г)

▫️скор. ЧП 2024: 5,7 млрд ₽ (+44% г/г)

▫️ P/E ТТМ: 15,8

▫️ P/B: 12

▫️ fwd дивиденд за 2024: 3%

✅ Астра сохраняет около нулевой уровень долга, на конец 2024г чистый долг всего 1,6 млрд рублей при ND / EBITDA = 0,23. Благодаря разнице доходности депозитов и стоимости кредитов в 2024г компания получила чистый % доход в 740 млн рублей (+138,2% г/г).

👆В 2025г таких доп. доходов уже, скорее всего, не будет, т. к. закончился льготный период по займу на 3,8 млрд в рамках программы поддержки цифровой трансформации, теперь ставка по кредиту будет рыночной.

✅ Менеджмент считает, что текущая рыночная оценка не отражает реальной стоимости бизнеса и планирует провести байбэк. Это хорошо, но фактический размер выкупа акций будет скромным, предполагаю, что не более 2% УК, иначе для этого придется наращивать долг или отменять дивы.

( Читать дальше )

Блог им. TAUREN |👪 Мать и Дитя (MDMG) | Стабильный рост, дивиденды за 2024г и прогноз на 2025г

- 03 апреля 2025, 10:00

- |

▫️ Капитализация: 75,6 млрд ₽ / 1007₽ за акцию

▫️ Выручка 2024: 33,1 млрд ₽ (+20% г/г)

▫️ EBITDA 2024: 10,7 млрд ₽ (+16% г/г)

▫️ Чистая прибыль 2024: 9,9 млрд ₽ (+30% г/г)

▫️скор. ЧП 2024: 9,6 млрд ₽ (+26% г/г)

▫️ P/E ТТМ: 7,9

▫️ P/B: 2,5

▫️ fwd дивиденд за 2024: 20,3%*

👉 Отдельно выделю результаты за 2П2024г:

▫️Выручка: 17,4 млрд ₽ (+17,5% г/г)

▫️скор. EBITDA: 5,6 млрд ₽ (+9,8% г/г)

▫️скор. ЧП: 4,8 млрд ₽ (+11% г/г)

✅ По итогам 4кв2024г компания собирается выплатить дивиденды в размере 22 рубля на акцию. За 2024г на дивиденды будет в совокупности направлено 205 рублей на акцию, но надо понимать, что эта сумма включает выплаты за пропущенные периоды. Отдельно за 2024г дивиденды около 80 рублей на акцию, див. доходность 8%.

👆 Совокупно отдельно за 2024г компания выплатит более 60% от чистой прибыли за период, при этом, по див. политике коэффициент распределения прибыли может быть повышен и до 100%, тогда в 2025м году дивиденды будут намного больше.

✅ У Мать и Дитя нет кредитов, весь долг представлен только арендными обязательствами в 1,4 млрд рублей. Чистый кэш на балансе даже после выплаты дивидендов — 4,7 млрд рублей. На ближайшую выплату потребуется 1,7 млрд, то есть компания все равно сохранит небольшой запас ликвидности.

( Читать дальше )

Блог им. TAUREN |🍷 Novabev Group (BELU) | Ждать ли восстановления прибыли и IPO Winelab?

- 02 апреля 2025, 10:55

- |

▫️Капитализация: 73,1 млрд ₽ / 578,5₽ за акцию

▫️Выручка 2024: 135,5 млрд ₽ (+16% г/г)

▫️EBITDA 2024: 18,7 млрд ₽ (-3% г/г)

▫️Чистая прибыль 2024: 4,6 млрд ₽ (-43% г/г)

▫️скор. ЧП 2024: 4,8 млрд ₽ (-41,4% г/г)

▫️скор. P/E ТТМ:15

▫️P/B:2,8

▫️fwd дивиденды 2024: 6,5%

✅ СД Novabev рассмотрит возможность вывода на IPO сети алкомаркетов Winelab.

👆За 2024г Winelab показал выручку в 86,3 млрд рублей (+27% г/г) при EBITDA в 10,2 млрд рублей (+24,2% г/г). Большая часть ритейлеров торгуются с оценкой около EV / EBITDA = 4, так что в оптимистичном сценарии бизнес может быть оценен в 50 млрд рублей.

❌ За 2024г компании удалось сократить чистый финансовый долг на 16% г/г до 11,9 млрд рублей при ND / EBITDA = 0,9. При этом, на фоне открытия новых магазинов Винлаб, общий долг с учетом аренды вырос на 10,5% г/г до 35,5 млрд рублей, ND/EBITDA = 1,9.

Долговая нагрузка приемлемая, но в 2024м году чистые % расходы выросли на 66,4% г/г до 6 млрд рублей и в 2025м будут не меньше.

❌ После повышения акцизов, отгрузки алкогольной продукции продолжают стагнировать. Если раньше драйвером сегмента выступали продажи импортного алкоголя, то теперь после введения механизма защиты местных производителей и здесь наблюдается сокращение. Общие отгрузки в 2024г снизились на 4,2% до 16,2 млн дал — это минимум с 2021г.

( Читать дальше )

Блог им. TAUREN |📊 Дивиденды и мультипликаторы компаний Индекса Мосбиржи

- 01 апреля 2025, 10:38

- |

В данной таблице посчитал ожидаемые дивиденды за 2024й год (без учета уже выплаченных промежуточных) и прикинул прогнозы на 2025й год по P/E и див. доходности. По некоторым компаниям были пересмотрены целевые цены из-за сильного изменения вводных.

Если убрать компании, где шансы на то, что будут выплаты 50/50 (Газпром, Аэрофлот, Ростелеком и некоторые другие), то с fwd див. доходностью > 9% выбор бумаг вообще невелик + fwd p/e 2025 < 5 тоже буквально у нескольких компаний (на хаях 2021 года такого добра и то было куда больше).

👆 При этом, на операционном уровне далеко не все компании растут (взять ту же нефтянку), в прибыли тоже далеко не всё будут расти (по крайней мере в 2025м году).

✅ Из более-менее стабильного и нормально оцененного можно выделить: Мать и Дитя, Сбер, Лукойл, Роснефть, ИнтерРАО, Префы Сургута, Транснефть, БСП + более рисковые Яндекс, Астру, Позитив, Хэдхантер. В остальном долги, либо конъюнктура рынка на ближайшие 1-2 года не располагает, либо к корпоративному управлению есть вопросы.

( Читать дальше )

Блог им. TAUREN |🛢 ЭсЭфАЙ (SFIN) | Какие дальше перспективы и сколько дивидендов будут платить?

- 28 марта 2025, 09:25

- |

▫️ Капитализация: 75,8 млрд ₽ / 1507₽ за акцию

▫️ Опер. прибыль 2024: 43,3 млрд (+23,9% г/г)

▫️ Чистая прибыль 2024: 20,9 млрд (+7,2% г/г)

▫️ P/E 2024: 3,6

✅ SFI в 2024м году полностью продал свою долю в Русснефти, поэтому оценка стоимости долей владения в компаниях выглядит следующим образом:

▫️ Европлан (87,5%) = 73,7 млрд р

▫️ М.Видео (10,4%) = 2,3 млрд р

▫️ ВСК (49%) ≈ 11 млрд р

▫️ Другие активы ≈ 2 млрд р

Итого около 89 млрд р. SFI сейчас торгуется с дисконтом к активам во владении почти 15%. Также у компании есть казначейский пакет акций в 4,6% от уставного капитала.

👉 Несмотря на высокие ставки, 2024й год закончился неплохо, но прибыль от страховой деятельности упала до 5,5 млрд р (-11,3% г/г). По Европлану делал отдельный обзор, поэтому здесь расписывать не буду.

✅ В отличии от АФК Системы, у ЭсЭфАй нет больших расходов на обслуживание корпоративного центра. Расходы на персонал у корпоративного центра в 2024м году составили412 млн р (+7,7% г/г). Будет здорово, если компания продолжит делиться прибылью с миноритарными акционерами, выплачивая дивиденды.

( Читать дальше )

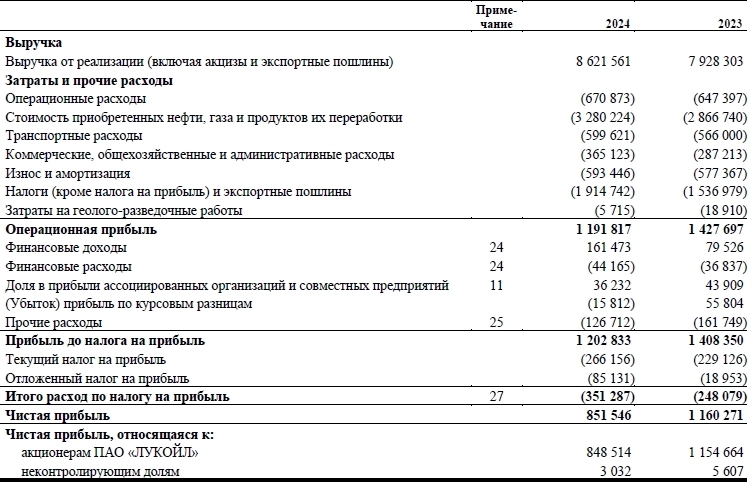

Блог им. TAUREN |🛢 Лукойл (LKOH) | Самая интересная компания в секторе?

- 27 марта 2025, 11:32

- |

▫️Капитализация: 4878 млрд ₽ / 7200₽ за акцию

▫️Выручка 2024: 8622 млрд (+8,7% г/г)

▫️Опер. прибыль 2024: 1192 млрд (-16,5% г/г)

▫️Чистая прибыль 2024: 849 млрд (-26,5% г/г)

▫️скор. ЧП 2024: 864 млрд (-21,3% г/г)

▫️ скор P/E: 5,6

▫️ Дивиденды 2024: 14,7%

❗️ Несмотря на то, что средняя цена на нефть в рублях во 2п2024 не упала, прибыль за период сильно снизилась на всех уровнях. Существенное влияние оказали рост налога на прибыль и операционных издержек.

👉 Компания не раскрывает операционные показатели, но по динамике выручки видно, что добыча и переработка здесь снизились немного сильнее, чем у Роснефти.

👉 Компания в 2024м году потратила на выкуп акций 99,6 млрд рублей. Пакет казначейских бумаг увеличился до 2,2%, высока вероятность, что они пойдут на программы мотивации.

✅ Чистая денежная позиция Лукойла выросла до 1046 млрд р (21% от капитализации), благодаря ей получено 92 млрд р чистого % дохода.

❌ Как будут использовать кубышку — неизвестно. Будет здорово, если состоится выкуп акций у нерезидентов, которого ждут уже 2 года.

( Читать дальше )

Блог им. TAUREN |🛒 ИКС 5 (Х5) | Выплаты за пропущенные периоды и новая дивидендная политика

- 26 марта 2025, 09:21

- |

▫️Капитализация: 964,5 млрд ₽ / 3550₽ за акцию

▫️ Выручка 2024: 3,9 трлн ₽ (+24,2% г/г)

▫️ скор. EBITDA 2024: 256,1 млрд ₽ (+17,2% г/г)

▫️ Чистая прибыль 2024: 110 млрд ₽ (+21,9% г/г)

▫️ скор. ЧП 2024: 113,2 млрд ₽ (+21,7% г/г)

▫️ скор. P/E ТТМ: 8,5

▫️fwd дивиденды 2024: 18,2%

✅ Если рекомендация СД будет одобрена, то по итогам 2024г компания выплатит 648р дивидендов на акцию (доходность 18,2% к текущим ценам). В сумму включены выплаты за пропущенные периоды, так что следующие выплаты будут уже меньше.

👆 В новой див. политике базой для выплаты дивидендов является свободный денежный поток, а выплаты возможны если ND/EBITDA не превышает 1,4 (без учета аренды).

✅ На конец 2024г чистый долг компании с учётом обязательств по аренде сократился до 667 млрд рублей при ND/EBITDA = 2,22 (против 671 млрд годом ранее). Для ретейлеров такой долг считается приемлемым, долг без учета аренды всего 220,8 млрд при ND/EBITDA = 0,88.

👆 Однако, на выплату уже анонсированных дивидендов потребуется 159 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс