Блог компании БКС Мир инвестиций |Дивидендная корзина. Акции Сбера возвращаются

- 24 октября 2024, 09:30

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Включаем акции Сбера в топ-5 ликвидных дивидендных имен и вынуждены вывести из него префы Транснефти, хотя сохраняем на них «Позитивный» взгляд. Популярность дивидендной темы вернулась осенью и, вероятно, пока будет сохраняться.

Главное

• Популярность дивидендной темы осенью сохраняется.

• Дивдоходность рынка снизилась до 9,4% после осенних отсечек.

• Корзина за последний месяц выросла на 2%, вновь лучше рынка.

• Начало осени помогло вернуться на траекторию устойчивого опережение рынка: рост на 8,6% за последний год, опережение рынка на 10 процентных пунктов (п.п.) за 6 месяцев и на 23 п.п. за год.

В деталях

Дивидендная доходность рынка 9,4%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Транспорт: календарь корпоративных событий на IV квартал

- 22 октября 2024, 13:22

- |

Совкомфлот

Взгляд: «Позитивный». Цель на год — 150руб. / +49%

Вторая половина ноября — финансовые результаты по МСФО за III квартал 2024 г.

Стоит следить за косвенными подтверждениями — влияние (или его отсутствие) санкций на финансовые результаты Совкомфлота.

Аэрофлот

Взгляд: «Нейтральный». Цель на год — 62руб. / +7%

• 12 ноября / 11 декабря — операционные показатели за октябрь и ноябрь.

За последние несколько месяцев результаты были хорошими. Дальнейшие тренды будут зависеть от многих факторов: готовности пассажиров летать, технологической готовности самолетов и прочего.

• 31 октября — финансовые результаты по РСБУ за III квартал 2024 г.

Отчетность по РСБУ покажет результаты материнской компании группы.

• 29 ноября — финансовые результаты по МСФО за III квартал 2024 г.

Результаты должны отразить улучшение финансового состояния авиаперевозчика благодаря росту ставок и пассажирооборота.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Подсвечиваем фаворитов

- 15 октября 2024, 16:10

- |

Российский рынок от майских вершин к текущему моменту снизился на 20%, в моменте потери достигали 28%. Общерыночное снижение создает хороший момент для покупки качественных акций на средне- и долгосрочную перспективы по выгодным ценам. Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам I полугодия Сбер нарастил чистую прибыль по МСФО на 11%, до 816 млрд руб., и поднял прогноз по годовой рентабельности. Чистая прибыль за 9 месяцев 2024 г. по РПБУ выросла на 5,7% год к году (г/г), до 1193 млрд руб.

• Сбербанк в последние годы направляет на дивиденды 50% от чистой прибыли по МСФО. Коррекция акций последних месяцев подняла дивдоходность бумаг Сбера к 13% на горизонте 12 месяцев.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что интересного на Мосбирже: ищем акции с низкими EV/EBITDA

- 01 октября 2024, 09:27

- |

Российский рынок акций отскакивает после летней коррекции. Рост может продолжиться. Давайте составим список интересных акций.

Для этого используем мультипликатор EV/EBITDA. Это довольно распространенный показатель, который подходит для оценки акций почти всех секторов. Он не универсальный.

EV/EBITDA идеально подходит для анализа капиталоемких предприятий, прежде всего промышленных. Исходя из этой логики, мультипликатор не принято использовать для оценки акций финансового сектора и IT.

Чтобы проверить акции на условную «дешевизну», их можно сравнить со средними значениями по отрасли. Для адекватной оценки ситуации EV/EBITDA хорошо дополнить еще 1–2 мультипликаторами. Подтвердить результаты стоит анализом финансовых показателей. Потенциальные катализаторы позволит выявить оценка новостного фона.

Структура таблицы:

1. EV/EBITDA (с учетом прогноза по доходам на 2024 г., здесь и далее официальные данные БКС Мир инвестиций)

2. EV/EBITDA (с учетом прогноза по доходам на 2025 г.)

( Читать дальше )

Блог компании БКС Мир инвестиций |Отраслевой портфель самых перспективных акций

- 27 сентября 2024, 15:26

- |

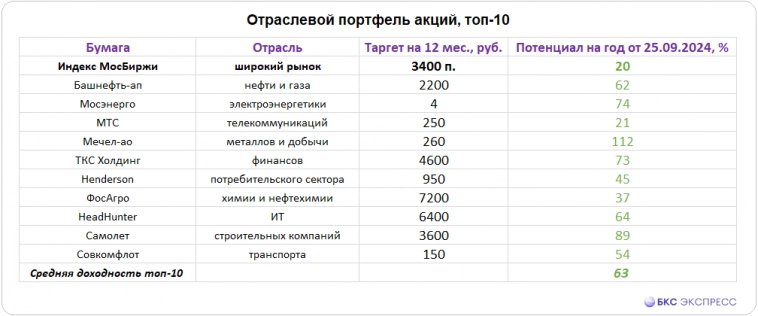

На основе фундаментальных оценок сформируем портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности.

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной Стратегии аналитиков БКС отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риски отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи относительно текущих цен.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты — 3400 п., что от текущих предполагает потенциал роста порядка 20%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Движение навстречу: что купить на долгосрочную перспективу

- 19 сентября 2024, 09:16

- |

В середине сентября 2024 г. Банк России опубликовал для общественного обсуждения проект «Основных направлений развития финансового рынка». В этом документе описаны предполагаемые меры по развитию рынка капитала, которые планируется воплотить в 2024–2026 гг. Рассмотрим самые актуальные инициативы, способные порадовать инвесторов.

Дивидендная политика

ЦБ предлагает обязать публичные акционерные общества утверждать и раскрывать дивидендную политику, а также объяснять акционерам причины отклонения от нее. В настоящее время подобная политика уже частично реализуется Московской биржей. Наличие утвержденной дивидендной политики эмитента является условием нахождения его акций в первом и втором котировальном списках торговой площадки.

В случае распространения такой обязанности на все ПАО качество отечественного рынка акций должно объективно повыситься. Очевидно, что это приведет к постепенному формированию некого среднего стандарта распределения прибыли между эмитентами и акционерами. Кроме того, сам факт наличия обязательной дивидендной политики будет дисциплинировать компании в части выплат держателям их акций.

( Читать дальше )

Блог компании БКС Мир инвестиций |Игра на опережение. Какие бумаги лидировали на отскоке

- 11 сентября 2024, 10:04

- |

После масштабного снижения на российском рынке начался отскок. Индекс МосБиржи от своих минимумов, установленных чуть выше 2500 п., отыгрывает уже порядка 8%. Отскок развивается стремительно, но даже у некоторых лидеров последней недели еще сохраняется потенциал для роста.

На графике отображен топ-15 бумаг из состава Индекса МосБиржи по приросту на текущем отскоке.

Тройка лидеров

Наибольший рост от минимумов показали:

• Сегежа

• НЛМК

• АФК Система

Бумаги НЛМК были сильно перепроданы и на дневном, и на недельном графиках, а с годовых максимумов в моменте теряли более 50%, вследствие чего получилось развить весомый отскок с низкой базы.

Поддержку котировкам Сегежи на отскоке оказала новость о том, что родительская АФК Система увеличит долю в компании в рамках SPO, но подробностей по допэмиссии все еще нет. Обе бумаги, скорее, сняли техническую перепроданность после затяжного снижения.

Запал еще остается

С технической точки зрения среди фаворитов отскок может продолжиться в следующих бумагах:

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда идут деньги. Динамика торговых объемов в августе 2024

- 23 августа 2024, 17:51

- |

Отслеживаем динамику торговых объемов ключевых секторов на Мосбирже — так мы поймем пульс рынка и ответим на вопрос: куда перетекают деньги инвесторов?

Почему это интересно

Торговые обороты — важная составляющая технического анализа, с их помощью можно определить преобладающие тенденции. На российском рынке главной движущей силой остаются частные инвесторы: их доля в объеме торгов акциями на Московской бирже в июле 2024 г. составила 67%. Это значит, что не имеет смысла идти против течения, лучшая тактика — ставить паруса по ветру.

Мы отслеживаем недельную динамику отраслевых индексов акций МосБиржи. В их составе суммарно присутствует более 90 компонентов. На основе полученных данных можно составить прогноз. Тенденции на рынке обычно длятся неделями и месяцами — если следить за трендами, можно принять решение по направлению открытия позиций в отдельных секторах.

О чем шепчут тренды

Для понимания среднесрочных тенденций построим таблицу процентного изменения отраслевых секторов и зафиксированных в них торговых оборотов. Явные тренды могут быть заметны в данных за три недели и более.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Негатива на рынке не убавилось

- 13 августа 2024, 14:55

- |

По итогам недели рынок потерял 0,5% и вновь направился к уровню поддержки в районе 2800 п. Сильный отскок пока развить не удается, что можно считать негативным сигналом для рынка, а с точки зрения фундаментальных факторов давление за последнюю неделю лишь усилилось. До того, как рынок окончательно определится с направлением, стоит обращать внимание на отдельные компании.

• НЛМК: поддержка не устояла.

• Сургутнефтегаз-ао: открыт путь вниз.

• Совкомфлот: Потенциальное место для отскока.

НЛМК

Со вторым подходом к области поддержки у 160 руб. бумага пробила сильный уровень минимумов декабря и конца июня 2023 г. При этом акции еще не перепроданы — благодаря росту с середины июля. Ближайшим препятствием для нисходящего тренда может стать уровень 145 руб., однако он подтвержден лишь дважды, поэтому если темпы падения котировок останутся прежними, цена акций не задержится и у этой отметки.

Ситуация на графике курсовой стоимости обыкновенных акций Сургутнефтегаза схожа с тем, что происходит с бумагами НЛМК. Главное отличие — число подтверждений преодоленного уровня поддержки: здесь их в разы больше за более короткий период. Котировки могут в ближайшее время опуститься до 23,3 руб., особенно на фоне крепнущего рубля.

( Читать дальше )

Блог компании БКС Мир инвестиций |Металлургия vs Транспорт — что рентабельнее в III квартале 2024

- 13 августа 2024, 11:01

- |

Мы продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на III квартал. Сегодня рассмотрим бумаги двух отраслей российской экономики. Cогласно прогнозу, одна из них способна опередить рынок, а другая — отстать от него.

Сектор Металлургии и добычи выглядит одним из лидеров ожидаемого повышения стоимости. Средний потенциал удорожания входящих в него акций составляет 35% на горизонте года. Однако это не значит, что все они будут демонстрировать равномерный рост цены. Внутри сектора можно выделить несколько подсекторов с неоднородными среднесрочными перспективами.

Прежде всего отметим подгруппу представителей сектора черной металлургии (Северсталь, НЛМК, ММК, Мечел-ао, Мечел-ап). Сталелитейные предприятия сумели адаптироваться к внешнему санкционному давлению. Они (кроме Мечела) возобновили выплату дивидендов, в том числе и промежуточных. Однако после годовых дивидендных отсечек перспективы акций Северстали, НЛМК и ММК выглядят в целом нейтральными. Их курс способен повыситься вместе с рынком в пределах 20–47% на годовом горизонте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал