Избранное трейдера Роман Панько

Как освободиться от интеллектуального порабощения либеральными догмами - осознать, что вы дышите ими. Что читать

- 11 августа 2021, 10:55

- |

Главный принцип либерализма: один доллар — один голос.

Главный принцип демократии: один человек — один голос.

Это не одно и то же. На практике Большие Деньги всегда побеждают.

Другой принцип либерализма: каждый участник рынка лучше всех знает свою выгоду.

Каждый россиянин в 90-х знал свою выгоду, покупая дешёвый и хороший импорт. И каждая такая выгодная покупка СЕГОДНЯ, ЗАВТРА закрывала рабочее место в своей обрабатывающей промышленности. Это вело к снижению СРЕДНЕЙ производительности труда в стране и падению зарплат во всех отраслях.

Самая вредная либеральная лажа: всеобщее заблуждение, что Россия сказочно богата, а россияне-победители беднее побитых немцев потому, что их обкрадывают.

Номинальный душевой ВВП Германии почти в 5 раз больше России. Т.е. СРЕДНИЙ немец производит благ в 5 раз больше россиянина.

Самый хитрый вор не украдёт того, что россиянин не произвёл.

Самая справедливая делёжка оставит россиянина в 5 раз беднее немца.

( Читать дальше )

- комментировать

- ★72

- Комментарии ( 54 )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 2

- 30 июля 2021, 17:06

- |

Теперь мы заглянем вглубь секторов, сравним секторы и компании между собой, и постараемся сделать выводы.

Сразу начну с обобщающей таблички

Нефтегазовый сектор

Нефтегазовый сектор — сектор с максимальной производительностью труда = 23 млн рублей на человека в год. Важно понимать, что после вычета налогов производительность сектора резко снизится.

Таблица: https://smart-lab.ru/q/shares_fundamental/?sector_id%5B%5D=1&field=labour_productivity

Что показательно?

✅Производительность труда частного Лукойла в 3,5 раза выше, чем государственной Роснефти.

✅Производительность частного Новатэка в 3,2 раза выше, чем у Газпрома.

В этом смысле можно сказать что госкомпании, как и само государство, несет социальную функцию обеспечения рабочими местами.

( Читать дальше )

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 1

- 30 июля 2021, 11:21

- |

Мне, как предпринимателю, совершенно очевидно, что чем выше производительность труда, тем выше способность субъектов платить более высокие зарплаты, а значит, обеспечить более высокий уровень жизни.

Раздутый госаппарат должен приводить к снижению производительности в силу того, что чиновники и госслужащие почти не производят то, что можно официально продать за деньги и отнести к выручке. Госаппарат кормится за счет той производительности, которую производит коммерческий сектор.

Раздутый госаппарат в России — это скорее следствие того, что в условиях России большое количество недостаточно компетентных людей остаются невостребованными для производства высокой добавленной стоимости. Если ваши компетенции позволяют вам пойти в компанию на зарплату 100 тыс рублей в месяц, вряд ли вы пойдете на госслужбу за 50 тыс рублей в месяц. А платить 100 тыс рублей в месяц компания вам сможет, если она способна создать выручку в районе не менее 7-8 млн рублей на человека в год. С этой точки зрения интересно взглянуть на те показатели производительности, которые демонстрирует российский бизнес.

Выводы, которые я получил в ходе исследования, с одной стороны удивительны, с другой — ожидаемы. И очень поучительны с точки зрения планирования благополучия всего российского населения. Их я сделаю в конце.

Это исследование отняло у меня немало времени, ведь я проанализировал 100 компаний, большая часть из которых торгуются на Московской бирже. Численность работников этих компаний составляет почти 4,2 млн человек или 6,5% от всей рабочей силы России.

Компании с самой высокой численностью, это: Газпром, Роснефть, X5, Магнит и Сбербанк.

Полная таблица: https://smart-lab.ru/q/shares_fundamental/?field=employees

Компания "Почта России" могла бы быть в этом списке на 2-3 месте, но я сознательно исключил ее из рейтинга (причины ниже).

Среднее значение производительности труда для 98 компаний составило 11,3 млн рублей на человека в год (см. таблицу: https://smart-lab.ru/q/shares_fundamental/?field=labour_productivity). Эта цифра сильно выше среднероссийской и основные причины этого в том, что

👉В статистику не включен госсектор

👉28 крупных компании из рейтинга являются экспортерами (таблица)

👉На бирже представлены самые крупные компании, производительность которых существенно выше мелких компаний за счет эффекта масштаба

👉Крупные публичные компании имеют больше возможностей привлекать инвестиции вболее эффективные производительные основные средства, которые повышают производительность труда

Теперь посмотрим на самый интересный вопрос: у кого самая высокая производительность труда?

( Читать дальше )

Грустная история: Я потерял на TAL 37%...Теперь ищу работу, по тихому.

- 24 июля 2021, 11:49

- |

Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

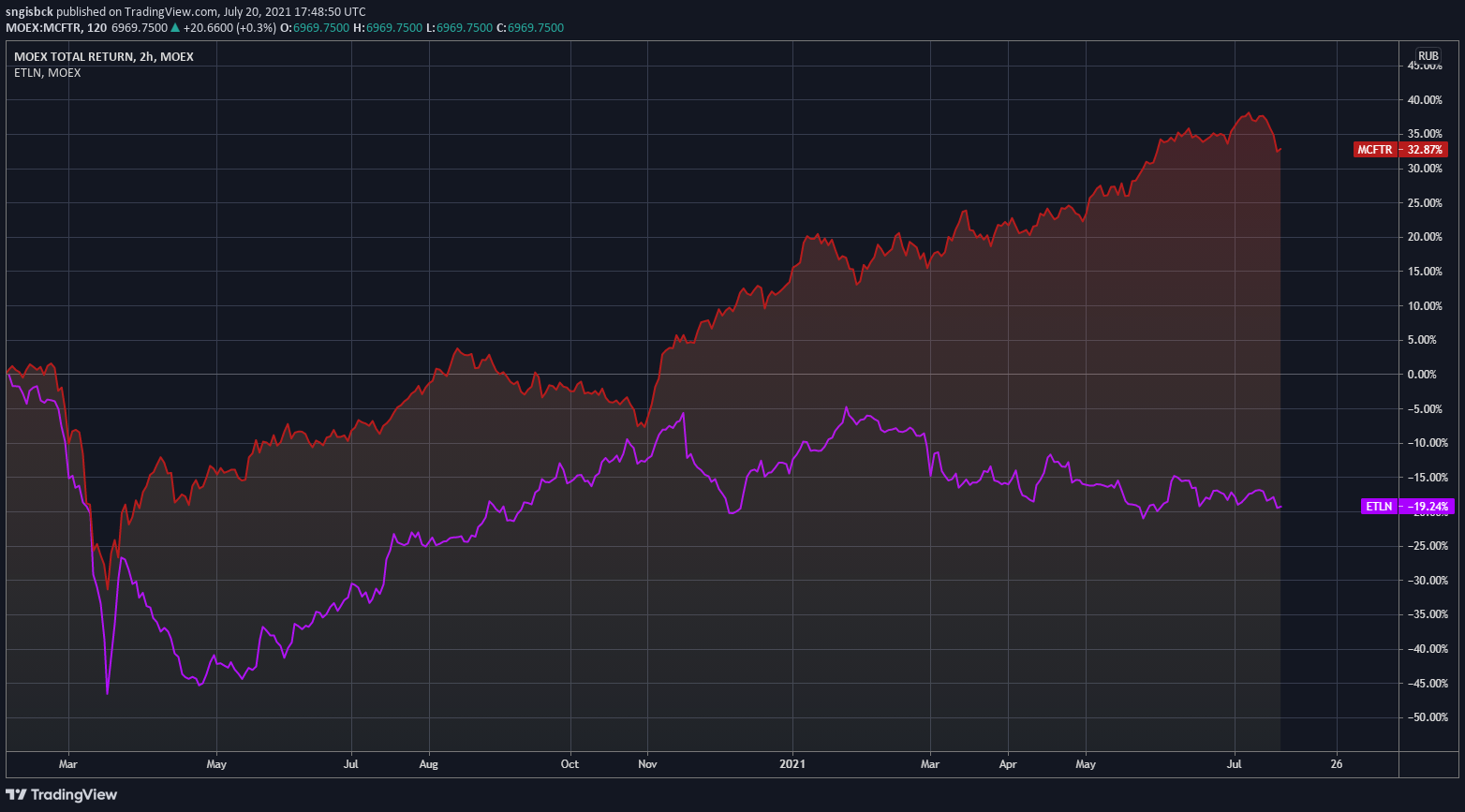

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

О понтах

- 21 июля 2021, 11:18

- |

Вожделение или похоть (лат. Luxuria, плотское) — это сильное желание. Обычно вожделение ассоциируют с сильным или необузданным сексуальным желанием, которое может привести к блуду (включая прелюбодеяние), изнасилованию, зоофилии и другим греховным половым актам. Однако вожделение может означать и другие формы необузданного желания, например, денег или власти. Генри Эдвард Мэннинг говорит, что нечистота похоти превращает человека в „раба дьявола“ .

Чревоугодие или обжорство (лат. gula) является чрезмерным увлечением и чрезмерным потреблением чего-либо, доходящим до расточительства. Слово происходит от латинского gluttire, глотать.

Жадность (лат: avaritia), также известная как скупость, алчность, или корысть — это, как и похоть или обжорство, грех желания. Однако понятие жадность (с точки зрения Церкви) применяется к искусственному, хищническому желанию и погоне за материальными благами.

( Читать дальше )

Какими сервисами для инвесторов я пользуюсь!

- 17 июля 2021, 15:52

- |

Всем привет!

Хочу рассказать о нескольких полезных сервисах для инвесторов, которыми лично я пользуюсь.

1) Интелинвест — сервис, позволяющий вести учет своих инвестиций и своего инвест портфеля. Считаю его одним из лучших сервисов. Перебрал до него кучу аналогов, но все было не то. Этот лучший и самый удобный!

2) Tradingview — сервис, позволяющий наблюдать за котировками движения акций. Так же есть куча аналитики, отчета по индикаторам, торговых идей и т.д. Незаменим при общей оценки движения котировок акций.

3) Доход — по моему мнению, один из самых удобных сервисов, отображающий дивиденды российских компаний. За дивидендными выплатами акций наблюдаю именно на этом сервисе.

4) Смартлаб — лучшее сообщество инвесторов, много полезной и авторской информации о фондовом рынке, экономики, акциях и других вещах, нужных инвестору.

( Читать дальше )

Покупаю ТУРЕЦКИЙ РЫНОК с P/E=7,92

- 17 июля 2021, 11:31

- |

Идеей со мной поделился мой друг Григорий с канала Investiary, вот что он написал:

«Сейчас Турция – это чисто наш российский 2014 год. Ключевая улетела в космос и рынок смыло. В 2014 надо было покупать наш рынок и крепко держать. Сейчас у турков прошел эпицентр бури, если справятся, то будет все ок».

Я решил заработать на росте турецкого рынка. Нашел ETF «TUR. Какие у него характеристики:

— в ETF входят крупнейшие компании Турции;

— ETF упал в 1,5 раза с вершины начала года;

— дивидендная доходность = 3,6% годовых;

— плата за пользование (expanse ratio) ETF = 0,59% в год;

— премия рыночной цены к чистым активам -0,55%. То есть ETF на 0,55% стоит дешевле чем активы на его балансе.

— P/E = 7,92 (для сравнения P/E S&P500 = 46)

( Читать дальше )

что я думал в 2010 году

- 14 июля 2021, 23:27

- |

ммвб тогда был 1400 примерно, а сейчас 4000

Как думаете заработал ли я на портфеле составленном в те года? )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал