Избранное трейдера Sekir_73

Дивидендное уведомление. Пора готовиться к сезону

- 24 января 2025, 17:10

- |

Дивиденды — один из ключевых факторов при выборе акций, особенно на российском рынке. В этом году они приобрели ещё большее значение из-за высокой ключевой ставки, которая повышает доходность безрисковых инструментов и создаёт серьёзную конкуренцию акциям.

Главный дивидендный сезон на российском рынке приходится на период с мая по июль. В прошлом году аналитики Альфа-Инвестиций провели исследование и выяснили, когда лучше всего покупать акции под дивиденды. Напоминаем ключевые выводы и рассказываем, какую тактику стоит выбрать в этом году.

Почему пора готовиться уже сейчас

До июня осталось менее 100 торговых сессий — самое время начинать подбирать акции под предстоящие выплаты. В нашем прошлом исследовании мы установили, что заблаговременная покупка акций позволяет заработать на их росте ещё до выплаты дивидендов.

Мы обновили статистику, проанализировав более 700 дивидендных отсечек по акциям первого и второго эшелонов с 2015 по лето 2024 года. Результаты подтвердились: покупка акций за 90 дней до отсечки приносила среднюю доходность в 13,9%. При этом доходность постепенно снижалась по мере приближения к дате выплаты. То есть, чем раньше вы покупаете акции, тем больше можно заработать на их росте в ожидании дивидендов.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

Сохрани, чтобы не потерять - Список хороших книг по инвестициям в акции

- 24 января 2025, 12:56

- |

На самом деле, сама методика оценки компаний довольно простая. Достаточно почитать любо.й учебник. А дальше надо читать уже отчеты компаний, вести свои таблички — датабуки.

В качестве учебника например можно использовать такую книгу:

«Оценка компаний при слияниях и поглощениях» smart-lab.ru/books/ocenka-kompaniy-pri-sliyaniyah-i-pogloscheniyah/

Хорошая доступная книжка написанная 20 лет назад Еленой Чирковой «Как оценить бизнес по аналогии» smart-lab.ru/books/kak-ocenit-biznes-po-analogii/

Уже некоторое расширешение полученных знаний после того как наберете какой-то опыт, можно прочитать книгу «Невидимая стоимость» smart-lab.ru/books/book_view/2326/

Есть классическая книга «Анализ ценных бумаг» по сути от основателей фундаментального анализа Грэма и Додда. Грэм был учителем и работодателем Баффета. Сейчас книга морально устарела, но для образования почитать можно smart-lab.ru/books/analiz-cennyh-bumag-gram-dodd/

Также классическая книга от Грэма «Разумный инвестор» smart-lab.ru/books/razumniy-investor-graham/

Хотите глубоко погрузиться в нюансы анализа отчетности — читайте Герасименко smart-lab.ru/books/book_view/651/

Для полировки знаний когда уже чето понимаете «Инвестируй как гуру» smart-lab.ru/books/book_view/1578/

Надеюсь было полезно!

Какие будут дивиденды в 2025 году

- 21 января 2025, 19:36

- |

Уже известны ориентировочные дивиденды в 2025 году. Однако следует учитывать, что часть из них уже были выплачены. А в таблице ниже, да и в тексе, указаны итоговые за 2024. Поэтому если что-то уже было выплачено по итогам 1, 2 или 3 кварталов, то эту сумму следует вычесть из размера итоговых дивидендов.

Альфа считает, что дивидендная доходность индекса Мосбиржи за 2024 год будет около 10%. При этом доходность некоторых акций может превысить 14%. Например, это может быть Сбер, дивиденды которого прогнозируют в районе 35 рублей.

Доходъ считает, что дивидендная доходность индекса Мосбиржи за 2024 год составит 9,74%. Традиционно там выбрали самые сильные, с их точки зрения, акции. Первыми стали Роснефть и Лукойл. Так же туда попали акции Сбера, БСП, Ренессанс, Совкомбанк, Черкизово вместе с Белугой и Инарктикой. По последним трём обещается хороший рост и перспективы.

( Читать дальше )

Ослабление рубля: какие бумаги пострадают сильнее всего

- 21 января 2025, 18:15

- |

В I полугодии 2025 года можно ожидать повышенной волатильности курса рубля к доллару на фоне геополитических рисков и санкционного давления. Какие бумаги могут пострадать сильнее всего.

10 января США ужесточили блокирующие санкции против нефтяного сектора России. Под новый пакет ограничительных мер попали крупные нефтяные компании, Газпром нефть и Сургутнефтегаз, а также танкеры, перевозящие российскую нефть.

Точно оцифровать негативное влияние новых санкционных ограничений на курс рубля сейчас вряд ли возможно. Дополнительное давление на курс оказывает неопределённость относительно политики администрации нового президента США Дональда Трампа.

В первом полугодии 2025 года можно ожидать повышенную волатильность на валютном рынке. Мы не исключаем укрепления курса доллара до 110–115 руб., если не произойдёт значительного улучшения геополитического фона.

Ранее мы подробно рассказывали, акции каких компаний выигрывают от ослабления рубля в условиях новых санкций. Теперь рассмотрим, для кого это может быть особенно невыгодно.

( Читать дальше )

92% в первый день торгов — рекорд китайского IPO

- 21 января 2025, 14:09

- |

Mao Geping — премиальный бренд косметики от известного китайского визажиста. Продукты компании очень популярны в Китае.

Размещение акций вызвало ажиотаж среди инвесторов: книга заявок была переподписана розничными инвесторами почти в тысячу раз. Mao Geping привлекла $300 млн в ходе размещения.

Как заработать на IPO

Одна из стратегий — продавать акции в первые дни торгов в моменты максимального роста цены.

Если заявок больше, чем акций, то не все инвесторы получат столько, сколько попросят. Значит, в первый день торгов участники будут докупать недостающие объёмы и цены вырастут. Именно так и произошло с акциями Mao Geping.

Ещё одна особенность IPO: часто институциональные инвесторы получают больший объём акций, чем частные.

Как участвовать в IPO без структурных рисков

Для отечественных инвесторов в первую очередь доступен российский рынок. Однако конъюнктура на российском рынке пока не способствует проведению новых IPO. Многие компании, такие как РТК-ЦОД (облачный бизнес Ростелекома), отложили размещения до более подходящего момента.

( Читать дальше )

Вклады в российских банках💰

- 21 января 2025, 13:21

- |

Многие банки начали снижать бонусные ставки на вклады и накопительные счета

Собрал таблицу наиболее интересных и надежных вкладов на период до года

Буду рад дополнениям и поправкам к табличке

В таблице представлены $SBER $YDEX $T $VTBR $GAZP $BSPB Альфа $OZON ПСБ $SVCB $RENI $MBNK

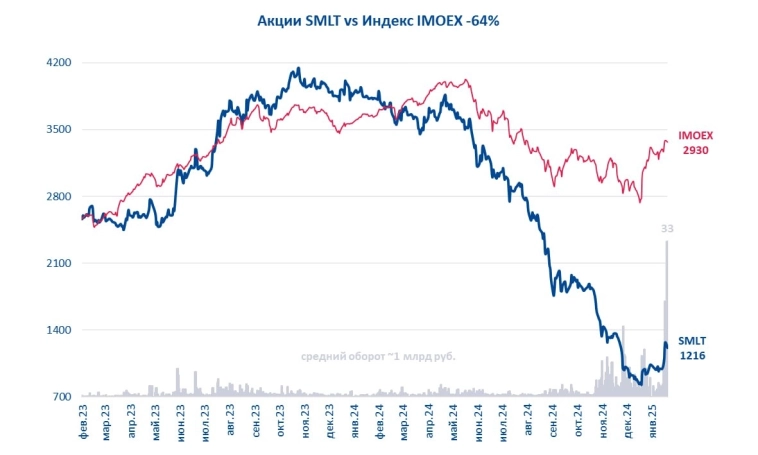

Самолёт в штопоре: 60 млрд за 3 дня, или Как мем-акции захватывают рынок

- 21 января 2025, 12:30

- |

Акции Самолета как будто сменили собственника — за 3 дня наторговали 60 млрд руб. при текущей капитализации 75 млрд. Вчера прошел оборот почти на 33 млрд руб. (больше всего на Мосбирже) при среднем обороте за 2 года ~1 млрд в день.

Но нет — это всего лишь рынок, примерно как с трампкоином.

Я стараюсь избегать мем-акции, оборот по которым в разы превышает Free Float (стоимость акций в свободном обращении). По Самолёту оборот вчера в 5 раз превысил FF.

Для сравнения по акциям в индексе Мосбиржи в день проходит в среднем 65 млрд, в последний месяц >100 млрд, а вчера 142 млрд (на 2 и 3 месте акции Т-банка и Сбера с оборотом по 20 млрд). А Free Float акций в индексе IMOEX ~7 трлн руб.

Отскок произошёл во всех застройщиках, без явных новостей. Рынок устал падать и поверил в то, что проблемы отрасли не так серьезны. Если ключевая ставка пойдёт вниз в этом году, то так и есть.

@truevalue

Публичные портфели - итоги 2024 года

- 21 января 2025, 11:47

- |

Все биржевые портфели вместе тут.

В декабре/начале января вложения в “большие” портфели — Бухло, Хулинвестиции и Хулинформатика доведены до 5 млн рублей в каждый (как и в Хулежебоке). Момент был выбран удачно, на падении, поэтому результаты за год оказались лучше задуманных стратегий. В портфель ЗЛО по-прежнему вложен 1 млн; увеличивать не планирую, хотя при резкой просадке золота или Лукойла, возможно, довнесу туда денег — хотя, скажу честно, их больше нет — всё занёс.

Больше всего в 2024 году (в процентах) принесло серебро (+35%), за ним золото (+28%), потом Яндекс и Хедхантер (+23%). Хуже всего — Циан (-12%), Алроса (-10%), Абрау-Дюрсо и Вуш (-9%). У Белуги и Русагро результаты пока некорректные, но они тоже где-то внизу.

В середине года я лишний раз задумался о бенчмарке и решил, что обгонять IMOEX — это слишком по-читерски (ведь если просто купить 10-15 бумаг из этого индекса, то за счёт дивидендов ты IMOEX точно обгонишь; особенно если Газпром не покупать). Подумал над MCFTR, но там не учитываются налоги (а на брокерском счёте и в портфеле Рантье — учитываются). Поэтому я пришёл к выводу, что правильный бенчмарк сейчас — это MCFTRR. В 2025 году за счёт буквальное последних 3 дней он принёс-таки +0,5%.

( Читать дальше )

Облигации с доходностью 22% и выше и рейтингом не ниже «А».

- 21 января 2025, 07:58

- |

📄Январская подборка облигаций [2025] 📄

Пока российский рынок акций за последний месяц сделал +24%, рынок облигаций хоть и отрос после сохранения ключевой ставки, но по-прежнему торгуется на минимумах.

➡️ И сейчас до сих пор на рынке имеются корпоративные бонды с доходностью выше среднегодового роста Индекса Мосбиржи. Они остаются актуальными и к добавлению в портфель впервые, и к дополнительному увеличению позиции по стратегии систематических инвестиций с постоянной покупкой активов.

Учитывая текущую динамику инфляции и данные по кредитованию следует, что ЦБ всё же практически добился своего и на повышение ставки в феврале уже мало кто рассчитывает (скорее всего это будет сохранение на текущем уровне).

✔️ Именно поэтому, помимо купонной доходности, облигации могут и подрасти в цене, на фоне ожиданий смягчения денежно-кредитной политики. Также долговые инструменты создают дополнительный денежный поток, который добавляет портфелю ликвидности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал