Апри

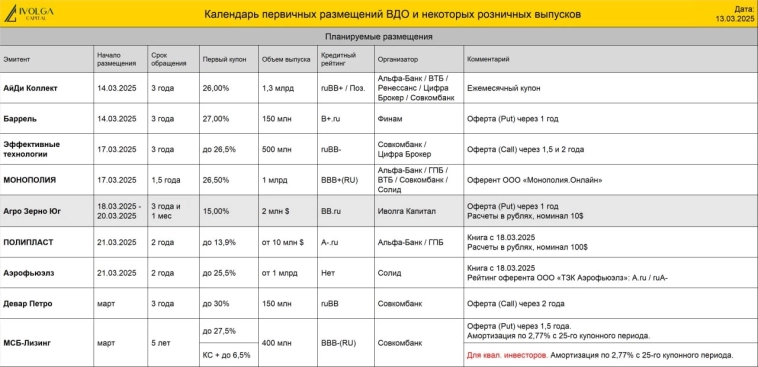

Календарь первички ВДО и розничных облигаций (СЗА: ориентир купона 28,5-29% | Агро Зерно Юг: ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ: купон 32% | РДВ ТЕХНОЛОДЖИ: купон 31%)

- 25 марта 2025, 12:12

- |

- На 2 апреля запланировано новое размещение облигаций коллекторского агентства СЗА (для квал. инвесторов, BB–|ru|, 100 млн руб., ориентир ставки купона 28,5 — 29%, YTM 32,5 — 33,2%, дюрация 2 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года)размещен на 69%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 52%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 42%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 250 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 81%) размещен на 84%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Зачем и какой нужен маркет-мейкинг? Эмитентам и инвесторам

- 20 марта 2025, 07:19

- |

Начнем с того, что в сложившейся практике маркет-мейкинг (ММ) – обычно навязанная услуга. В тех стандартах, которые сложились на рынке, он или не нужен, если речь о голубых фишках. Или от него нет толку, если речь о неликвиде (ВДО или небольшие IPO-акции).

Поскольку давно выученная маркет-мейкером задача – избегать сделок. Мало ли что! Поэтому в не самых расторгованных стаканах котировок, где ММ нужен и есть, мы можем видеть большую заявку на продажу, большую заявку на покупку, но обе – в безопасном отдалении от реальной цены сделок. Возможно, добавляет эстетики. Не пользы.

Но, вообще-то и по идее, ММ должен обеспечивать ликвидность. И значит – привлекать в бумагу новые деньги, делать облигацию или акцию более востребованными и – да-да – более дорогими.

Мы в Иволге, будучи маркет-мейкером, решили именно поторговать. Падение облигации или акции для нас – риск. В прошлом году рынок падал, риск мы собрали, и он оказался терпимым. И компенсировался при дальнейшем отскоке.

( Читать дальше )

АПРИ в динамике показателей (с ростом за 4 года в N раз)

- 19 марта 2025, 07:06

- |

Недавно мы разобрали, много ли облигаций выпускает ПАО АПРИ (получилось, не много).

Дополним и детализируем. Уже не в сравнении с конкурентами, а на цифрах самого эмитента.

На диаграммах – ретроспектива финансовых и количественных показателей Группы за 5 лет (или за 4,75 года).

Продажи жилья (в деньгах) с 2020 по 2024 год выросли почти в 10 раз, EBITDA – больше, чем в 10, капитал – в 6.

Долг тоже увеличился вшестеро. Но коэффициенты «чистый долг / EBITDA» и «чистый долг / капитал» давно принципиально не меняются.

И повторим тезис прошлого материала: АПРИ занимает через облигации относительно мало. В приведенной интерпретации – если сопоставлять облигационный портфель с чистым долгом, с масштабом и динамикой бизнеса.

Собственно, полемика вокруг почти любого размещения облигаций АПРИ – больше следствие нестандартного поведения эмитента на фондовом рынке.

Высокие купонные ставки (не забываем, ставки до оферты) – повод для скептиков в очередной раз увидеть в этом последний вздох, для оптимистов – возможность.

( Читать дальше )

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 18 марта 2025, 10:29

- |

- На 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 44%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 34%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Платежи в портфеле PRObonds. На неделе 17-21 марта

- 17 марта 2025, 09:51

- |

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Биржевые облигации ПАО «АПРИ» серии БО-002Р-09

- 13 марта 2025, 14:40

- |

Уважаемые инвесторы!

Обобщенные параметры текущего размещения

Биржевые облигации ПАО «АПРИ» (BBB–|ru| / BBB-.ru) серии БО-002Р-09

Объем выпуска: 1 млрд руб.

Купонный период: 30 дней

Ставка купона до оферты: 32% годовых

Оферта: через 1 год (360 дней)

Подробнее о выпуске облигаций АПРИ БО-002Р-09 и участии в его размещении вы можете узнать у организатора размещения (ИК Иволга Капитал) по ссылке

Раскрытие информации ПАО АПРИ

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

🚀 GloraX. Тезисы с первого дня инвестора

- 13 марта 2025, 14:30

- |

Во вторник в онлайн-режиме получилось побывать на дне инвестора GloraX. Кто такие GloraX я писал тут, сейчас хотел бы пройтись по основным тезисам:

1) В основе стратегии компании два направления: мастер-девелопмент и девелопмент.

Мастер-девелопмент: GloraX приобретает участки без граддокументации и занимается ее самостоятельной разработкой, что позволяет выводить проекты на рынок за 15 месяцев, опережая отрасль. Большой опыт в GR, благодаря чему легко находят общий язык с органами власти.

Что касается девелопмента, то компания ориентируется на жилье массового сегмента, благодаря чему укладывается в лимиты по льготным ипотекам (65% продаж за счет ипотеки), особенно в регионах, куда они активно выходят.

2) Были озвучены планы на 2025 год

— GloraX планирует выйти в 3-5 новых регионов и начать стройку проектов общей площадью до 1 млн кв. м в 4-х новых городах, что позволит увеличить витрину доступной для продажи недвижимости.

— в 2025 году планируют удвоить объемы реализации в кв. м и таким образом нарастить продажи на 50% в денежном выражении.

( Читать дальше )

«Твоя Привилегия» в ТОП ЖК России

- 13 марта 2025, 09:37

- |

На VI Российской строительной неделе в Москве подвели итоги конкурса ТОП ЖК-2025.

На сегодня ТОП ЖК-2025 является одной из самых престижных премий в сфере строительства и традиционно собирает сильнейших участников со всей страны. Так было и на этот раз: 67 регионов, 600 застройщиков и 1400+ жилых комплексов сражались за возможность стать лучшими.

ЖК «Твоя Привилегия» получил первое место в номинации «Малоэтажные дома».

Гордимся результатом и возможностью сделать вклад в развитие современного жилищного строительства.

В первые два месяца 2025 года российские застройщики вывели на рынок 4,5 млн кв. м жилья, что на 23% меньше г/г – Ведомости

- 12 марта 2025, 08:14

- |

В первые два месяца 2025 года российские застройщики вывели на рынок 4,5 млн кв. м жилья, что на 23% меньше, чем за аналогичный период прошлого года. Наибольшее снижение активности наблюдается в Московской области (59%), Москве (46%) и Санкт-Петербурге (35%). Снижение объемов строительства связано с высокими ставками по проектному финансированию, которое стало экономически нецелесообразным для многих девелоперов. Кроме того, падение спроса на жилье на фоне повышения ставок и отмены льготной ипотеки также оказывает влияние на замедление темпов запуска новых проектов.

Несмотря на это, в регионах наблюдается рост спроса на современное жилье, поддерживаемый льготными ипотечными программами, такими как IT-ипотека и программы для Дальнего Востока и Арктики. Прогнозируется, что по итогам 2025 года объем нового строительства может сократиться на 30-35% до 30-35 млн кв. м, что повлияет на доступность жилья в 2027 году.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал