ВДО

Анализ эмитента: ООО "ЭкономЛизинг" (за 3кв. 2024 г.) | Облигации

- 11 марта 2025, 12:45

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 580 млн. руб.

— Чистая прибыль (убыток): 78 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 25% (+), долгосрочные обязательства выросли на 31% (-), краткосрочные сократились на 2% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 7,81 раза. Долговая нагрузка уменьшилась на 7% (+).

По финансовым результатам (год-к-году): выручка приросла на 54%, чистая прибыль прибавила 41%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Новый выпуск облигаций "Селигдар" (RU000A10B1X2)

- 11 марта 2025, 10:17

- |

🔶 ПАО «Селигдар»

▫️ Облигации: Селигдар-001P-02

▫️ ISIN: RU000A10B1X2

▫️ Объем эмиссии: 3,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: нет

▫️ Дата размещения: 11.03.2025

▫️ Дата погашения: 01.03.2027

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Селигдар» (республика Саха (Якутия) — золото- и оловодобывающая компания.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 марта 2025 г.

- 10 марта 2025, 18:34

- |

Новый выпуск облигаций ТК "Нафтатранс плюс" (RU000A10B1M5)

- 10 марта 2025, 10:22

- |

🔶 ООО ТК «Нафтатранс плюс»

▫️ Облигации: Нафтатранс плюс-БО-07

▫️ ISIN: RU000A10B1M5

▫️ Объем эмиссии: 250 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28%

▫️ Амортизация: да

[по 10% — при выплате 36,39,42,45 купонов, 60% — при погашении]

▫️ Дата размещения: 10.03.2025

▫️ Дата погашения: 17.02.2029

▫️ ⏳Ближайшая оферта: 27.08.2027

Об эмитенте: Топливная Компания «НафтаТранс Плюс» занимается продажей и доставкой нефтепродуктов, перевозит химию и опасные грузы, продает технику, а также занимается рефрижераторными перевозками и перевозками пищевых продуктов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Джи-групп" (RU000A10B1Q6)

- 10 марта 2025, 10:11

- |

🔶 АО «Джи-групп»

▫️ Облигации: Джи-групп-002Р-06

▫️ ISIN: RU000A10B1Q6

▫️ Объем эмиссии: 1,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24,75%

▫️ Амортизация: нет

▫️ Дата размещения: 10.03.2025

▫️ Дата погашения: 28.02.2027

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Джи-групп» осуществляет деятельность в сегментах жилой и коммерческой недвижимости.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Купон до 26,5% на 3 года! Свежие облигации АйДи Коллект 001Р-01

- 10 марта 2025, 09:36

- |

У нас тут высокодоходный фикс от коллекторов. Хорошо известный на долговом рынке ID Collect завтра соберёт заявки на очередной займ, чтобы было на что продолжать свою общественно-полезную работу.

😎Правильно: хочешь поймать должника — надо думать, как должник! Главное, чтобы из самого эмитента нам потом не пришлось выбивать свои деньги силой.

💼Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Роделен, Окей, АБЗ_1, Патриот, М_Видео, Селигдар, Джи_Групп, ЭР_Телеком, Кокс, ДельтаЛизинг, ЛСР, ЮГК, Система, АФ_Банк, КЛВЗ, Балт._лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💸А теперь — поскакали смотреть на новый выпуск АйДи Коллект!

💰Эмитент: ООО ПКО «АйДи Коллект»

( Читать дальше )

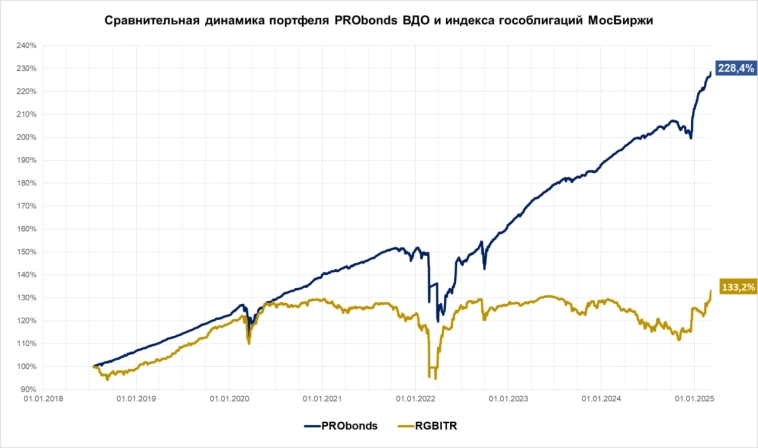

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

Купоны до 26,5% на 5 лет! Свежие облигации Роделен 002Р-03. За и против

- 09 марта 2025, 18:07

- |

Роделен нечасто радует нас новыми выпусками облиг. Последний раз компания попадала в мои обзоры больше года назад, в начале февраля 2024, когда размещала свой предыдущий выпуск 002Р-02.

При этом эмитент интересный, а свежие бонды предлагают инвесторам хорошую фиксированную доходность. Давайте посмотрим, что для бондоводов приготовили ребята из питерского лизинга.

💼Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Окей, АБЗ_1, Патриот, М_Видео, Селигдар, Джи_Групп, ЭР_Телеком, Кокс, ДельтаЛизинг, ЛСР, ЮГК, Система, АФ_Банк, КЛВЗ, Балт._лизинг, Полипласт.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏘️А теперь — поехали смотреть на новый выпуск Роделена!

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 7 марта 2025 г.

- 07 марта 2025, 18:33

- |

«Михайловский молочный завод» 12 марта начнет размещение облигаций объемом 85 млн.₽

- 07 марта 2025, 12:09

- |

ООО «ММЗ» является производителем и поставщиком молочной продукции в сегменте социального питания. На собственных мощностях завод производит йогурты разной степени жирности на основе сухого цельного молока в соответствии с ГОСТ. Помимо этого, закупаются творог, сливочное масло и кисломолочная продукция у сторонних производителей с последующей перепродажей на комбинаты социального питания.

Старт размещения 12 марта

- Наименование: ММЗ-001Р-02

- Рейтинг: В+ (Эксперт РА, прогноз «Стабильный»)

- Купон: 27.00% (ежемесячный)

- Срок обращения: 4 года

- Объем: 85 млн.₽

- Амортизация: да (16, 17, 18, 28, 29, 30, 41, 42, 43 по 1.5% и 12-15, 19-27, 31-40, 44-48 по 3%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: GrottBjorn

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал