Инфляция

Почему всех бомбит от укрепления рубля и когда это закончится?

- 17 марта 2025, 15:35

- |

Почему всех бомбит от укрепления рубля и когда это закончится?

Текст составлен с применением технологии естественного слабоумия и не предназначен для прочтения лицами, не достигшими примерно ничего.

В текущем инфополе тему предстоящих мирных переговоров может перебить лишь одно – стремительное и беспощадное укрепление курса рубля.

И вроде бы это не сильно влияет на жизнь среднестатистического россиянина, ведь он зарабатывает и тратит свои деревянные (твердые) рубли, а валюта ходит где-то там за границами, куда уже не так просто и дешево сорваться на отдых (потому что работать надо).

Однако фондовый рынок – это не среднестатистическая городская площадь или интернет-чат, это место обитание людей, которые считают себе умнее других и поэтому изо всех сил стараются заработать как можно больше если не денег, то уж точно общественного внимания.

Так вот усиленно популярной идеей для всех, кто слышал чуть дальше лонга сбербанка и дивидендов Х5, является так называемый «ВАЛЮТНЫЙ ХЭДЖ».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 36 )

Россияне всё меньше берут кредиты.

- 17 марта 2025, 14:24

- |

«Небрехня (https://t.me/nebrexnya/17141)» о том, что россияне перестали брать кредиты:

В феврале россияне оформили всего 1 млн кредитных карт — это минимальный показатель с начала 2021 года. Для сравнения: в феврале 2024 года было выдано 2,1 млн карт, а в пиковый 2021 год — до 12,6 млн за год. Месячный спад к январю составил 4%, годовой — 52%. Однако впервые за 7 месяцев объем выдач показал рост (+0,9%), а средний лимит вырос на 5,4 тыс. рублей (+5%) — до 109,9 тыс. рублей, частично компенсировав падение последних месяцев.

Снижение выдач связано с ужесточением политики банков под давлением ЦБ. Ключевая ставка и макропруденциальные меры ограничивают доступ к кредитам для заемщиков с высокой долговой нагрузкой. По данным НБКИ, доля отказов по заявкам выросла до 60–65% в начале 2025 года. Банки фокусируются на «качественных» клиентах с высоким скорингом, что сужает клиентскую базу.

( Читать дальше )

Инфляция ниже прогноза ЦБ — что это значит

- 17 марта 2025, 11:26

- |

Оценка оказался ниже нашей — всего 7,6% против 10,7% в январе.

Инфляция замедляется сильнее ожиданий ЦБ. Если показатель в марте окажется на уровне февраля, то среднее значение за квартал будет сильно ниже 10,2%, о которых говорил ЦБ в комментариях к среднесрочному прогнозу.

Предпосылки замедления инфляции в марте сохраняются. Недельная инфляция в марте оценивается в пределах 6–8%. Если показатель будет замедляться быстрее ожиданий Банка России, то регулятор начнет снижать ставку. Ставки в экономике уже начали снижаться, поскольку кредиты по текущим ставкам не находят спрос, а банки не готовы держать дорогие депозиты.

bcs-express.ru/novosti-i-analitika/mnenie-analitikov-infliatsiia-nizhe-prognoza-tsb-chto-eto-znachitНПФы заработали для клиентов от 17,8% до 35,45% годовых по программе долгосрочных сбережений, в то время как доходность по ОПС составила лишь 3-10% – РБК

- 17 марта 2025, 07:57

- |

В 2024 году доходность программ долгосрочных сбережений (ПДС) в России значительно превысила инфляцию и доходность пенсионных накоплений в системе обязательного пенсионного страхования (ОПС). Операторы ПДС заработали для клиентов от 17,8% до 35,45% годовых, в то время как доходность по ОПС составила лишь 3-10%. Наибольшие результаты показал НПФ «Ренессанс накопления» с доходностью 35,45%.

Основными факторами, повлиявшими на такую доходность, стали высокие ставки в экономике и качественные инвестиции в облигации и государственные ценные бумаги. По прогнозам, в 2025 году доходность ПДС может составить около 20-21% годовых, с учетом изменений в денежно-кредитной политике и рыночных условий.

В отличие от ОПС, ПДС ориентированы на более высокие ставки и рисковые, но потенциально более доходные инструменты. Прогнозы для 2025 года варьируются в зависимости от стратегии фондов: большинство ожидает умеренно-консервативную политику с возможным увеличением доли акций в портфелях.

Источник: www.rbc.ru/quote/news/article/67d12f5b9a7947da8688caa3?from=from_main_6

( Читать дальше )

Статистика, графики, новости - 17.03.2025 - Нашли отличный дом в США за 150кк$. Для "золотого" ВНЖ прям огонь!

- 17 марта 2025, 04:58

- |

— Банк России определился с новыми условиями для квалифицированных инвесторов.

— Про акции компании М.Видео. На чём +18% за пятницу?

— В бюджете США снова адский дефицит.

— Стратегия доверительного управления «Хомяк». Разве можно было придумать что-то лучше?

Доброе утро, всем привет!

Опять долгожданный понедельник.

( Читать дальше )

Аэрофлот впервые прибыльный с 2019 г., Сбербанк хитрит с прибылью/налогом, Инфляция двузначная

- 16 марта 2025, 13:35

- |

Тайм коды:

00:00 | Вступление

00:30 | Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

06:34 | Объём ФНБ в феврале 2025 г. незначительно сократился, укрепление рубля давит на ликвидную часть. Фонд продолжает инвестиции в Газпром

10:05 | Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

16:49 | Аэрофлот отчитался за 2024 г. — компания наконец-то прибыльная и поделится ею с акционерами в виде дивидендов, но не всё так просто!

22:55 | Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

27:17 | Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир, а СЗКО зарабатывают на них!

30:20 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

( Читать дальше )

ТОП Вкладов и накопительных счетов с 16.03.2025 (Без дополнительных условий)

- 16 марта 2025, 09:33

- |

Ссылка на таблицы лучших банковских вкладов

ТОП Вкладов и накопительных счетов с 15.03.2025 (С дополнительными условиями)

- 15 марта 2025, 19:32

- |

Ссылка на таблицы лучших банковских вкладов

Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир, а СЗКО зарабатывают на них!

- 15 марта 2025, 11:47

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам по традиции два классических выпуска. При его проведении индекс RGBI находился выше 110 пунктов, министерство пользуется геополитической ситуацией и поставляет на рынок классику, при ошеломительном спросе, но некое давление всё равно присутствует:

🔔 По данным Росстата, за период с 4 по 10 марта ИПЦ вырос на 0,11% (прошлые недели — 0,15%, 0,23%), с начала марта 0,17%, с начала года — 2,22% (годовая — 10,19%). В целом за март 2024 г. инфляция составила 0,39%, с такими недельными темпами данные цифры мы точно превзойдём (0,5-0,6%), но относительно прошлого месяца темпы замедляются, и это ставит на паузу вопрос о повышении ключевой ставки на мартовском заседании. Месячный пересчёт февраля составил 0,81% (недельная — 0,79%), он выше недельной, это было ожидаемо (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Февральские 0,81% вывели нас на 9,5% saar (месячная инфляция без сезонных факторов, умноженная на 12), а это многовато, поэтому сохранение жёсткой ДКП ЦБ вполне логично на мартовском заседании.

( Читать дальше )

Почему ЦБ РФ закладывает в прогнозы высокую ставку в 2025г. Две экономики в России

- 15 марта 2025, 10:23

- |

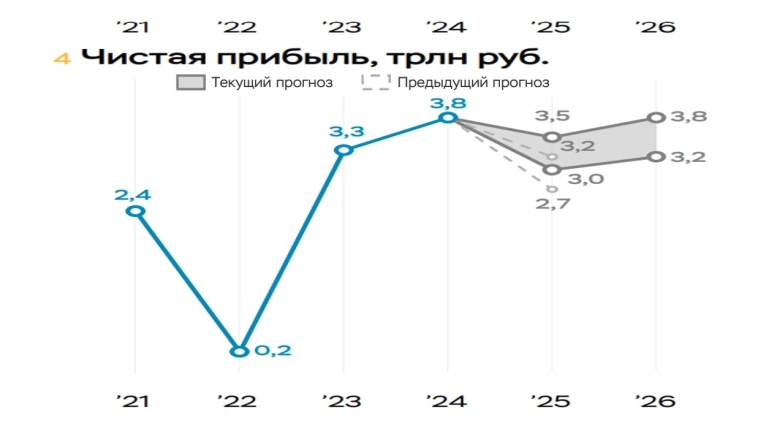

снижение чистой прибыли банковского сектора в 2025г

(Банковский сектор Аналитический обзор на сайте ЦБ analytical_review_bs-2024-4.pdf )

Для понимания роста денежной массы М2

(доступные для платежа собственные средства плюс депозиты),

скачал данные с сайтов ЦБ России и ФРС, построил графин и сделал слайд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал