вдо

53 наиболее доходных ВДО и 18 – наименее. По версии Иволги и на 31.01

- 03 февраля 2025, 06:45

- |

Самый консервативный материал от нас. Публикуем эти таблицы раз в 2 недели, чтобы не совсем примелькались.

Хотя для себя обновляем еженедельно, когда и тоже раз в неделю обновляем позиции в портфеле PRObonds ВДО.

Люди склонны считать себя экспертами в том деле, к которому причастны. И эксперты без боя пасуют перед самой банальной статистикой.

В случае каждого второго понедельника это таблицы наиболее и наименее доходных, простите за тавтологию, высокодоходных облигаций.

Наши победы над ВДО и в управлении ими стали безусловными только после обращения к этой статистике. Как формируется «справедливая» доходность, премии и дисконты к ней, мы периодически описываем. Если кратко, она проистекает из другой статистики – вероятностей дефолтов для каждого кредитного рейтинга, которые рассчитывают 3 из 4-х российских рейтинговых агентств.

При минимуме оценок и неочевидных решений в 2024 году мы опередили Индекс ВДО от Cbonds на 13%. Покупая и удерживая бумаги из 👆 первой группы таблиц (эти бумаги выделены зеленым) и обходя стороной бумаги из 👇 второй группы.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 8 )

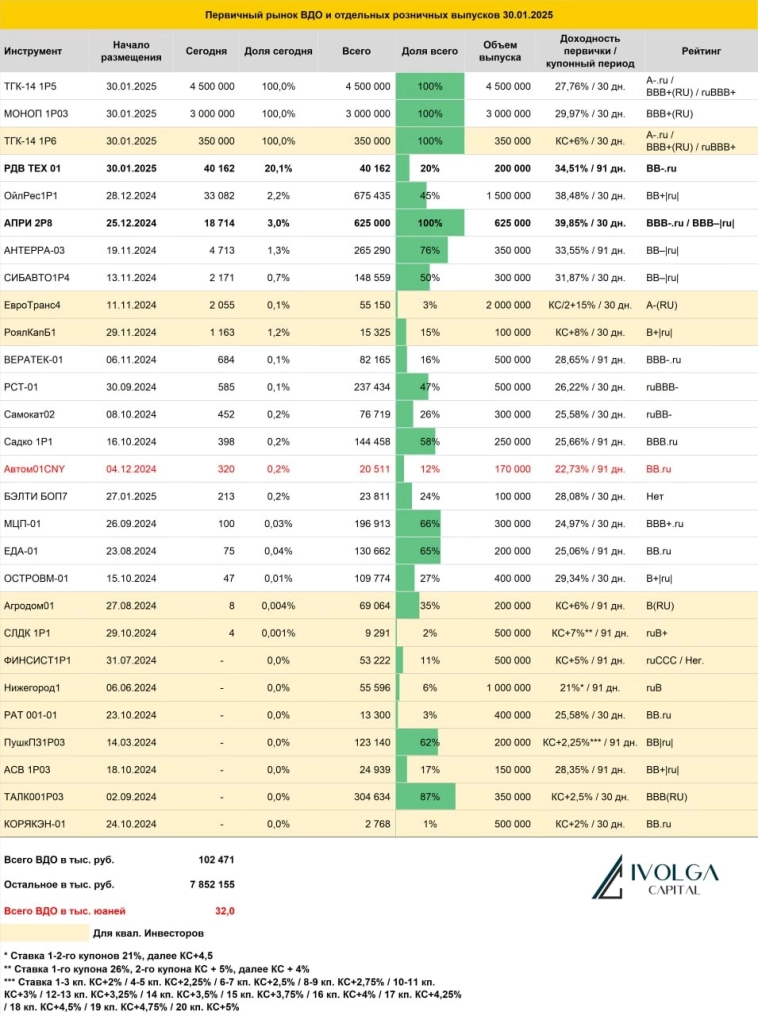

Итоги первичных размещений ВДО и некоторых розничных выпусков на 31 января 2025 г.

- 31 января 2025, 18:36

- |

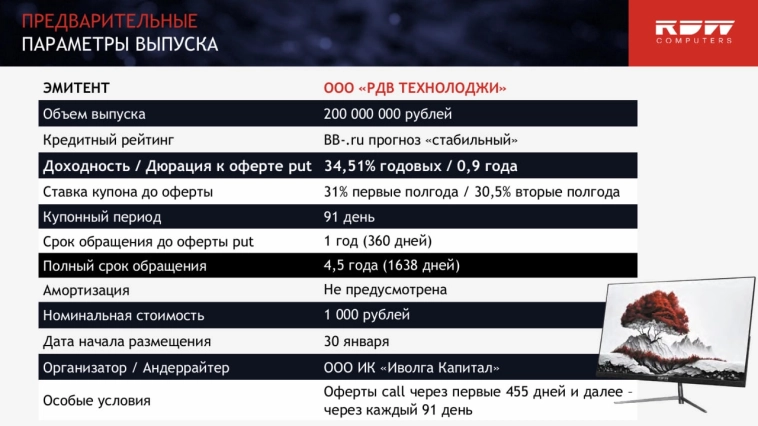

В портфель ВДО добавляются облигации РДВ Технолоджи (BB-, YTM 34,5%)

- 31 января 2025, 11:49

- |

В портфель PRObonds ВДО добавляются облигации РДВ ТЕХНОЛОДЖИ 1P1 (BB-, YTM 34,5%). На 0,5% от активов. Покупка сегодня на первичном размещении.

По ходу размещения позиция в облигациях РДВ должны быть увеличена до 1,5-2% от активов.

Андрей Хохрин

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Новый выпуск облигаций "ЛК "Европлан" (RU000A10ASC6)

- 31 января 2025, 10:26

- |

🔶 ПАО «ЛК „Европлан“

▫️ Облигации: Европлан ЛК-001Р-09

▫️ ISIN: RU000A10ASC6

▫️ Объем эмиссии: 16 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3,5 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: да

[по 10% — при выплате 15,18,21,24,27,30,33,36,39,42 купонов]

▫️ Дата размещения: 31.01.2025

▫️ Дата погашения: 14.07.2028

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: «Европлан» — автолизинговая компания, предоставляющая услуги по оформлению автомобилей в лизинг и другие сопутствующие автоуслуги.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "РОЛЬФ" (RU000A10ASE2)

- 31 января 2025, 10:13

- |

🔶 АО «РОЛЬФ»

▫️ Облигации: Рольф-001Р-07

▫️ ISIN: RU000A10ASE2

▫️ Объем эмиссии: 1,6 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 26%

▫️ Амортизация: нет

▫️ Дата размещения: 31.01.2025

▫️ Дата погашения: 21.01.2027

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: Основной вид деятельности «Рольф» (Московская обл.) — торговля автотранспортными средствами.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "РОЛЬФ" для квалицицированных инвесторов (RU000A10ASD4)

- 31 января 2025, 10:11

- |

🔶 АО «РОЛЬФ»

(для квалифицированных инвесторов)

▫️ Облигации: Рольф-001Р-06

▫️ ISIN: RU000A10ASD4

▫️ Объем эмиссии: 400 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 27%

[формула: КС ЦБ + 6%]

▫️ Амортизация: нет

▫️ Дата размещения: 31.01.2025

▫️ Дата погашения: 21.01.2027

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: Основной вид деятельности «Рольф» (Московская обл.) — торговля автотранспортными средствами.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Купон до 28% на стройке! Свежие облигации Глоракс 1Р3

- 31 января 2025, 09:03

- |

За последние 1,5 года это уже 4-й обстоятельный разбор девелопера Глоракс и его облигаций от меня.

🧐Учитывая, что я держу 2 выпуска бондов Глоракса и отзываюсь о застройщике и его облигациях честно, но доброжелательно (можно сказать, работаю внештатным PR-менеджером на свою немаленькую суммарную аудиторию), Глораксу пора бы начать меня поощрять. Можно квартирами, но я согласен на деньги или хотя бы на почётную грамоту в рамочке😎

💼Ранее делал обзоры на новые выпуски КАМАЗ, Европлан, Рольф, Монополия, ТГК_14, Евраз, Магнит, ИНК_Капитал, АПРИ, ЭН+_Гидро, Миррико, РЕСО_Лизинг, Кокс, Позитив.Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

А теперь серьёзно (хотя это тоже было серьёзно 😐).

🏗️Эмитент: ООО «Глоракс»

Глоракс (Glorax) — быстрорастущий девелопер из Петербурга. За 9 лет компания построила более 20 объектов в Москве, Питере и Нижнем Новгороде. Глоракс также собирается возвести несколько жилых проектов общей площадью не менее 500 тыс. м2 в Казани.

( Читать дальше )

Портфель ВДО лег на курс. +5,3% в декабре, +4% в январе. И ~30% в реалистичной перспективе

- 31 января 2025, 06:58

- |

Для полноты картины, • 15,7% за последние 365 дней. Средняя ставка депозита – 17,5% за те же дни. Но месяц-два, и депозит должен остаться позади. Затем, надеюсь, далеко позади. Что более естественно для истории нашего управления.

• Доходность портфеля PRObonds ВДО к погашению – 31%. Сводный кредитный рейтинг – между А- и А. Дюрация 0,8 года. Недавно была 0,6 года, когда портфель почти наполовину состоял из денег. И всё равно остается короткой. Чтобы результат лишний раз не трясло.

Тактика управления претерпевает некоторый крен. Раньше мы больше оптимизировали позиции, выбирали более доходные позиции, избавлялись от менее доходных.

Сейчас мелкой этой оптимизацией чаще пренебрегаем. • Переключились на слежение, у кого и имен могут возникнуть большие проблемы. Имен в портфеле становится больше, их число впервые для нас превысило 30. Да, анализировать всего 30 эмитентов – кропотливый, если не чрезмерный труд.

Отчасти поэтому денежная позиция (в РЕПО с ЦК под ~22,5-23% эффективной доходности) в портфеле никак не сократится. Ту четверть активов, которая на нее приходится, мы физически не в силах заполнить новыми облигациями, не потеряв в качестве их оценки.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 января 2025 г.

- 30 января 2025, 18:36

- |

Прямой эфир с эмитентом

- 30 января 2025, 15:16

- |

5 февраля в 12:00 по московскому времени состоится прямой эфир в нашем Telegram-канале с эмитентом ПАО «МГКЛ».

Представитель эмитента:

Алексей Лазутин, генеральный директор ПАО «МГКЛ».

Ведущий:

Максим Букин, заместитель генерального директора ИК «Диалот».

Будем рады ответить на ваши вопросы!

*Пост не является инвестиционной рекомендацией*

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал