IPO

Результаты по IPO

- 19 сентября 2020, 21:17

- |

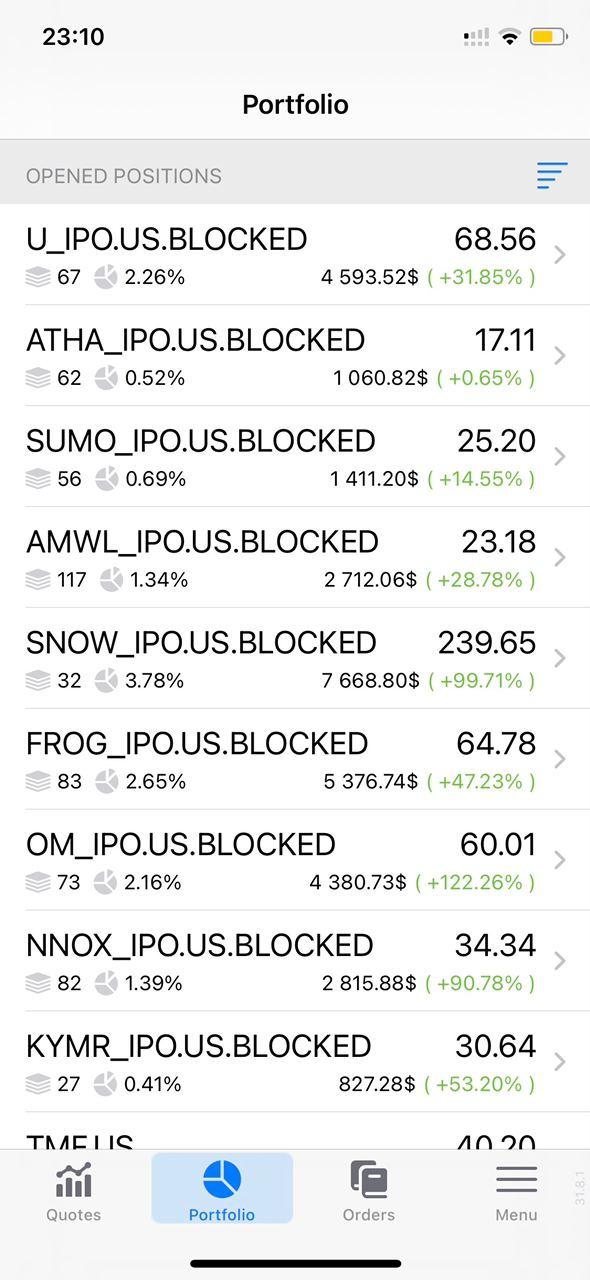

Все ipo, где поучаствовал — выросли, можно было и лучше конечно😬

Осталось дождаться лок-ап периода в 3 месяца, когда можно будет продать акции по рыночной цене и зафиксировать результат.

Аллокация (на сколько мою заявку удовлетворили) по сделкам у меня была:

3.2% om

20.5% snow

10% frog

5.2% sumo

9% amwl

10.1% u

12.2% atha

Как поучаствовать в IPO — писал тут.

Блин, я еще про риски участия в IPO через ФФ не написал 😬 — исправлюсь скоро!

P.S.На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- комментировать

- Комментарии ( 10 )

Polymetal и нефтяники в итогах недели

- 19 сентября 2020, 11:17

- |

Индексу Мосбиржи удалось показать рост в +1,4% за неделю даже в условиях корпоративных споров и налоговых инициатив. Уровни в 2900-3000 п. удерживают котировки и мы можем увидеть развитие боковика в ближайшие недели.

Нефть ударно оттолкнулась от уровня в $40 за баррель, полностью перекрыв падение прошлой недели. Не помешало котировкам вырасти новость о появлении новой нефти на рынке из Ливии, где частично восстанавливают добычу.

Самая оперативная информация в моем Telegram

Доллар, как я и предполагал, показывает восходящую динамику, окончательно закрепившись выше 75 рублей. Для подтверждения роста котировкам необходимо ускорение, которое возможно в ближайшее время.

Золото продолжает болтаться под отметкой в $2000 за унцию. Неопределенность вызывает распродажи в золотодобывающих компаниях. Полюс теряет -1,4%. К общему негативу в акциях Polymetal добавляется новости о продаже Группой «ИСТ» очередного пакета ценных бумаг в объеме 4% от общего числа. Акции на новостях опускаются на -9,5% за неделю.

Перегретый Яндекс продолжает остывать ниже 5000 рублей за акцию. Падение с максимумов уже составляет более 10%, а за эту неделю капитализация сократилась на -1,6%.

Всю неделю рынок был во власти корпоративных новостей. Основной удар пришелся на некоторые добывающие и нефтяные компании. Новые инициативы правительства могут лишить компании части доходов.

Несмотря на это лишь акции Татнефти отреагировали остро на новые налоги. Бумаги нефтяной компании падают на -4,8% обычка и -5,1% префы. Остальные же нефтяники чувствуют себя не плохо. Роснефть прибавила +2,3%, Сургутнефтегаз +3,4%. Лукойл в красной зоне -0,6%.

А вот газовые корпорации отыгрывают потери предыдущих месяцев. Газпром +2,3%, а Новатэк +4,6%.

На неделе Интер РАО опровергло слухи о возможной покупке активов Юнипро и Энел. Напомню, что на новостях о сделке все компании значительно прибавили в стоимости. Это указывает на явное манипулирование рынком, но не мешает по итогам недели закрыться всем троим в плюс. Интер РАО +4,5%, Юнипро +4,6% и Энел +2,9%.

На прошедшей неделе разобрал для Вас Ленэнерго и

( Читать дальше )

Стоимость акции Unity в первый день размещения может возрасти на 22% - Финам

- 18 сентября 2020, 20:58

- |

Компания определила цену и объём размещения после получения онлайн-заявок от потенциальных инвесторов, указавших желаемое количество акций и цену, по которой покупатели согласны её приобрести. Распределены среди покупателей все 25 миллионов акций выпуска. Об этом сообщает публикация Renaissance Capital на сайте NASDAQ.

Ожидаемый диапазон стоимости акции Unity составлял от $44 до $48. Он был уже поднят в сравнении с первоначальным (от $34 до $42).

В нашем обзоре «Unity — лидирующий игровой движок для интерактивного 3D-контента» мы прогнозировали, что стоимость акции в первый день торгов на закрытии на 19% превысит среднюю цену размещения и составит $54,7. С учётом повторного повышения цены размещения, а также сохраняющегося энтузиазма в отношении IPO технологического сектора, мы ожидаем, что стоимость акции на закрытии в первый день размещения возрастёт на 22% и достигнет уровня $63,4, а капитализация компании возрастёт до $16,7 млрд.Делицын Леонид

ГК «Финам»

Unity: обзор IPO

- 18 сентября 2020, 16:43

- |

Unity — программа, позволяющая создавать и монетизировать иммерсивный интерактивный 3D контент👩🏽💻

Выходит на IPO уже завтра!

Компанию можно купить в рамках стратегии IPO market на счетах в Interactive Brokers.

Подробнее смотрите в видео

( Читать дальше )

IPO Совкомфлота. Взгляд изнутри.

- 18 сентября 2020, 14:52

- |

Здесь не будет финансового анализа компании, этого добра в преддверии IPO и так хватает. Здесь так же не будет красивых презентаций, их вам покажет брокер. Я же расскажу вам немного о взгляде бывшего сотрудника на эту компанию изнутри.

Но сначала, чтобы была понятна причина сделанных мною акцентов, мне необходимо напомнить о том, что я приверженец следующего тезиса: бизнес — это система, и именно система определяет успешность или провальность бизнеса. Бизнес без системы или с плохой системой, каким бы прибыльным он ни был, как правило — не способен показать выдающихся результатов, а на длительной дистанции зачастую встаёт вопрос о выживании. Бизнес с плохой системой херится сам по себе и помогают ему в этом особо «инициативные и амбициозные» менеджеры. Бизнес с хорошо выстроенной и отлаженной системой не смогут похерить даже самые «одарённые» топы.

( Читать дальше )

НЕКОТОРЫЕ БРОКЕРЫ С МАЛЕНЬКИМ LockUp ПЕРИОДОМ по IPO, ПОЧЕМУ ТАК?

- 18 сентября 2020, 14:42

- |

Давайте начнем по порядку, чтоб было понятно каждому. Что такое всеми нелюбимый LockUp период, и самый главный вопрос, зачем портить нервы инвестору целых 3 месяца?

LockUp — период времени, в котором инвесторам стоит запрет на продажу акций компаний, вышедших на IPO. Сделано это для того, чтоб предотвратить резкое снижение курса акций из-за избыточного предложения. Грубо говоря, сделано это для того, чтоб остудить акции и не дать упасть им в бездну.

Мы инвестируем в основном через известных Фридом Финанс или UnitedTraders, ибо они дают возможность залететь от 50$ и 2000$, но есть такие ребята, допустим BCS Group, которые дают залетать от 10к в IPO, но

( Читать дальше )

Подскажите лучших брокеров для участия в IPO ?

- 18 сентября 2020, 13:12

- |

Преимущественно хотелось бы узнать об иностранных брокерах, через которых вы участвуете в IPO.

Главные критерии выбора: высокий % аллокации и низкие комиссии !!!

Snowflake и IPO.

- 17 сентября 2020, 13:12

- |

Акции облачного сервиса Snowflake подорожали вдвое в ходе первичного публичного размещения на Нью-Йоркской фондовой бирже.

Накануне IPO компания оценила акции в $120 за штуку, на бирже они торговались по $245 на открытии торгов и по $253 — на закрытии.

Инвесторы оценили компанию в $70,4 млрд — в пять раз дороже, чем в феврале 2020 года.

Snowflake появилась в 2012 году. Компания предоставляет клиентам технологию быстрого анализа и обмена большими массивами данных. В числе её партнёров есть Cisco. В первом полугодии 2020 года выручка Snowflake составила $242 млн (+130% год к году), убытки достигли $171,3 млн (в 2019 году — $177,2 млн).

IPO GoodRX, как экономят на лекарствах.

- 17 сентября 2020, 11:26

- |

Как это работает, после того, как потребитель использовал код GoodRx с платформы для покупки рецепта, этот код записывается в базу данных аптеки, и от потребителя не требуется повторно указывать свой код GoodRx для последующих пополнений рецептов или, во многих случаях, для дополнительных рецептов. которые потребитель покупает в этой аптеке. Компания получает доход при первоначальном использовании кода GoodRx, когда потребитель получает экономию по сравнению с прейскурантной ценой в аптеке, и GoodRx продолжает получать доход, когда потребитель возвращается в аптеку для приобретения препаратов и покупок по рецептам. Это приводит к высокой и увеличивающейся повторной активности, которая относится ко второму и последующему использованию скидок одним потребителем GoodRx на платформе. С 2016 года более 80% транзакций для предложений рецептов произошло в результате повторной деятельности.

( Читать дальше )

Совкомфлот выбрал лучшее время для IPO - Промсвязьбанк

- 16 сентября 2020, 20:22

- |

«Совкомфлот» является одним из крупнейших в мире перевозчиков морских грузов и имеет 146 судов, из которых 83 – ледового класса. Общий дедвейт составляет 12,6 млн тонн, а чистая балансовая стоимость судов составляет 6,2 млрд долл. США.

Компания представила впечатляющие результаты за первое полугодие 2020 года, существенно улучшив свои финансовые показатели по сравнению с аналогичным периодом прошлого года.

Выручка компании в последние три года превышает 1 млрд долл. США. 62% выручки приходится на транспортировку нефти, газа и прочих нефтепродуктов. Более трети выручки приходится на обслуживание морских шельфовых месторождений. Эти проекты (Ямал СПГ, Сахалин-1,2 и др.) расположены в арктическом регионе и на Дальнем Востоке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал