SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера ALEKSEY1977

S&P500 шорт со стопом 2100

- 18 ноября 2014, 18:00

- |

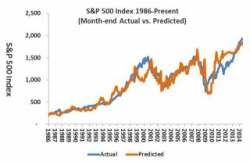

Получили тут наводку с банковского деска американского — намечается большая распродажа по долларовым активам — поэтому пробую заходить в агрессивный шорт S&P500 с хеджем до 2100 — выше брутальная ликвидация позиций.

Заход = 2045

Цель = 1800

Стоп = 2100

Строю всё на опционах без риска по движению цены (до 2100 — выше уже риск, там буду ликвидировать), есть риски по срокам — строить буду на мартовских 2015 — т.е. минимальный срок удержания — январь-февраль 2015.

Есть риски по волатильности — хеджирую эти риски за счёт покупки спрэдов VX — они сейчас на минимумах.

Погнали!

Заход = 2045

Цель = 1800

Стоп = 2100

Строю всё на опционах без риска по движению цены (до 2100 — выше уже риск, там буду ликвидировать), есть риски по срокам — строить буду на мартовских 2015 — т.е. минимальный срок удержания — январь-февраль 2015.

Есть риски по волатильности — хеджирую эти риски за счёт покупки спрэдов VX — они сейчас на минимумах.

Погнали!

- комментировать

- ★5

- Комментарии ( 42 )

RIZ4 Nov (17 ноября. утро)

- 17 ноября 2014, 13:24

- |

Еще в пятницу вечером я зайнейтралил позу:

теперь интерес только к процессу экспирации — как поведет себя софт приуменьшении времени до нуля, и собственно пройдет ли гладко исполнение.

Фин рез, еще пока не окончательный:

( Читать дальше )

теперь интерес только к процессу экспирации — как поведет себя софт приуменьшении времени до нуля, и собственно пройдет ли гладко исполнение.

Фин рез, еще пока не окончательный:

( Читать дальше )

Тонкости VIX, VXX, XIV, XVZ. Что работает, а что — просто Красивая Сказка?

- 17 ноября 2014, 08:52

- |

VIX, VXX и др. Производные – Разоблачение Мифов.

VIX, VXX и др. Производные – Разоблачение Мифов.

Последнее время индекс волатильности VIX стал очень популярен. Чикагская биржа опционов CBOE постоянно применяет академический подход к трейдингу и проводит агрессивную маркетинговую компанию по популяризации своих продуктов.Кому это выгодно?Чтобы понять суть, давайте разберем все по порядку.CBOE не создавала VIX с целью поупражняться в высшей математике или в качестве инструмента для предвещения движения рыночных индексов. Она создала его с единственной целью – монетизировать рыночную волатильность. Вы вероятно не совсем меня поняли. Не продавать или покупать волатильность, а создать инструмент, который будут покупать другие, и зарабатывать на комиссионных. И получилось это только со второй попытки. Создав VIX, они создали основание для целой плеяды других продуктов по торговле волатильностью.( Читать дальше )

Сколько на самом деле можно заработать на VIX, VXX, XVZ, XIV, и др?

- 16 ноября 2014, 20:01

- |

Учимся торговать волатильностью:

О чем пойдет речь:

О чем пойдет речь:

- Вся правда о VIX и ее производных;

- Почему в реальности люди теряют на VIX?

- Расхождение между VIX и фьючерсом на VIX;

- На сколько реально поднимается VIX при кризисах?

- Сколько зарабатывает Barclase на VIX?

Какая Стратегия Лучше? Мозговой Штурм

- 16 ноября 2014, 12:02

- |

Вопрос на засыпку:

Купив вэлью акцию, что лучше? Купить месячный Пут возле денег для страховки и каждый раз после его экспирации покупать новый Пут возле денег на один месяц? Или купить один годовой Пут возле денег?

Где общие затраты будут меньше?

Купив вэлью акцию, что лучше? Купить месячный Пут возле денег для страховки и каждый раз после его экспирации покупать новый Пут возле денег на один месяц? Или купить один годовой Пут возле денег?

Где общие затраты будут меньше?

- Сценарий 1 — акция целый год стоит на месте и мы продаем годовой опцион Колл вне денег чтобы покрыть расходы на Пут

- Сценарий 2 — акция уверенно растет вверх

- Сценарий 3 — акция растет вверх и мы продаем годовой колл вне денег

- Сценарий 4 — акция падает

- Сценарий 5 — акция падает и мы также продаем колл вне денег на год

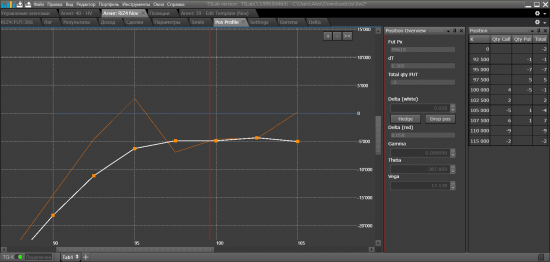

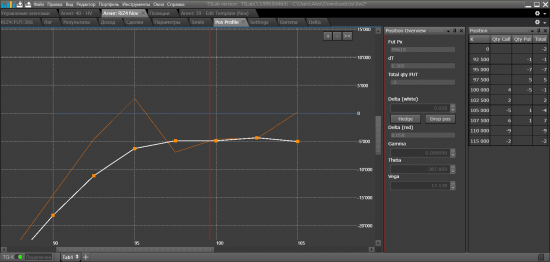

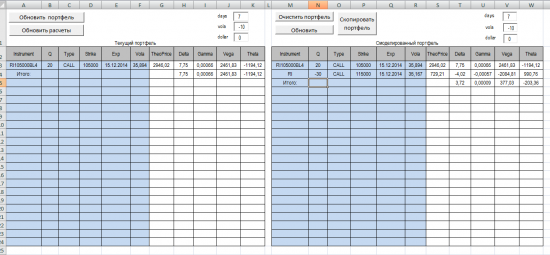

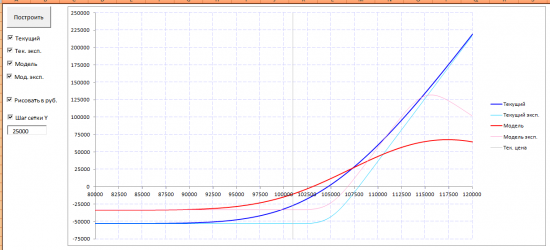

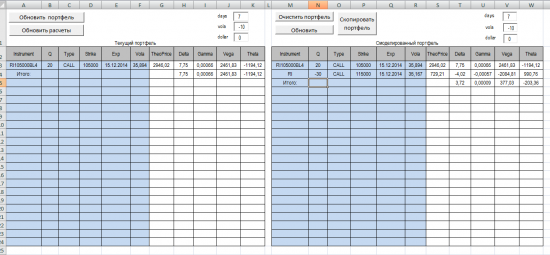

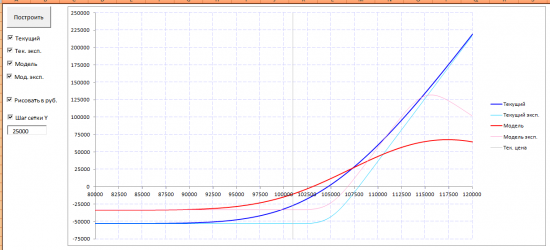

Анализатор опционных позиций. Версия 2

- 16 ноября 2014, 00:27

- |

Первая версия лежит тут.

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Занимательная математика долгосрочного инвестора часть 1.

- 14 ноября 2014, 12:19

- |

Вводные:

счет у брокера на ммвб

куплены разнообразные акции

в течение года единичные сделки

по некоторым акциям курс вырос, по некоторым упал

прибыль: допустим 5000 рублей

НДФЛ к уплате за год 5000*0,13=650 рублей

действие: продаем акции, цена которых ниже покупки (фиксируем убыток) и откупаем обратно по текущей цене

вопрос: целесообразно ли это делать?

доводы за:

экономим на налогах 650 рублей живых денег(даже с учетом комиссии получается выгодно)

уменьшаем среднюю стоимость покупки акции по которой зафиксировали

количество акций на счете не меняется

доводы против:

отрицательно отношение к фиксируемому убытку

увеличиваем базу для НДФЛ по этой ацкии в будущем

начинается путанница с доходностью всего портфеля

пример: акция башнефти прив.

средняя цена покупки 1420

текущая 920

нужен убыток 5000

продаем 10 акций по 920 и откупаем обратно

кто пользовался таким способом уменьшения НДФЛ под конец года? может есть какие ньюансы которых я не учел?

счет у брокера на ммвб

куплены разнообразные акции

в течение года единичные сделки

по некоторым акциям курс вырос, по некоторым упал

прибыль: допустим 5000 рублей

НДФЛ к уплате за год 5000*0,13=650 рублей

действие: продаем акции, цена которых ниже покупки (фиксируем убыток) и откупаем обратно по текущей цене

вопрос: целесообразно ли это делать?

доводы за:

экономим на налогах 650 рублей живых денег(даже с учетом комиссии получается выгодно)

уменьшаем среднюю стоимость покупки акции по которой зафиксировали

количество акций на счете не меняется

доводы против:

отрицательно отношение к фиксируемому убытку

увеличиваем базу для НДФЛ по этой ацкии в будущем

начинается путанница с доходностью всего портфеля

пример: акция башнефти прив.

средняя цена покупки 1420

текущая 920

нужен убыток 5000

продаем 10 акций по 920 и откупаем обратно

кто пользовался таким способом уменьшения НДФЛ под конец года? может есть какие ньюансы которых я не учел?

Рассылка смартлаба

- 13 ноября 2014, 16:10

- |

Главная социальная тенденция минувших недель — Василий Олейник и рубль. К сожалению, обстоятельства сложились таким образом, что о них либо хорошо, либо никак. Василий дал видео интервью Верникову у себя на квартире, которое набрало +326. Как бы там ни было, надо сказать, что Василий канонизировал себя как Народный герой смартлаба (Орден правда у Василия уже давно есть в профиле).

Второй важный эпизод: уход героя ЛЧИ Обивана с российского рынка (+358,143к) и его пресс-конференция на смартлабе (+176,201к).

Забавно, но факт. Инвесторы, вроде Александра Шадрина, в этот непростой момент отошли на второй план, но шансов сохранить здоровье и сбережения, у них видимо куда больше, чем у спекулянтов, шортящих доллар и т.п.

Новости партнеров

xcfd: Курс лучше, чем у Центробанка

UT: 10'000$ за торговлю на демо? Это XMAS series 2014!

Алго, статистика, роботы, опционы

Модель Хестона и гэпы (+76,43к)

Тимофей Мартынов: Круглый стол по опционам на конференции смартлаба (+50,16к)

ves2010: ТСЛАБ + VDS 2 месяца торгов делюсь опытом (+40,51к)

Результаты управления портфелем роботов за октябрь 2014 (+39,41к)

Макеев Евгений: HELP! Уравнение плотности нормального распределения (+30,31к)

Морозов Константин: Алгоритмический софт — мой опыт. Что посоветуете? (+4,7к)

Вопрос к специалистам по опционам (+4,9к)

( Читать дальше )

Второй важный эпизод: уход героя ЛЧИ Обивана с российского рынка (+358,143к) и его пресс-конференция на смартлабе (+176,201к).

Забавно, но факт. Инвесторы, вроде Александра Шадрина, в этот непростой момент отошли на второй план, но шансов сохранить здоровье и сбережения, у них видимо куда больше, чем у спекулянтов, шортящих доллар и т.п.

Новости партнеров

xcfd: Курс лучше, чем у Центробанка

UT: 10'000$ за торговлю на демо? Это XMAS series 2014!

Алго, статистика, роботы, опционы

Модель Хестона и гэпы (+76,43к)

Тимофей Мартынов: Круглый стол по опционам на конференции смартлаба (+50,16к)

ves2010: ТСЛАБ + VDS 2 месяца торгов делюсь опытом (+40,51к)

Результаты управления портфелем роботов за октябрь 2014 (+39,41к)

Макеев Евгений: HELP! Уравнение плотности нормального распределения (+30,31к)

Морозов Константин: Алгоритмический софт — мой опыт. Что посоветуете? (+4,7к)

Вопрос к специалистам по опционам (+4,9к)

( Читать дальше )

Анализатор опционных позиций.

- 09 ноября 2014, 12:01

- |

Предоставляю на суд общественности, разработанный мной, «анализатор опционных позиций». Анализатор написан в экселе на языке VBA и является бесплатным проектом, доступный всем. Анализатор будет полезен в первую очередь новичкам, которые еще не знают сильные и слабые стороны различных опционных стратегий и как изменится профиль их стратегии при изменении таких условий как количество дней удержания, волатильность или курс доллара. Внешний вид такой:

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал