Избранное трейдера N.F

Купон до 26%! Свежие облигации ВИС Финанс БО-П07

- 08 февраля 2025, 18:46

- |

В линейке высокодоходных фиксов прибавление. Группа «ВИС» порадует биржевых бондоводов очередным выпуском. Купон обещают нехилый — до 26%. Но есть нюансы, и о них в моем традиционном детальном разборе.

💼Ранее делал обзоры на новые выпуски АПРИ, Делимобиль, НОВАТЭК, ГТЛК, ЕвроТранс, Биннофарм, Глоракс, КАМАЗ, Европлан, Рольф, Монополия, ТГК_14, Евраз, Магнит, ИНК_Капитал, АПРИ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск ВИС Финанс!

🏗️Эмитент: ООО «ВИС Финанс»

🤝ВИС Финанс — 100% дочка группы «ВИС» для привлечения облигационных займов. Группа «ВИС» — инвестиционно-строительный холдинг, реализующий крупные инфраструктурные проекты в разных регионах РФ, один из лидеров на рынке государственно-частного партнерства (ГЧП). Образован в 2000 г. в СПб (земляки, получается).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

📢 Трансформировали ИИС в 2024 году? Не забудьте уведомить ФНС!

- 31 января 2025, 12:15

- |

Если в прошлом году вы перевели «старый» ИИС в новый ИИС-3 через брокера, важно подать заявление в налоговую до 1 февраля 2025 года. Сделать это можно лично, по почте РФ или в личном кабинете налогоплательщика. В последнем случае нужна веб версия, в приложении опция недоступна.

Для подачи через личный кабинет:

- В строку Поиска вставляете «Заявление о применении в отношении договора на ведение ИИС, заключенного до 31 декабря 2023 (включительно), налоговых вычетов на ДСГ»

- Выбираете данные по нужному договору.

- Если данные не подтянулись автоматически, вводим их вручную.

- Вводите пароль к сертификату ЭП.

- Если подписи нет, генерируете ее в соседней вкладке (обычно процесс занимает пару минут).

- Нажимаете отправить и ждете сообщения о регистрации заявления.

Если вы трансформировали ИИС через брокера в январе этого года, подать заявление надо до 31.12.2025 г.

👇Почему это важно👇

( Читать дальше )

Налоги инвестора в 2025

- 28 января 2025, 23:33

- |

Нужно внимательно следить за налогами, ведь именно они вместе с комиссиями забирают твою доходность на длинном горизонте.

Инвестор на российском фондовом рынке платит двухступенчатый налог ( НДФЛ)

Ставки налога в год

До 2,4 млн прибыли — 13%

От 2,4 млн до 5 млн — 15%

От 5 млн до 20 млн — 18%

От 20 млн — до 50 млн — 20%

От 50 млн — 22%

Все это относится к любому доходу физлица, то есть сюда попадают все инструменты инвестора.

Способы уменьшить налоги

1. Иис

Это индивидуальный инвестиционный счет с налоговыми льготами. Сейчас можно открыть только Иис-3. Он позволяет вернуть весь НДФЛ, уплаченный в течении инвестиционной деятельности на этом счете. Можно вернуть до 400 тысяч рублей налогов в год. Также инвестор освобождаться от НДФЛ на счете иис до 30 млн рублей. Сейчас ИИС-3 открываться минимум на 5 лет, с 2027 года — на 6 лет, при снятии денег до срочно налоги нужно будет оплатить в полном объеме.

2. Фиксирование убыток

По итогам каждого года брокер рассчитывает налоги, но можно уменьшить налогооблагаемую базу, если часть убыточных позиций зафиксировать. По непроданным позициям налог не рассчитывается.

( Читать дальше )

Неудержанный НДФЛ за 2024 год - это еще не налоговая задолженность!

- 20 января 2025, 17:31

- |

В январе брокеры списывают НДФЛ за 2024 год со счетов инвесторов. Если денег на счете недостаточно, то они должны уведомить вас об этом.

При чем у них есть право удерживать налог вплотьдо 31 января. Некоторые инвесторы уже получили сообщение о невозможности списания НДФЛ.

Хотим напомнить, что налог неудержанный брокером за 2024 год еще не является налоговой задолженностью.

В соответствии с Налоговым кодексом под задолженностью понимается сумма налога, сумма сбора или сумма страховых взносов, не уплаченная в установленный законодательством о налогах и сборах срок.

Срок уплаты такого налога — 1 декабря 2025 года.

☝️Но его можно уменьшить вплоть до нуля, если есть неучтенныеубытки за прошлые года или неиспользованные инвестиционные льготы

🔓 ТОП-10 облигаций надежных эмитентов на 2025 год

- 10 января 2025, 11:19

- |

В конце 2024 года ЦБ сохранил ставку на уровне 21%. В результате еще в конце прошлого года ставки по депозитам моментально снизились на всех сроках.

В то же время индексы государственных (RGBI) и корпоративных (RUCBTRNS) облигаций положительно отреагировали на решение ЦБ сохранить ставку.

Главный риск на этот год — повышение ключевой ставки. Кроме того, в 2025 году Минфин планирует увеличить объем размещений на рынке ОФЗ до 4,8 трлн рублей (на 22% выше объема 2024 года). На фоне высоких ставок будут расти и риски банкротств отдельных эмитентов.

Если эти риски не страшат, ниже перечислены ТОП-10 облигаций на 2025 год от РБК, которые соответствуют трем критериям: высокий кредитный рейтинг, фиксированный купон и доходность более 20%.

1. Россельхозбанк, выпуск БO-12-002P (RU000A106FV6)

• Доходность: 23,09%

• Дата погашения: 26.06.2026

• Купон: 9,95% (два раза в год)

• Рейтинг: компании — АКРА АА (RU), НКР AA+.ru, рейтинг выпуска — АКРА АА (RU).

( Читать дальше )

Бешеный купон 34%!😳 Свежие облигации АПРИ 002Р-08

- 28 декабря 2024, 08:39

- |

Я худею, дорогая редакция. Застройщик АПРИ пылесосит деньги на рынке с пулемётной скоростью и под совершенно неадекватный процент. На днях челябинский девелопер разместил очередной выпуск под фиксированную ставку 34 (тридцать четыре!) % годовых. Главный вопрос — а увидят ли инвесторы эту фантастическую доходность вместе с вложенными деньгами в конце срока обращения?

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ЭН+_Гидро, Миррико, РЕСО_Лизинг, Кокс, Позитив, Новые_Технологии, Магнит, ЭР_Телеком, Россети_МР, Полипласт, Металлоинвест.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏠А теперь — погнали смотреть на новый выпуск АПРИ!

🏗️Эмитент: ПАО «АПРИ»

🏢АПРИ (до недавнего времени — «Апри Флай Плэннинг») – региональный девелопер жилой недвижимости, лидер в Челябинской обл. по объему возводимого жилья. Также присутствует в Екатеринбурге и (внезапно!) во Владивостоке.

( Читать дальше )

ЛЕГАЛЬНАЯ НАЛОГОВАЯ ОПТИМИЗАЦИЯ. 1. Зачем в январе платить налоги, которые можно платить в ноябре. Оплата налога с кредитки. 2. Оплата налога при выводе с брокерского счёта. 3. ИИС старый и новый.

- 26 декабря 2024, 18:05

- |

1.

Оплата налога за прошлый год.

Брокеры в январе каждый рабочий день

вычитают свободный кэш со счёта на фондовой секции (на ФОРТС не вычитают) для оплаты налога.

Если в январе в конце каждого рабочего дня на фондовой секции нет свободного кэша, то

физ. лицо будет платить налог самостоятельно

(в личном кабинете налоговой будет сумма, платить надо до 1 декабря).

Если есть свободный кэш, например, можно до конца рабочего дня потратить свободный кэш на покупки, например, фонда ликвидности (или другой бумаги).

Конечно,

брокеру выгодно получить бесплатно в своё распоряжение деньги, которые он в конце года оплатит в налог.

Но физическому лицу это не выгодно:

можно положить на вклад, получать % и в конце ноября оплатить налог (сумма будет в личном кабинете налоговой).

Никогда не пользовался услугами Т-Брокера

(потому что предпочитаю QUIK и низкие комиссии),

поэтому ни подтвердить, ни опровергнуть информацию не могу.

Что только брокер не придумает. чтобы до конца года бесплатно пользоваться деньгами клиента.

( Читать дальше )

⚡️А не треснет ли по швам этот ваш LQDT?

- 24 декабря 2024, 07:38

- |

Поводом вспомнить о LQDT стали рекордные обороты в последние 2 дня. За это время, поменялось число владельцев >10% всех паев. У участников рынка появились сомнения, справится ли маркет-мейкер (ММ), и не обвалятся ли котировки под навесом продавцов? Коротко – не обвалятся

Хотя тру-инвесторы 2023-24 годов и не забывали про этот инструмент, поражающий своей стабильностью и доходностью. Вспомним основные мифы, особенности, и сделаем разбор от Кот.Финанс. Наши подборки и обзоры компаний уже ждут вас!

( Читать дальше )

10 облигаций с постоянным купоном 17% и выше

- 20 августа 2024, 09:59

- |

При покупке облигаций с постоянным купоном обычно обращают внимание на эффективную доходность к погашению, но ещё нужно смотреть на величину купона. Сейчас в условиях высокой ключевой ставки есть возможность зафиксировать доход по облигациям с постоянным купоном. Но нужно учитывать, что ключевую ставку могут повысить (ближайшее заседание ЦБ состоится 13 сентября).

Есть выпуски, у которых купон 17% и выше и, соответственно, выше дюрация. Посмотрим на такие облигации (есть и более доходные, но риски там соответствующие). Доходность указана без учета налога с учётом реинвестирования купонов.

1. Глоракс 1Р2

Застройщик жилой и коммерческой недвижимости в Санкт-Петербурге, Москве и Московской области.

Рейтинг: BBB- (RU) от АКРА

ISIN: RU000A108132

Стоимость облигации: 94,61%

Доходность к погашению: 23,62% (купоны 17,25%)

Периодичность выплат: ежемесячные

Дата погашения: 05.03.2026

2. А101 1Р01

Застройщик недвижимости в г. Москве и Московской области.

Рейтинг: A-(ru) от НКР.

ISIN: RU000A108KU4

Стоимость облигации: 101,43%

( Читать дальше )

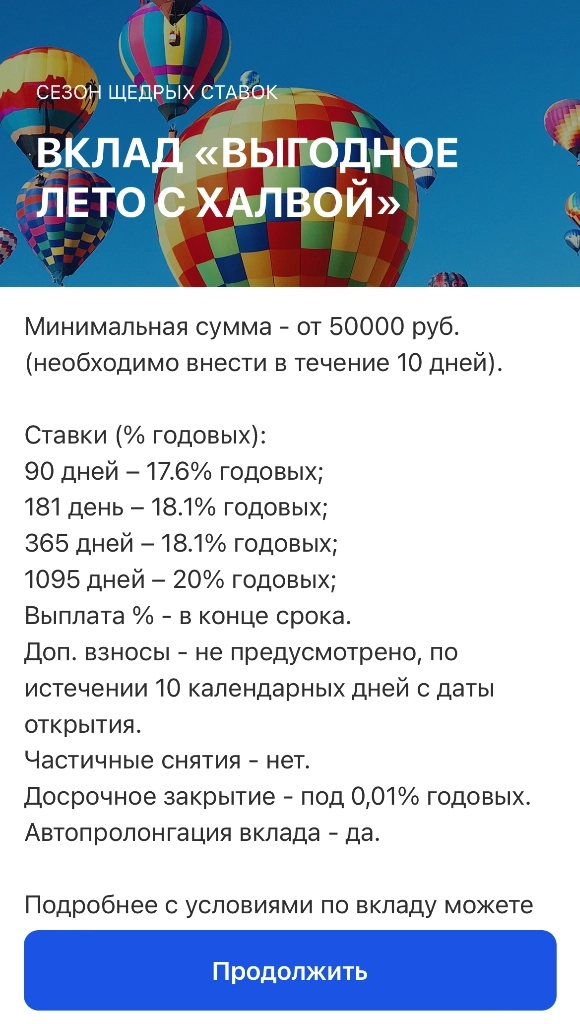

Совкомбанк даёт 20% на три года. Началось

- 18 августа 2024, 11:29

- |

То есть понижение ставки уже не предусматривается не только в этом году, но и в следующих. Только повышение. А это жирный банк, он просто так деньги дарить не будет. Они планируют на следующие года ставку не ниже 25%, там люди с инсайдами, а не бабки на вокзале. При некоторых условиях можно и 21% получать.

Всё ещё скупаете ОФЗ и компании с дивидендами 9%? Смешные вы. Привет господину Шадрину.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал