АО Им. Т.Г. Шевченко

Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

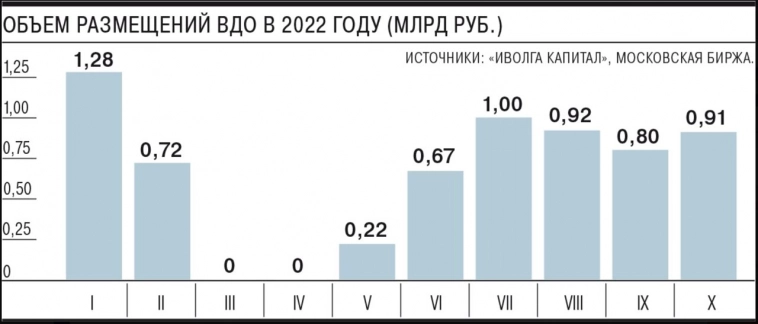

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ближайшие выплаты купонов по облигациям, входящим в портфели PRObonds 16 - 20.01.2023 г.

- 16 января 2023, 09:44

- |

Новые сделки в портфеле PRObonds ВДО. Увеличение доли в АПРИ и Шевченко, снижение - в Маныче

- 30 декабря 2022, 08:03

- |

Небольшие корректировки в портфеле PRObonds ВДО:

— Увеличение доли в облигациях АПРИФП 2P1 с 1% до 2% от активов, покупка на первичном рынке сегодня,

— Сокращение доли в облигациях Маныч01 с 1,5% до 1% в течение 5 торговых сессий примерно равными долями по рыночным ценам,

— Увеличение доли в облигациях Шевченк1P4 с 1,5% до 2% в течение 5 торговых сессий, также примерно равными долями и по рыночным ценам.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Залоги в сегменте ВДО за ноябрь: в центре событий ООО "ИТК "Оптима"

- 07 декабря 2022, 09:30

- |

Представляем обновлённую информацию за последний месяц.

Из наиболее интересного: 23 ноября в реестре залогов появилась информация о возникновении залога у ООО «ИТК „Оптима“ в сторону ООО „КУПОЛ“. Примечательно, что указанная дата договора «03.02.2020 г.», а срок исполнения «10.08.2022 г.», но до 23 ноября данная информация не была отражена в реестре залогов.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK |

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

В портфеле PRObonds ВДО новая пара сделок

- 21 ноября 2022, 07:43

- |

В портфеле PRObonds ВДО очередная пара косметических сделок.

С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам в портфеле произойдут:

• Снижение доли облигаций Маныч01, с 2% до 1,5% от активов,

• Увеличение доли облигаций Шевченк1Р4, с 1% до 1,5% от активов.

Цель изменений – оптимизация доходности. незначительная, но и не лишняя. Обе бумаги представляют одни холдинг, но имеют некоторый перекос доходностей. Которым и хочется воспользоваться.

Всю историю сделок, в они всегда публикуются до момента совершения, можно найти по тегу #сделки. Не всегда их публикация сопровождается обзором всего портфеля. Очередной обзор, к слову, ожидается завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Компании группы НБ-Центр (Маныч-Агро и АО им. Т.Г. Шевченко) опубликовали финансовые результаты за 3 квартал 2022 г.

- 08 ноября 2022, 13:23

- |

В облигационную группу НБ-Центр входят два эмитента: Маныч-Агро и АО им. Т.Г. Шевченко.

В таблице ниже представлены результаты по консолидированной отчётности облигационной группы (в облигационную группу так же входят ООО «ПКФ „НБ-ЦЕНТР“ и ООО Терминал).

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за неделю 31 - 4 ноября 2022 г. Сильнее всего выделяются отчётности АО им. Т.Г. Шевченко и АО Труд.

- 06 ноября 2022, 14:51

- |

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях. В рамках дайджеста мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Сильнее всего выделяется отчётность АО им. Т.Г. Шевченко, а именно существенное снижение выручки и прибыли по итогам 9 мес. 2022. Снижение выручки, по словам эмитента, в первую очередь связано с увеличением запасов для продажи по более привлекательным ценам.

Похожая ситуация была у другой компании из группы НБ-Центр: во втором полугодии 2021 Маныч Агро сократил выручку на 174 млн в сравнении с 2020 годом, но уже в 1 квартале 2022 года увеличил её на 265 млн. Мы ожидаем примерно такого же развития событий у Шевченко. Несмотря на снижение выручки и прибыли долговая нагрузка и рентабельность компании находятся на приемлемом уровне. Более подробный отчёт по результатам всей облигационной группы НБ-Центр будет опубликован на следующей неделе.

( Читать дальше )

Залоги в сегменте ВДО за октябрь

- 04 ноября 2022, 11:11

- |

Недавно мы писали, почему полезно следить за обновлением залогов эмитентов, ознакомиться можно по ссылке.

Представляем обновлённую информацию за последний месяц.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал