Отчет

Позитивный обзор. Fix Price

- 18 марта 2025, 19:41

- |

🔍 Сеть магазинов Fix Price подвела итоги 2024 года, продемонстрировав уверенный рост в условиях высокой конкуренции и изменений в потребительском поведении. Несмотря на макроэкономические вызовы, компания сумела нарастить выручку, увеличить количество магазинов и сохранить высокую рентабельность.

🌐 Fix Price продолжает экспансию: за год сеть пополнилась 751 новым магазином, а общее их количество достигло 7 165. В условиях ослабления потребительского спроса ритейлер делает ставку на привлекательный ассортимент и низкие цены, что позволяет поддерживать стабильную динамику продаж.

📈 LFL-продажи выросли на 1,5%, чему способствовали успешные маркетинговые инициативы, усиление программы лояльности и грамотная работа с ассортиментом. Компания активно развивает сегмент товаров собственной торговой марки, что помогает удерживать маржу на конкурентном уровне.

🔼 Выручка Fix Price увеличилась на 7,9% год к году. Рентабельность компании остается одной из самых высоких в отрасли, что говорит о продуманной стратегии управления расходами. Однако давление на прибыль оказало повышение налоговой нагрузки, что привело к снижению чистой прибыли на фоне роста налоговых отчислений и расходов по обслуживанию финансовых обязательств.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Обзор рисков финансовых рынков от ЦБ в феврале 2025 г. Покупка/продажа акций, ОФЗ и валюта

- 18 марта 2025, 13:35

- |

Давайте взглянем на интересности из отчёта:

💵💴 Валюта:

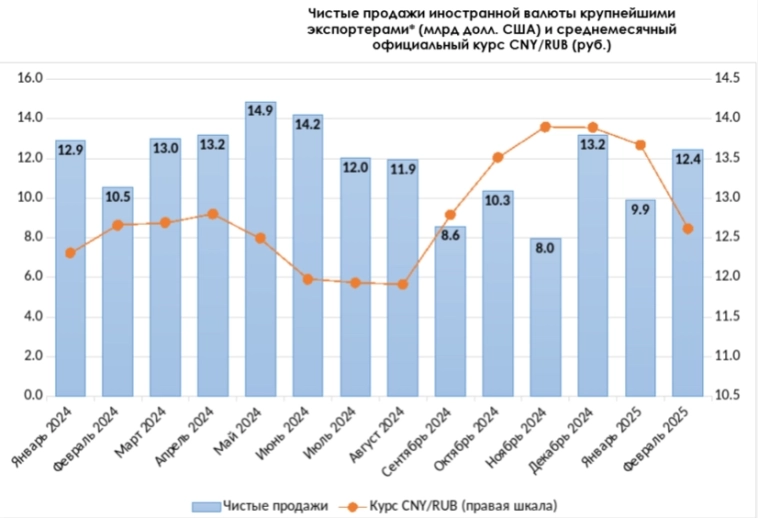

💬 К концу февраля $ значительно снизился до 87,7₽ (-10,5% м/м), как и ¥ — 11,96₽ (-10,6% м/м). При этом ослабление $ относительно основных мировых валют за аналогичный период было незначительным: индекс $ (DXY) снизился всего на 0,7%.

💬 Объем чистых продаж валюты со стороны экспортеров увеличился относительно предыдущего месяца, составив 12,4$ млрд (в январе — 9,9$ млрд). По сути это оказало влияние на укрепление ₽ (плюс продажи валюты с ФНБ и сокращение импорта).

💬 После 5 месяцев продаж валюты физики в феврале перешли к ее небольшим покупкам — 6,5₽ млрд (в январе продали на 32,9₽ млрд). При этом в I декаде февраля они продали валюты на 12,5₽ млрд, в оставшуюся часть месяца, напротив, приобрели на 19₽ млрд. Запасаемся на отпуска?

( Читать дальше )

Позитивный обзор. РусГидро

- 17 марта 2025, 18:36

- |

💯 РусГидро подвела итоги 2024 года, который стал для компании неоднозначным. С одной стороны, выручка и EBITDA показали уверенный рост, с другой – из-за высокой ключевой ставки и роста долговой нагрузки чистая прибыль оказалась под давлением.

📈 Компания увеличила выручку на 17% по сравнению с 2023 годом, что стало результатом роста объемов выработки гидрогенерации, увеличения цен на электроэнергию и ввода новых объектов. Дополнительную поддержку оказала модернизация Владивостокской ТЭЦ-2 и развитие проектов по договору поставки мощности (ДПМ).

🔼 EBITDA выросла на 21%, что говорит о стабильной операционной эффективности. Несмотря на рост себестоимости продаж на 9%, РусГидро смогла улучшить маржинальность, что стало позитивным фактором в условиях общей экономической неопределенности.

🔍 Основной негативный момент отчетности – чистый убыток в 13,4 млрд руб. против прибыли годом ранее. Причина кроется в резком увеличении процентных расходов – они выросли более чем в два раза. Это связано с увеличением долгового портфеля компании, который за год вырос на 47% и достиг 456 млрд руб.

( Читать дальше )

Трехлетний аутсайдер Мосбиржи. Как дела у Сегежи?

- 16 марта 2025, 15:05

- |

Фин отчёт:

Выручка каждый год растёт, но чистая прибыль почти всегда отрицательная. Т.е Сегежа ничего не зарабатывает.Долг у компании каждый год растёт, она считает сверх.закредитованной.Наличность есть, но с каждым годом ее становится все меньше и меньше. С денежным потоком тоже много проблем, он отрицательный.

Итог фин.отчёта:

Сегежа — это компания, имеющая просто отвратительный отчёт. Ни чистой прибыли, ни наличности, ни денежного потока. Мало того, так компания каждый год наращивает долг

Дивиденды:

Ждать дивидендов с таким отчётом — глупость. Но все же, один раз выплатила около 7%.

График:

За 4 года, компания потеряла более 90%! Выводи делаем сами.

Итог:

Сегежа — это компания, которая вообще не имеет потенциалов. Стоит отметить, что без поддержки акционеров и государства, компания бы просто не выжила.

( Читать дальше )

Аэрофлот впервые прибыльный с 2019 г., Сбербанк хитрит с прибылью/налогом, Инфляция двузначная

- 16 марта 2025, 13:35

- |

Тайм коды:

00:00 | Вступление

00:30 | Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

06:34 | Объём ФНБ в феврале 2025 г. незначительно сократился, укрепление рубля давит на ликвидную часть. Фонд продолжает инвестиции в Газпром

10:05 | Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

16:49 | Аэрофлот отчитался за 2024 г. — компания наконец-то прибыльная и поделится ею с акционерами в виде дивидендов, но не всё так просто!

22:55 | Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

27:17 | Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир, а СЗКО зарабатывают на них!

30:20 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

( Читать дальше )

⛽️ Татнефть - отчёт за 2 полугодие и 2024 год

- 15 марта 2025, 23:58

- |

Вчера компания Татнефть опубликовала отчетность за второе полугодие и весь 2024 год по МСФО:

🟢Годовая выручка составила 2,03 трлн рублей (+27,8% год к году).

🟢Чистая прибыль выросла на 7,9%, до 308,93 млрд рублей, что оказалось выше консенсуса на уровне 301,6 млрд рублей.

🟢Операционная прибыль выросла на 13%, до 403 млрд рублей.

🟢EBITDA выросла на 22,1%, до 478,37 млрд рублей.

🟢При этом капитальные затраты снизились на 23,5%, до 171 млрд рублей, а

FCF вырос до 254,2 млрд рублей (2,5х).

Отчётность ожидаемо неплохая, где то даже лучше ожиданий аналитиков. В ближайшее время, ждем рассмотрение советом директоров компании вопроса о выплате дивидендов за IV квартал 2024 года.

По прогнозам аналитиков, они могут составить 25,42 рубля на акцию (при расчете 75% от чистой прибыли по РСБУ).

В своем портфеле я держу привилегированные акции Татнефть почти на протяжении всех восьми лет инвестирования. Время от времени, понемногу докупаю. Мнение о компании у меня крайне положительное. Очень импонирует их стремление к глубокой переработке всей добываемой нефти.

( Читать дальше )

🏦Сбербанк: смотрим отчёт за февраль. Самая популярная акция на рынке РФ

- 15 марта 2025, 01:17

- |

Вышел традиционный для Сбера отчет по РСБУ:

🟢Чистая прибыль за февраль составила 134,4 млрд р ( +11,6% г/г );

🟢Чистый процентный доход составил 241,1 млрд р ( на 10 млрд меньше, чем было в январе );

🟢Чистый комиссионный доход вырос на 3,1% до 57,6 млрд р.

Отдельно хочу выделить расходы на резервы, которые упали практически до минимума.

Видим продолжение тренда на замедление кредитования, что в купе со снижением инфляции непрозрачно намекает на практически точное сохранение ставки.

Отчет сильный и это уже не секрет для рынка — Сбер дает стабильный результат при любых обстоятельствах, а другого и не нужно

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

Позитивный обзор. Сбер

- 14 марта 2025, 15:27

- |

🔝 Сбер подвел итоги 2024 года, который принес новые вызовы, но в целом оказался успешным. Несмотря на рост ставок и ужесточение финансовых условий, банк смог нарастить прибыль, увеличить кредитование и значительно продвинуться в сфере цифровых технологий.

📈 Корпоративный кредитный портфель увеличился на 19%, превысив 27,7 трлн руб. Это серьезный рост, особенно на фоне высоких ставок. Компании продолжают активно привлекать кредитные средства, что свидетельствует о стабильном спросе на финансирование. Средства клиентов выросли на 21,6% и достигли 44,6 трлн руб., что показывает доверие населения и бизнеса к банку.

✨ Розничное кредитование также демонстрирует позитивную динамику. Несмотря на ужесточение денежно-кредитной политики, спрос на ипотеку и потребительские кредиты остается высоким. Однако банк закладывает дополнительные резервы, что может говорить о более консервативной оценке рисков.

🔥 Чистые процентные доходы Сбера выросли на 17% за год, превысив 2,99 трлн руб. Это главный источник дохода банка, который растет благодаря увеличению кредитного портфеля и повышению ставок. Однако высокие ставки также ведут к росту стоимости фондирования, что может оказать давление на маржинальность в будущем.

( Читать дальше )

💸Совкомбанк готовится к снижению ставки

- 14 марта 2025, 13:40

- |

Банк из топ-10 отчитался по МСФО за 2024 год

Совкомбанк (SVCB)

Результаты:

— выручка: ₽722 млрд (рост в 2 раза);

— капитал: ₽390 млрд (+31%). Рентабельность (ROE) = 26%;

— регулярная чистая прибыль: ₽76 млрд (+19%);

— чистая прибыль: ₽77 млрд (-19%);

— активы: ₽4 трлн (+27%);

— розничный кредитный портфель: ₽1,3 трлн (+61%);

— корпоративный кредитный портфель: ₽1,4 трлн (+26%);

— совокупные премии страхового бизнеса: ₽55 млрд (+32%);

— лизинговый портфель: ₽84 млрд (+47%);

— факторинговый портфель: ₽114 млрд (+51%);

— объем электронных платежей через сервисы: ₽938 млрд (+69%);

— активы под управлением: ₽650 млрд (рост в 2,3 раза).

❗️По словам первого зампреда правления Совкомбанка Сергея Хотимского, в 2025 году главным вызовом для банка станет кредитный риск, связанный с замедлением экономики, все еще высокими ставками, снижением спроса в корпоративном секторе и кредитным сжатием в рознице.

( Читать дальше )

Позитивный обзор. Ростелеком

- 13 марта 2025, 16:11

- |

🕯 2024 год стал для Ростелеком годом умеренного роста и сложных вызовов. Компания нарастила выручку и операционную прибыль, но чистая прибыль оказалась под давлением, а уровень долга продолжил расти.

📈 Выручка растет, но прибыль под давлением

Ростелеком показал двузначные темпы роста выручки, что стало возможным благодаря развитию цифровых сервисов и мобильной связи. Особенно заметен вклад облачных решений, кибербезопасности и крупных инфраструктурных проектов. Однако расходы на амортизацию, проценты по кредитам и операционные затраты продолжают оказывать давление на чистую прибыль.

🔍 Примечательно, что несмотря на рост OIBDA, итоговая чистая прибыль снизилась. Это во многом связано с увеличением процентных расходов на фоне высокой ключевой ставки. Без учета разовых налоговых корректировок компания бы и вовсе зафиксировала убыток в IV квартале.

💯 Ключевыми драйверами роста для Ростелекома остаются цифровые и облачные сервисы, которые уже формируют более 23% всей выручки. Компания продолжает развивать экосистему, охватывая госуслуги, телемедицину, образовательные технологии и цифровую безопасность. В долгосрочной перспективе это должно снизить зависимость от традиционных телеком-услуг, где конкуренция становится все жестче.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал