вдо

Новый выпуск облигаций "Балтийский лизинг" (RU000A10ATW2)

- 28 февраля 2025, 10:13

- |

🔶 ООО «Балтийский лизинг»

▫️ Облигации: Балтийский лизинг-БО-П15

▫️ ISIN: RU000A10ATW2

▫️ Объем эмиссии: 6 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 23,7%

▫️ Амортизация: да

[по 12,5% — при выплате 15,18,21,24,27,30,33,36 купонов]

▫️ Дата размещения: 28.02.2025

▫️ Дата погашения: 13.02.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Балтийский лизинг» (г. Санкт-Петербург) специализируется на предоставлении в лизинг оборудования, автотранспорта и спецтехники.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 1 )

Как управлять портфелем ВДО? Несколько правил, к завтрашней конференции Cbonds & Smart-Lab PRO облигации

- 28 февраля 2025, 06:11

- |

Для читателей этого блога скажу не много нового. Пусть будет более или менее полезным повтором пройденного.

• Дисциплина вместо прогнозов. Мы не знаем, что будет в будущем, и, если гадаем, то больше для поддержания беседы и внимания. Зато научились быстро и шаблонно реагировать на понятные нам события. Оставляя без внимания все остальные.

• Потенциал роста цены облигации значительно меньше потенциала падения. Нельзя торговать облигациями как акциями, где подъемы и просадки сопоставимы.

• Соответственно, при любых негативных новостях вокруг эмитента – продажа. Пусть и по не лучшим ценам. Не задумываясь, восстановятся эти цены или нет (часто они предательски восстанавливаются).

• Дефолты привязаны к платежам. Крупные платежные события – напряжение для эмитента облигаций. Поэтому избегаем, насколько возможно, гашений, оферт, крупных амортизацией.

• 25-35 имен в портфеле. Считается, что для диверсификации внутри одного рынка достаточно 20 позиций. Если речь о ВДО, т. е. о низкой ликвидности и внезапных неприятностях, лучше ±30.

( Читать дальше )

До 25,5% купонами на стройке! Свежие облигации ЛСР 001Р-10

- 27 февраля 2025, 18:45

- |

Кирпично-монолитных купонов желаете? Строительная компания ЛСР завтра, 28 февраля, собирает заявки на новый выпуск облигаций. Компания отлично известна на жилищном и на долговом рынке, последний раз размещала облигации почти год назад, так что выпуск определенно любопытный.

💼Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ЮГК, Система, АФ_Банк, КЛВЗ, Балт._лизинг, Полипласт, РУСАЛ, Металлоинвест, Новые_Технологии, СИБУР, ФосАгро, ВИ.ру, ВИС_Финанс, АПРИ.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏢А теперь — двинули смотреть на новый выпуск ЛСР!

🏗️Эмитент: ПАО «Группа ЛСР»

🏢ЛСР — крупный строительный холдинг, третий по величине публичный девелопер в РФ (после «Самолёта» и «ПИКа»). Возводит жилье в Москве и МО, Санкт-Петербурге, Екатеринбурге и Сочи. На строительном рынке компания работает с 1993 г.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 февраля 2025 г.

- 27 февраля 2025, 18:36

- |

Новые выпуски облигаций "КЛВЗ КРИСТАЛЛ" (RU000A10AZG2, RU000A10AZF4)

- 27 февраля 2025, 10:24

- |

прим: в [...] указаны параметры для выпуска КЛВЗ Кристалл-001P-03, отличные от выпуска КЛВЗ Кристалл-001P-02

🔶 ООО «КЛВЗ КРИСТАЛЛ»

▫️ Облигации: КЛВЗ Кристалл-001P-02 [КЛВЗ Кристалл-001P-03]

▫️ ISIN: RU000A10AZG2 [RU000A10AZF4]

▫️ Объем эмиссии: 350 млн. ₽ [200 млн.₽]

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный [плавающий]

▫️ Размер купона: 28% [формула: КС ЦБ + 7%]

▫️ Амортизация: да

(по 25% — при выплате 27,30,33,36 купонов)

▫️ Дата размещения: 27.02.2025

▫️ Дата погашения: 12.02.2028

▫️ Возможность досрочного погашения: нет

▫️ ⏳Ближайшая оферта: -

(*) — выпуск КЛВЗ Кристалл-001P-03 — только для квалифицированных инвесторов

Об эмитенте: «КЛВЗ Кристалл» — производитель ликероводочной продукции. Предприятие расположено в Обнинске (Калужская обл.).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

( Читать дальше )

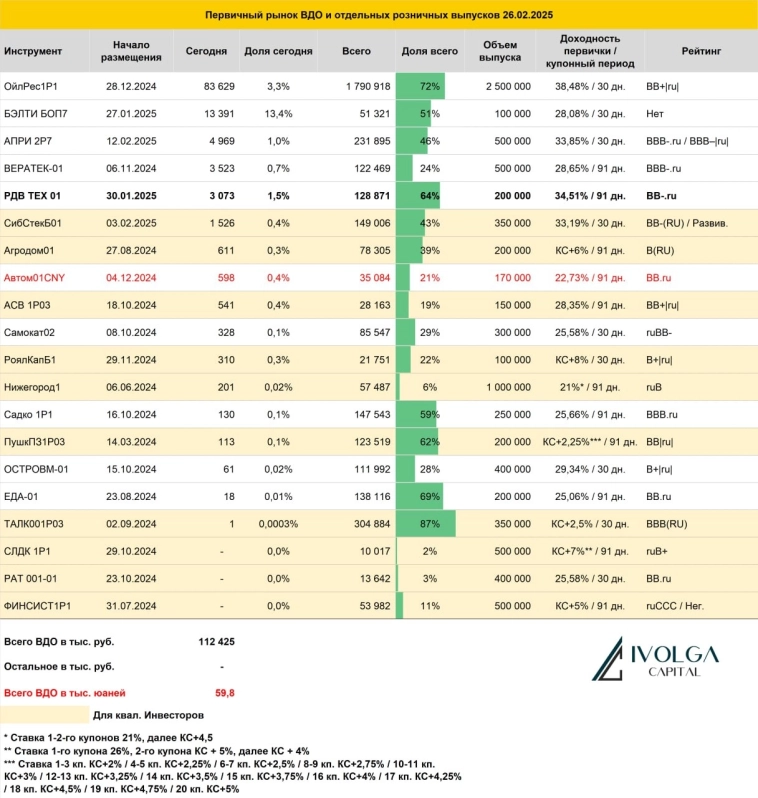

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 февраля 2025 г.

- 26 февраля 2025, 18:33

- |

Анализ эмитента: ПАО "Эфферон" (за 3кв. 2024 г.) | Облигации

- 26 февраля 2025, 12:19

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 200 млн. руб.

— Чистая прибыль (убыток): 30 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 18% (+), долгосрочные обязательства выросли на 25% (-), краткосрочные прибавили 14% (-).

Предприятие умеренно закредитованное, заемный капитал превышает собственный в 1,74 раза. Долговая нагрузка увеличилась на 5% (-).

По финансовым результатам (год-к-году): выручка приросла на 81%, чистая прибыль составили 30 млн.₽ против (-19) млн.₽ чистого убытка годом ранее..

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новое размещение Быстроденег. YTM 33,2-22,8%

- 26 февраля 2025, 10:50

- |

МФК Быстроденьги снова на рынке!

Предварительные параметры выпуска облигаций:

— BB-.ru

— 250 млн р.

— 1-1,5 года до оферты put

— 29-29,5% — купон до оферты (месячный)

— Доходность / дюрация: 33,2-33,8% годовых / 0,9-1,2 года

Размещение 6 — 11 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Иволга Капитал обоснованно ждет повышения кредитного рейтинга МФК Быстроденьги. Почему? См. 👇 слайд презентации с нормативами.

( Читать дальше )

Доверительное управление в ИК Иволга Капитал. Стратегия ВДО: цель 2025 – 30%, тактика – консервативная

- 26 февраля 2025, 07:07

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Обновим результаты доверительного управления. Только для стратегии ВДО, это основная часть активов наших клиентов в ДУ.

По итогам почти 2 месяцев 2025 года имеем 35,4% годовых (в среднем для всех портфелей высокодоходных облигаций). Наша же модель – публичный портфель PRObonds – сделала больше, 42,7% в годовых. Обычно доверительное управление бывает впереди. Так что в какой-то момент догоним и перегоним. С другой стороны, позади и далеко теперь банковский депозит: здесь средняя ставка-2025 пока что 21,4%.

Практический для нас смысл этих цифр: заветная цель заработать 30% в нынешнем году становится ближе. Если на протяжении 1/6 года получили больше таргета, значит, создали первый запас на будущее, пусть и небольшой.

О тактике.

Мы ведем доверительное управление портфелями ВДО в близком соответствии с упомянутым публичным портфелем PRObonds ВДО.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 февраля 2025 г.

- 25 февраля 2025, 18:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал