Козлов Юрий

Фосагро: а есть ли пузырь?

- 08 июня 2021, 16:17

- |

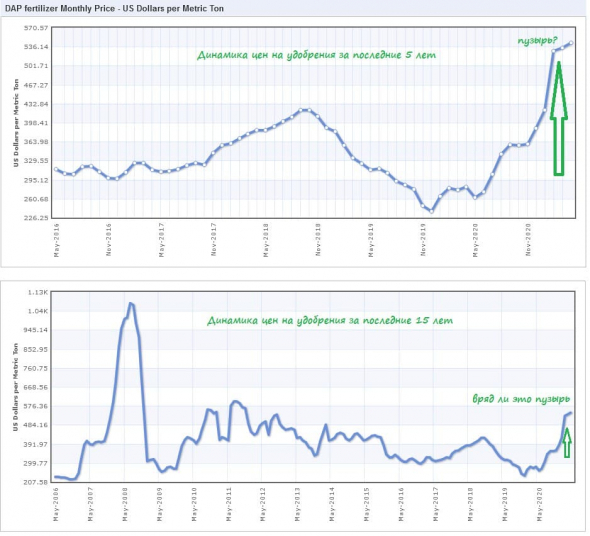

❓Меня тут спрашивают, что делать с акциями Фосагро и не пора ли фиксировать прибыль по ним, ведь есть подозрение, что в ценах на удобрение надувается пузырь?

📈 Если взглянуть на динамику цен на удобрения за последние 5 лет, действительно может показаться определённая перекупленность. Однако если взглянуть на вопрос пошире и открыть данные за 15 лет, то можно сделать вполне логичный вывод, что до пузырика ещё весьма далеко.

📈 Да и ради чего мы так упорно и старательно наращивали своё присутствие в акциях Фосагро по 2200-2500 рублей, чтобы сейчас вот так взять и продать их в два раза выше, толком не дождавшись реализации всех проведённых инвестиционных программ и не получив удовольствие от щедрых дивидендов, которые, я не сомневаюсь, нас ждут по итогам 2021 года? Ну уж нет.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

- комментировать

- ★1

- Комментарии ( 11 )

Текущие тенденции на рынке ипотечного кредитования

- 08 июня 2021, 11:07

- |

🏗 Многие инвесторы обеспокоены бурным ростом ипотечного кредитования в России и указывают на возможность кризиса в этом сегменте, как это было в США в 2008 году.

📃 Рейтинговое агентство АКРА подготовило обзор по ипотечному кредитованию, основные тезисы которого я предлагаю вашему вниманию:

✔️ Активный рост ипотечных выдач еще не привёл к образованию пузыря на рынке, однако предпосылки к его появлению имеются.

✔️ Значительная часть банков все ещё заинтересована в повышении рентабельности бизнеса за счет генерации прибыли по ипотеке, «остудить» рынок может только ЦБ.

✔️ На фоне еще не восстановившихся реальных располагаемых доходов населения в ближайшей перспективе мы увидим рост проблемных ипотечных жилищных ссуд.

✔️ Порядка 7% ипотечных ссуд прямо или косвенно было оплачено средствами потребительского кредита.

✔️ Очередной виток роста стоимости недвижимости лишь повысит риски ухудшения качества ипотечного портфеля.

( Читать дальше )

X5 Group: перспективы ритейлера и два дивидендных расклада

- 07 июня 2021, 09:43

- |

✔️ X5 пока не планирует крупные сделки слияния и поглощения (M&A), но рассматривает интересные региональные сети в Сибири и на Алтае.

✔️ X5 позитивно оценивает сделки по слиянию и поглощению в ретейле. Последние сделки на рынке — покупка Лентой «Billa» и Магнитом «Дикси» не окажет влияние на X5 Group.

«Мы считаем, что консолидация в России продолжится. Почему? Во-первых, на Западе топ-5 крупных ретейлеров занимают 60-80%, а иногда и 90%, у нас же доля небольшая — около 33%.

Во-вторых, чем сеть больше, чем лучше у тебя условия, тем более ты эффективен. Всё это хорошо для покупателей, потому что это позитивно влияет на цену. Если говорить про влияние на X5 последних крупных M&A-сделок в ретейле, то в моменте мы влияния особого не видим, потому что магазины и „Дикси“, и „Биллы“ и так расположены около нас, где мы с ними успешно конкурируем».

( Читать дальше )

Путин: судья между Белоусовым и металлургами

- 05 июня 2021, 13:00

- |

«Я прошу коллег. Я их всех знаю поименно, мы с ними знакомы много лет — не обижаться на Андрея Рэмовича Белоусова, он в таком запале дискуссионном может быть высказался неколько резковато».

🤦 У каждого из нас на работе есть подобные Белоусову коллеги (зачастую, дедушки), к идеям и инициативам которых руководство относится с высокой долей скепсиса и иронии. Их фантазии, порой, бьют через край, но к ним совершенно не относятся серьёзно. У меня ощущение, что Белоусов, даже несмотря на свой ещё относительно молодой возраст 60+, из той же серии. Печально только, что будучи вице-премьером надо всё же фильтровать поток высказываний, ведь словесные интервенции из его уст приводят к губительной волатильности на рынках, но это уже вопрос другой.

( Читать дальше )

Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

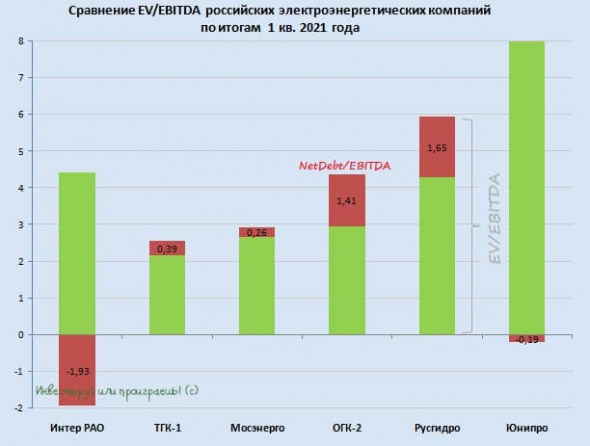

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

Онлайн-конференция с менеджментом Mail.ru (основные тезисы)

- 03 июня 2021, 11:04

- |

📣 ВТБ Капитал провел онлайн-конференцию с менеджментом «Mail ru Group», основные тезисы которой я предлагаю вашему вниманию.

( Читать дальше )

Энел Россия: интервью с ген.директором компании

- 02 июня 2021, 13:59

- |

✔️ Решение о продаже Рефтинской ГРЭС было непростым, поскольку Энел Россия лишилась около 40% EBITDA. Это был крупнейший актив компании в РФ, причём прибыльный, но в то же время и очень затратный (из-за постоянных инвестиций в технологии по снижению выбросов).

Хотя с точки зрения финансовой Энел Россия сильно пострадала и положение не выправиться, пока не будет введён второй ветропарк – Кольская ВЭС. С её запуском рассчитываем на восстановление финансовых показателей.

✔️ В совокупности Азовская и Кольская ВЭС будут давать порядка 40% EBITDA Энел Россия, несмотря на то что их мощности невелики в общей выработке (спасибо ДПМ!). То есть уже в 2023 году, когда обе станции заработают, компания будет чувствовать себя весьма комфортно.

( Читать дальше )

Итоги совещания металлургов с Минпромторгом (тезисно)

- 02 июня 2021, 00:14

- |

Но обо всём по порядку, и как всегда в виде тезисов:

✔️ Вопросы дополнительных налоговых изъятий из отрасли в ходе совещания не затрагивались. На этом в принципе можно было бы и закончить (уже хорошо!), но давайте всё-таки посмотрим, что ещё интересного было сказано на этом совещании.

✔️ Предварительно обсуждалась возможность введения практики закупок металлопродукции в Росрезерв (ожидаемо).

( Читать дальше )

ЛУКОЙЛ: дарит надежду на щедрые дивиденды за 2021 год

- 31 мая 2021, 11:55

- |

🧮 ЛУКОЙЛ представил очень сильные результаты по МСФО за 1 кв. 2021 года, которые по всем пунктам превзошли средние ожидания рынка:

Это касается и основных финансовых показателей, и рентабельности, и дивидендных ожиданий, даже несмотря на снижение добычи нефти и жидких углеводородов из-за действующего соглашения ОПЕК+ и, как следствие, падение продаж нефти и нефтепродуктов.

🛢 Как и в случае с Газпромнефтью, ключевыми драйверами стали рост цен на чёрное золото на мировом рынке, а также ослабление курса рубля по отношению к доллару, что в совокупности действия этих факторов привело к росту выручки ЛУКОЙЛа с января по март на 13% (г/г) до 1,87 трлн рублей.

📈 Вслед за выручкой вырос и показатель EBITDA, продемонстрировавший двукратный рост – до 314 млрд рублей, а рентабельность по EBITDA подскочила за последние 12 месяцев с 9% до 17%.

📈 Плюс ко всему, свою позитивную роль сыграли курсовые разницы, потери по которым снизились с 15 млрд рублей до 1 млрд, а прошлогодние «бумажные» убытки в размере 40 млрд рублей на сей раз удалось избежать, что в итоге привело к весьма солидной чистой прибыли ЛУКОЙЛа по МСФО за 1 кв. 2021 года в размере 157 млрд рублей (по сравнению с прошлогодним убытком минус 46 млрд).

( Читать дальше )

Разбираемся в дивидендах Газпромэнергохолдинга (ОГК-2, ТГК-1, Мосэнерго)

- 29 мая 2021, 16:22

- |

💰 Дивидендный фон вокруг трёх публичных дочек ГЭХа (Мосэнерго, ОГК-2 и ТГК-1) на протяжении последних месяцев был весьма интригующим. С одной стороны, мы имеем обновлённую дивидендную политику холдинга, согласно которой на выплаты направляется не менее 50% от ЧП по МСФО. С другой – от главы ГЭХа Дениса Фёдорова неоднократно звучали разного рода намёки, что «по некоторым компаниям, возможно, дивиденды окажутся больше расчётных», а в некоторых прогнозах «дивиденды отдельных компаний и вовсе могут достичь 75% от чистой прибыли».

📈 Сначала появились дивидендные рекомендации по акциям ТГК-1, которые чётко соответствовали норме выплат в 50% от ЧП по МСФО – 0,00107 руб. на акцию (ДД=8,6%), затем стал известен размер дивидендов по бумагам ОГК-2 – также строго в соответствии с див.политикой и 0,06 руб. на акцию (ДД=7,3%). И в этот момент я начал подозревать, что по логике приятный сюрприз следовало ожидать от Мосэнерго, иначе зачем тогда Денис Фёдоров постоянно намекал на это?

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс