Блог компании Иволга Капитал |Почему 2023 год может стать одним из лучших для ВДО

- 17 января 2023, 07:23

- |

А ведь наступивший 2023 год рискует оказаться для нашего портфеля PRObonds ВДО одним из самых прибыльных. На входе в него портфель располагает внутренней доходностью почти 17% (на 16 января – 16,8%). Аналогично переходу потенциальной энергии в кинетическую, внутренняя доходность постепенно снижается по мере накопления уже полученного дохода. И снизится еще, до 15,5%-16% после оферты по облигациям ГК Страна Девелопмент (оферта 22 февраля).

Выскажу три наблюдения, которые считаю важными. В подтверждение надежд на 2023 год.

Первое. Несмотря на весьма высокую внутреннюю доходность, портфель примерно на 15% состоит из денег (размещаются в однодневных сделках РЕПО с ЦК). Добавим 5% активов, приходящихся на бумаги с рейтингом А-. И получим, что де-факто портфель PRObonds ВДО – это ВДО в лучшем случае на 3/4. Доходность это не угнетает, а вот стабильности и спокойствия добавляет.

Второе. Помню, как в начале 2021 года на канале Angry Bonds (тогдашний лидер настроений в сегменте ВДО) собралась длинная команда желающих посоревноваться в управлении портфелем облигаций. Конкурс назывался «гонки на портфелях». Меня тогда озадачило, что люди относятся к вложениям в высокодоходные облигаций по принципу «инвестировать просто». Надо сказать, для нашего портфеля именно 2021 год стал наименее доходным. В начале 2023 года желающих нет. А для фондового рынка свойственно, что, чем ниже популярность инструмента, тем выше выигрыш от него.

( Читать дальше )

- комментировать

- Комментарии ( 21 )

Блог компании Иволга Капитал |В этот четверг 19 января планируем размещение 6 выпуска облигаций ООО «Лизинг-Трейд».

- 16 января 2023, 14:18

- |

Лизинг-Трейд – крупный межрегиональный лизингодатель. Один из немногих эмитентов, с которым мы сохраняем сотрудничество уже несколько лет. И планируем его продолжать.

9 января компания погасила дебютный 500-миллионный облигационный выпуск (он был размещен в январе 2019 года).

( Читать дальше )

Блог компании Иволга Капитал |Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты купонов по облигациям, входящим в портфели PRObonds 16 - 20.01.2023 г.

- 16 января 2023, 09:44

- |

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю 9 - 13 января 2023 г. (ООО «Электрощит-Стройсистема», ПАО «ЧЗПСН-Профнастил»)

- 14 января 2023, 10:43

- |

ООО «Электрощит-Стройсистема»

АКРА присвоило кредитный рейтинг BВ+(RU)

«Электрощит-Стройсистема» входит в аффилированную через бенефициарных владельцев промышленно-инжиниринговую группу АО «Стройсистема»— одного из крупнейших производителей строительных конструкций и материалов из металлопроката в России.

Сырье приобретается «Электрощит-Стройсистемой» у аффилированного ПАО «ЧЗПСН-Профнастил», которое выполняет функции центра закупки сырья для Группы, а также осуществляет производство МВУ.

Выручка Компании демонстрирует стабильный рост и в 2021 году достигла 7,1 млрд руб., а показатель FFO до чистых процентных платежей и налогов составил 216 млн руб. Рентабельность по FFO до чистых процентных платежей и налогов в 2021 году составила 3,0% против 4,0% годом ранее.

Общий долг Компании в 2021 году составил 706 млн руб., а отношение общего долга к FFO до чистых процентных платежей — 3,5х против 6,6х в 2020-м. По итогам 2022 года АКРА ожидает небольшого снижения отношения общего долга к FFO до чистых процентных платежей до 3,3–3,4х.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первички ВДО первой рабочей недели 2023 года

- 13 января 2023, 18:49

- |

Блог компании Иволга Капитал |ОФЗ оторвались от денег

- 13 января 2023, 07:31

- |

На графике динамика доходностей 6 инструментов:

• Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

• ОФЗ 26215, погашение 16.08.2023,

• ОФЗ 26222, погашение 16.10.2024,

• ОФЗ 26234, погашение 16.07.2025,

• ОФЗ 26232, погашение 06.10.2027,

• ОФЗ 26236, погашение 17.05.2028.

Завершение прошлого и первые дни нынешнего года – спокойное время на нашем фондовом рынке, и для облигаций, и для акций. Как проявление умиротворения даже стали появляться комментарии, что ЦБ даже может снизить ключевую ставку (сейчас она 7,5%).

Но кое-что что меня беспокоит (помимо макроэкономических показателей и политических перспектив). Смотрим ☝️ на график доходностей ОФЗ и денежного рынка (доходность однодневных сделок РЕПО с ЦК). Денежный рынок заметно подешевел, он дает сейчас менее 7% годовых, заметный дисконт к ключевой ставке. Та же доходность и у коротких ОФЗ. А вот всё, что длиннее года до даты погашения, намертво зафиксировалось на весьма высоких уровнях доходностей, причем отчетливо видим: длиннее бумага – выше доходность.

( Читать дальше )

Блог компании Иволга Капитал |Как торговать новым выпуском Быстроденег с расчетами в юанях?

- 12 января 2023, 13:14

- |

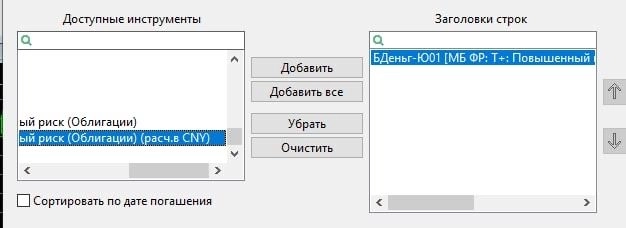

На сегодняшний день доступ к Юаневому стакану по облигациям БДеньг-Ю01 предоставляет только ИК «Иволга Капитал». Вторичные торги пока что сконцентрированы в стакане с расчетами в рублях.

Мы составили для Вас краткую инструкцию, как со стороны торгового отдела Вашего брокера, работающего через Мастер QUIK, добавить торги в китайской валюте.

Если Вы направите данную инструкцию Вашему брокеру, технической поддержке будет проще понять, как подключить нужный режим торгов.

( Читать дальше )

Блог компании Иволга Капитал |О пользе вредного налога. С 2023 года взымается НДФЛ с депозитов

- 12 января 2023, 08:06

- |

«Тот, кто нам мешает, тот нам поможет». Фраза и кадр из фильма «Кавказская пленница»

С 2023 года депозиты облагаются НДФЛ. Упрощая, под НДФЛ подпадает совокупность банковских депозитов, которыми обладает то или иное лицо, превышающая 1 млн.р.

Вводить налоги на депозиты (считай, налоги на частные инвестиции) в пору экономического кризиса –решение, мягко говоря, спорное.

Но, кажется, законодатель, увлеченный наполнением бюджета, сам не оценил того шанса, который дает фондовому (и не только) рынку в стране с госэкономикой и супер-централизованной банковской системой.

Налоговая приманка (по факту, до 2023 года депозиты НДФЛ не облагались) годами не пускала физических лиц дальше сберкнижки и ее воплощений.

Это создавало 2 проблемы. Во-первых, депозитчик никогда не становился полноценным экономическим субъектом (как, к слову, и полноценным налогоплательщиком в нашей системе корпоративных и косвенных налогов, т.е. налоги платил, но сколько и за что, не знает). Он был максимально отделен от своих вложений, их использования и финансового результата. Мантра, что низкая ставка депозита оправдывается его надежностью, констатирует низкую ставку, не давая понимания надежности. Второй по величине банк в 2022 году не только купил восьмой по величине банк, но и, видимо, готовится к убытку в 0,5 трлн.р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал