Блог им. svoiinvestor |ЭЛ5-Энерго отчиталась за 2024г. — обесценение и проценты по кредитам занизили чистую прибыль, но чистый долг снизился. Перспективы в 2025 г

- 09 апреля 2025, 10:42

- |

🔌ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2024 г. В IV кв. у компании произошло обесценение основных средств, это повлияло на фин. результат за 2024 г., конечно, не стоит проходить мимо и % платежей по кредитам, которые отнимаю уже больше половины операционной прибыли. Но всё же компания превзошла все метрики, которые прогнозировала на начало года и значительно сократила чистый долг. Приступим же к изучению отчёта:

⚡️ Выручка: 68,5₽ млрд (+12,7% г/г),

⚡️ EBITDA: 13,5₽ млрд (+11,4% г/г)

⚡️ Чистая прибыль: 4,5₽ млрд (-1,8% г/г)

💡 Выработка и полезный отпуск электроэнергии по итогам 2024 г. увеличились на 7,1% по сравнению с 2023 г. Сдерживающим фактором роста выработки и полезного отпуска стали плановые ремонты на Среднеуральской ГРЭС во II кв. и Конаковской ГРЭС в III кв. При этом, продажи электроэнергии возросли на 4,8%, а продажи тепла на +7,6% из-за низких температур в регионах присутствия компании.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

Блог им. svoiinvestor |Объём ФНБ в марте 2025 г. продолжает сокращаться, ликвидная часть под угрозой из-за инвестиций, в том числе в Газпром и дефицита бюджета

- 08 апреля 2025, 10:45

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2025 г. По состоянию на 1 апреля 2025 г. объём ФНБ составил 11,75₽ трлн или 5,5% ВВП (в феврале — 11,88₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,26₽ трлн или 1,5% ВВП (в феврале — 3,39₽ трлн). Министерство нарастило инвестиции в этом месяце — 51,6₽ млрд (в феврале — 37,3₽ млрд), почти все денежные средства достались проекту Газпрома Усть-Луга — 49₽ млрд (в феврале — 37,3₽ млрд). IMOEX в марте снизился на ~200 пунктов, но неликвидная часть осталась неизменной (помогли инвестиции, они компенсировали просадку акций и укрепление ₽ в валютных облигациях), ликвидная же часть просела на 125₽ млрд из-за укрепления ₽ (плюс изъятие на инвестиции и снижение цены на золото).

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 1055,9₽ млрд (в феврале — 1007,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |Грузоперевозки по ЖД за март 2025 г. — крутое пике продолжается, не помогает даже низкая база прошлого года. 18 месяцев подряд снижения

- 07 апреля 2025, 11:15

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки). Давайте рассмотрим данные за март:

💬 В марте погрузка составила 97,7 млн тонн (-7,2% г/г, в феврале 2024 г. — 87 млн тонн), 10 месяцев подряд погрузки ниже 100 млн тонн, в марте продолжается обвал и это при низкой базе прошлого года. Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог — 18 месяцев подряд снижения.

💬 Погрузка за 2025 г. составляет 277,7 млн тонн (-6,1% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 годом (даже в ковид было лучше).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное):

🗄 Каменный уголь — 28,5 млн тонн (-4,7% г/г)

( Читать дальше )

Блог им. svoiinvestor |Аукционы Минфина — во II кв. хотят разместить 1,3 трлн руб., но при таком спросе в классике, придётся вспомнить про флоатеры и аукционы РЕПО

- 05 апреля 2025, 10:59

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один классический выпуск. При его проведении индекс RGBI находился на уровне 109 пунктов, министерство продолжает верить в классику, забыв напрочь про флоатеры, но застопорившиеся переговоры, пошлины Трампа (обрушили сырьё и соответственно рынки) и ускорившиеся инфляция усилили давление на индекс (опустился ниже 108 пунктов):

🔔 По данным Росстата, за период с 26 по 31 марта ИПЦ вырос на 0,20% (прошлые недели — 0,12%, 0,06%), с начала марта 0,55%, с начала года — 2,61% (годовая — 10,24%). В марте 2024 г. инфляция составила 0,39%, мы с запасом превзошли данные цифры. Мартовские 0,55% выводят нас на 7,5% saar, также в уме необходимо держать месячный пересчёт (он в большинстве случаев выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Как относится к этим данным большой вопрос, ибо на одной чаше снижение темпов относительно прошлого месяца (так и было в прошлом году, март был с самой низкой динамикой перед выборами), а на другой темпы выше прошлого года. ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки.

( Читать дальше )

Блог им. svoiinvestor |Инфляция под конец марта ускорилась, темпы выше прошлогодних. Проблема в курсе доллара и наполняемости бюджета, при таких тратах

- 04 апреля 2025, 07:55

- |

Ⓜ️ По данным Росстата, за период с 26 по 31 марта ИПЦ вырос на 0,20% (прошлые недели — 0,12%, 0,06%), с начала марта 0,55%, с начала года — 2,61% (годовая — 10,24%). В марте 2024 г. инфляция составила 0,39%, мы с запасом превзошли данные цифры. Мартовские 0,55% выводят нас на 7,5% saar (месячная инфляция без сезонных факторов, умноженная на 12), также в уме необходимо держать месячный пересчёт (он в большинстве случаев выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Как относится к этим данным большой вопрос, ибо на одной чаше снижение темпов относительно прошлого месяца (так и было в прошлом году, март был с самой низкой динамикой перед выборами), а на другой темпы выше прошлого года. ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки (напоминание, что по ставке рассматривают 2 варианта: повышение или сохранение). Отмечаем факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 2024 г. — обесценение и налог на прибыль внесли свои коррективы в фин.результаты, но дивиденды всё равно увесистый

- 03 апреля 2025, 07:10

- |

Транснефть представила финансовые результаты по МСФО за 2024 г. Компания довольно комфортно прошла II полугодие, благодаря своей накопленной денежной позиции, не помешало снижение добычи сырья РФ, повышение налога на прибыль и даже обесценение, скорректированная чистая прибыль увеличилась по году, а это база для дивидендов. Давайте приступим к изучению отчёта:

🛢 Выручка: 1,4₽ трлн (+7% г/г)

🛢 Операционная прибыль: 282,3₽ млрд (-8,9% г/г)

🛢 Чистая прибыль: 300₽ млрд (-4,6% г/г)

🟣Операционные результаты: объем транспортировки нефти снизился на 3%, а нефтепродуктов уменьшился на 2% относительно уровня 2023 года. Мы знаем, что РФ в 2024 г. начиная со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты (снижение объёмов транспортировки нефти эмитентом сопоставимо с сокращением добычи нефти в РФ). Также, ФАС в 2024 г. утвердила повышение тарифов по прокачке нефти на 7,2%, повысили не на уровень инфляции, а основное сокращение добычи нефти произошло во II полугодии.

( Читать дальше )

Блог им. svoiinvestor |ЛУКОЙЛ отчитался за 2024 г. — рекордный дивиденд объявлен. Компания произвела buyback и зарабатывает на невыплате дивидендов нерезидентам

- 02 апреля 2025, 10:13

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2024 г. Ожидаемо II полугодие для эмитента получилось слабым (санкции, ремонтные работы на НПЗ, сокращение добычи сырья РФ, остановка прокачки через Венгрию/Словакию), но в целом 2024 г. оказался приемлемым для компании, учитывая все трудности и как она справилась с ними, объявив рекордные дивиденды за год по итогу. Перейдём же к основным показателям:

🛢️ Выручка: 8,6₽ трлн (+8,8% г/г)

🛢️ EBITDA: 1,8₽ трлн (-10% г/г)

🛢️ Чистая прибыль: 849₽ млрд (-26,5% г/г)

⬇️ Компания не предоставила операционных данных, но мы знаем, что РФ в 2024 г. начиная со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты. Всё это было компенсировано с лихвой ослаблением ₽ (средний курс $ в 2024 г.

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в феврале 2025 г. — сократилась из-за опер. расходов, основная прибыль под давлением

- 01 апреля 2025, 10:43

- |

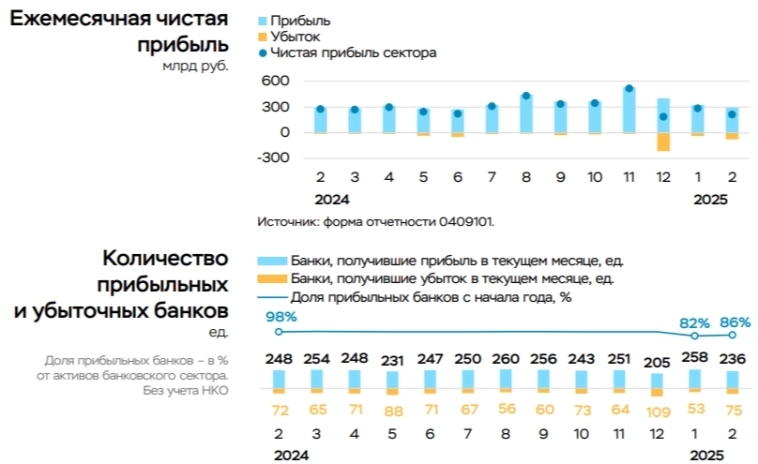

💳 По данным ЦБ, в феврале 2025 г. прибыль банков составила 214₽ млрд (-22,2% г/г, в январе — 286₽ млрд), по сравнению с прошлым годом ощутимое снижение — 275₽ млрд в феврале 2024 г. Также отмечаю, что доходность на капитал в феврале снизилась с 19 до 14%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) уменьшилась до 212₽ млрд (-19% м/м) из-за типичного для февраля роста операционных расходов по ряду статей (+16% м/м, в январе опер. расходы уменьшились на 244₽ млрд до 243₽ млрд, т.к. в конце 2024 г. банки увеличили затраты на маркетинг и персонал из-за увеличения налога с 20 до 25% с 01.01.25.). Основные доходы (ЧПД и ЧКД) и расходы на резервы сопоставимы с январем.

🟣 Неосновные (волатильные) доходы почти не изменились и составили 65₽ млрд (-3% м/м). При этом убытки от отрицательной переоценки валюты увеличились на 90₽ млрд по сравнению с январем на фоне укрепления ₽ к $ (11,8 после 3,7% месяцем ранее).

( Читать дальше )

Блог им. svoiinvestor |В феврале 2025 г. портфель потреб. кредитов/автокредитов сократился, ипотеку хотят поддержать, корп. кредитный портфель под вопросом

- 31 марта 2025, 10:07

- |

Ⓜ️ По данным ЦБ, в феврале 2025 г. портфель кредитов физических лиц сократился на -100₽ млрд и составил 36,7₽ трлн (-0,3% м/м и 11,8% г/г, в январе -98₽ млрд). В феврале 2024 г. он увеличился на 319₽ млрд. Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительское кредитование снижается от месяца к месяцу, автокредитный портфель сокращается 2 месяц подряд, ипотека стала более адресной, но там появились меры поддержки. В корпоративном кредитовании закончилось сокращение, но из-за бюджетных расходов неясна справедливая динамика кредитования, поэтому стоит дождаться данных за март. Перейдём же к данным:

🏠 Темпы роста ипотечного портфеля в феврале увеличились на 0,2% (в январе -0,2%), кредитов было выдано на 227₽ млрд (127₽ млрд в январе), в феврале 2024 г. выдали 333₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 198₽ млрд (106₽ млрд в январе), почти вся выдача приходится на семейную ипотеку — 174₽ млрд (в январе 90₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за январь-февраль 2025 г. — чистая процентная маржа упала до 0,6%, но уменьшение налога и курсовые разницы помогли прибыли

- 30 марта 2025, 11:06

- |

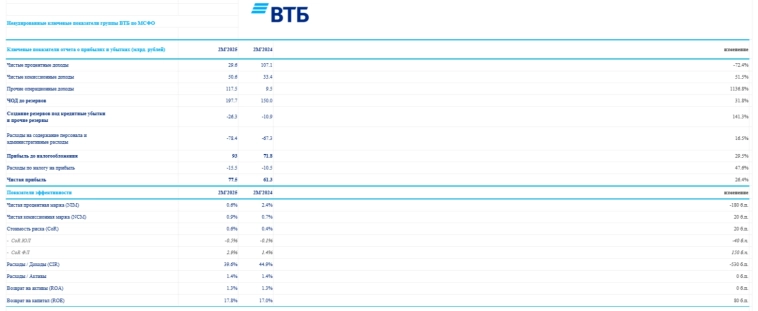

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за январь-февраль 2025 г. В данный период банк смог заработать увесистую сумму на прочих опер. доходах, попутно заплатив налог на прибыль по меньшей ставке, конечно, данные стать помогли увеличить чистую прибыль по отношению к 2024 г., но если рассматривать розничное кредитование и % доходы, то там не всё так гладко, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 29,6₽ млрд (-72,4% г/г)

✔️ ЧКД: 50,6₽ млрд (+51,5% г/г)

✔️ ЧП: 77,5₽ млрд (+26,4% г/г)

💬 Показатель чистой % маржи упал за 2 месяца на 180 б.п. до 0,6%, банку обошлось в копеечку привлечение денег клиентов (можно, конечно, учитывать праздничные и короткий февраль, но год назад она была 2,4%).

💬 Комиссионные доходы продемонстрировали внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс