ИНФЛЯЦИЯ

Инфляция в ближайшие два года будет определяться несколькими системными трендами :

- 28 марта 2025, 11:35

- |

Инфляция в ближайшие два года будет определяться несколькими системными трендами:

— Фискальная политика – рост госрасходов поддерживает экономическую активность, но создаёт давление на ликвидность. Налоговая нагрузка усиливается, компенсируя бюджетные вливания, но не снижая инфляционных рисков.

— Логистика и внешняя торговля – изменение условий расчётов с Индией и Китаем, удорожание доставки через восточные коридоры и рост внутренних тарифов увеличивают себестоимость импорта. Это оказывает влияние на цены в промышленности и потребительском секторе.

— Потребительское поведение – население адаптируется к новому уровню цен, снижая спрос на долгосрочные активы и увеличивая долю расходов на повседневные товары. Это создаёт давление на определённые сегменты рынка.

Прогнозируемые сценарии

— Контролируемая инфляция (50%) – 6–8% в год, регулирование денежной массы сдерживает рост цен, но в отдельных секторах (строительство, логистика) возможны скачки.

— Фискальный перегрев (25%) – выше 10%, расширение госрасходов без налоговой компенсации усиливает давление на внутренний рынок и формирует рост цен.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инфляция в марте находится на уровнях прошлого года, повлиял курс доллара и падение кредитования. Но есть дилемма, связанная с бюджетом

- 28 марта 2025, 11:33

- |

Ⓜ️ По данным Росстата, за период с 18 по 24 марта ИПЦ вырос на 0,12% (прошлые недели — 0,06%, 0,11%), с начала марта 0,35%, с начала года — 2,41% (годовая — 10,22%). В целом за март 2024 г. инфляция составила 0,39%, с такими недельными темпами мы превзойдём данные цифры (добавьте сюда месячный пересчёт, который в большинстве случаев выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), но стоит отметить «положительный» сигнал для регулятора — снижение темпов относительно прошлого месяца и цифры на уровне прошлого года. ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки (напоминание, что по ставке рассматривают 2 варианта: повышение или сохранение). Отмечаем факторы, влияющие на инфляцию:

( Читать дальше )

Золото: приведут ли покупки крупными центральными банками к росту цен? (перевод с elliottwave com)

- 28 марта 2025, 11:32

- |

Несмотря на огромную и теоретически неограниченную покупательную способность государственных монополий, создающих деньги, их покупка и продажа золота фактически были обратно пропорциональны динамике цен на металл. Постоянная продажа золота центральными банками с 2000 по 2009 год происходила, когда металл вырос в цене в пять раз; их нейтральная позиция в 2009-2010 годах привела к удвоению золота; их спешка с покупками в 2011 году застала вершину рынка; и их постоянные покупки продолжались на протяжении всего медвежьего рынка до настоящего момента [апрель 2015 г.]:

Несмотря на огромную и теоретически неограниченную покупательную способность государственных монополий, создающих деньги, их покупка и продажа золота фактически были обратно пропорциональны динамике цен на металл. Постоянная продажа золота центральными банками с 2000 по 2009 год происходила, когда металл вырос в цене в пять раз; их нейтральная позиция в 2009-2010 годах привела к удвоению золота; их спешка с покупками в 2011 году застала вершину рынка; и их постоянные покупки продолжались на протяжении всего медвежьего рынка до настоящего момента [апрель 2015 г.]:( Читать дальше )

Многофакторная модель для оценки индекса Московской биржи (IMOEX)

- 28 марта 2025, 11:26

- |

Планомерно и не торопясь я погружал своих подписчиков в простые модели регрессионного анализа, на базе которых можно стараться прогнозировать потенциальную величину индекса IMOEX и делать предположение о его недооценки или переоценки.

Я опубликовал три поста, которые демонстрировали как работают простые регрессионные модели, и какая сейчас складывается ситуация по индексу. Были представлены:

✅ Регрессионная модель зависимости российских акций от ВВП, опубликованная 23.12.2024, и указывающая на возможный рост IMOEX на 17%. Прогноз подтвердился с того времени.

✅ Регрессионная модель IMOEX от денежного агрегата М2. Опубликована 24.03.2025

✅ Регрессионная модель IMOEX от инфляции (индекса потребительских цен). Опубликована 27.03.2025

Пришла пора показать многофакторную регрессионную модель и, заодно, продемонстрировать ещё пару интересных взаимосвязей. Несложно догадаться, что многофакторную модель интереснее всего было строить на базе тех показателей, которые уже использовались мной ранее, то есть: ВВП, М2 и инфляция. Но я также добавил ещё USDRUB, чтобы продемонстрировать один эффект, с которого и начну.

( Читать дальше )

🛒Лента. Лучший год в истории

- 28 марта 2025, 10:52

- |

Завершаем торговую неделю обзором ещё одного представителя отечественного продуктового ритейла, а именно, компании Лента. Как и X5, на этой неделе Лента представила финансовые результаты по итогам 2024 года. Взглянем на ключевые показатели:

— Выручка: 888,3 млрд руб (+44,2% г/г)

— Валовая прибыль: 192,2 млрд руб (+48,7% г/г)

— EBITDA: 68,1 млрд руб (+102,9% г/г)

— Операционная прибыль: 41,6 млрд руб (рост в 6 раз)

— Чистая прибыль: 24,5 млрд руб (против убытка 1,8 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

Глядя на темпы роста ключевых финансовых показателей можно констатировать, что 2024 год получился для Ленты исключительно успешным и лучшим в её истории. Операционные результаты за 2024 год можно посмотреть здесь.

📈 Выручка выросла на 44,2% г/г — до 888,3 млрд руб. за счёт роста числа магазинов, в частности, расширения сети магазинов «Монетка», а также роста сопоставимых продаж на 12,7% г/г/. Операционная прибыль показала рост в 6 раз — до 41,6 млрд руб. на фоне оптимизации административных расходов. При этом EBITDA увеличилась вдвое и составила 68,1 млрд руб, что обусловлено опережающим ростом доходов. И наконец, чистая прибыль Ленты составила 24,5 млрд руб, выйдя из прошлогодних убытков в размере 1,8 млрд руб.

( Читать дальше )

Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

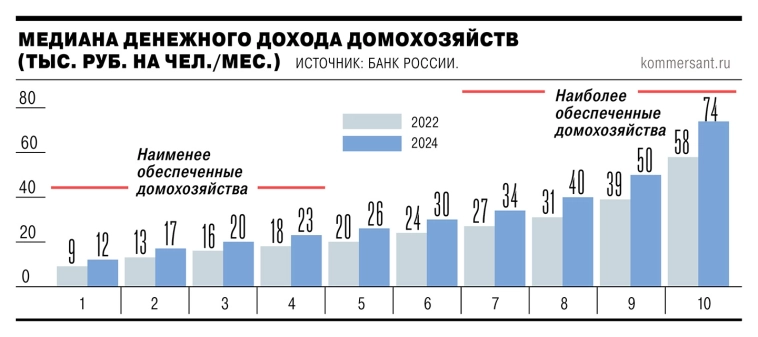

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

Индекс Мосбиржи впервые с 13 февраля опустился ниже 3100 п.п. на фоне ареста главы Русагро и роста инфляции. Аналитики не исключают падения индекса до 3000–3050 п.п. в ближайшее время – Ъ

- 28 марта 2025, 07:24

- |

27 марта индекс Московской биржи (IMOEX) впервые с 13 февраля опустился ниже 3100 пунктов, достигнув в ходе сессии 3076,04 пункта. Закрылся он на отметке 3083,99 пункта, потеряв за день 2%. За две недели падение составило более 5%.

Основным фактором распродаж стало задержание основателя «Русагро» Вадима Мошковича. Акции компании рухнули на 19,5% 26 марта и еще на 9% 27 марта, остановившись на уровне 166,1 руб. Торговый объем за два дня превысил 32 млрд руб., обогнав «Газпром» и Сбербанк.

Дополнительное давление оказала макроэкономическая ситуация. Курс рубля остается крепким, снижая прибыль экспортеров. По оценкам экспертов, он переоценен, а равновесный уровень доллара составляет 93 руб./$. Также негативно сказался рост недельной инфляции до 0,12%, а в годовом выражении она достигла 10,47%.

Геополитическая неопределенность усиливает осторожность инвесторов. Отсутствие прогресса в переговорах по Украине снижает спрос на российские активы. Аналитики не исключают падения индекса до 3000–3050 пунктов в ближайшее время.

( Читать дальше )

Инфляция снова вышла из-под контроля

- 27 марта 2025, 19:14

- |

🛍 Друзья, в последнее время цены растут не просто быстро — они бегут впереди «паровоза». Официальные данные Росстата за февраль показали: инфляция вроде бы всего 0,81 %, но в годовом выражении она уже достигла 10,06 %. Это не просто рост цен, а настоящая галопирующая инфляция, когда прогнозировать дальнейшую динамику становится крайне сложно.

📈 Цены продолжают расти: что подорожало сильнее всего?

💸 За первые два месяца 2025 года потребительские цены выросли на 2,05 %, и тренд пока не меняется. Продукты на полках супермаркетов дорожают с пугающей скоростью. Картофель, который еще в прошлом году был чемпионом по подорожанию, снова вырос в цене на 7 %. Лук по скидке продается за 47 рублей, красный — уже за 87. Самые дешевые помидоры — от 207 рублей, а сорт «Фламенко» и вовсе доходит до 450 рублей. Плодоовощная продукция в целом подорожала на 2,27 %, причем сезонный спад цен даже не намечается.

🔍 Статистика фиксирует тревожные цифры:

🔹 Огурцы и бананы выросли в цене на 3,4%.

( Читать дальше )

Мощный отчет ИКС 5 (Х5) за 2024. Супер-дивиденды и риски Пятерочки

- 27 марта 2025, 19:03

- |

Корпоративный центр ИКС 5 (в простонародье «Пятёрочка») на днях опубликовал отчетность по МСФО за 2024 г.

Ровно год назад я разбирал результаты X5 за 2023-й. Тогда отчет получился реально великолепным, я вообще не нашел к чему придраться. Давайте посмотрим, что изменилось за год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты: Роснефть, Т_Технологии, Мосбиржа, Татнефть, Ростелеком, Сбер, ВТБ, Мечел, Яндекс, Фосагро, Газпромнефть, НОВАТЭК, Норникель и Северсталь.

💼Я держу позицию в акциях X5 наряду с некоторыми другими ритейлерами. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам полезную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🛒О компании

🏪ИКС 5 – лидер на рынке розничной торговли продовольственными товарами в России. Доля X5 в продовольственной рознице РФ — выше 13%. После принудительного раздела бизнеса, теперь полностью российская компания называется «Корпоративный центр ИКС 5».

( Читать дальше )

МВФ пока не видит признаков ослабления инфляции в России - директор по коммуникациям фонда Джули Козак — РИА Новости

- 27 марта 2025, 18:30

- |

«Инфляция в России остается высокой. Она значительно превышает целевой показатель Центрального банка России, который составляет 4%, и это частично отражает напряженную ситуацию на рынке труда и сильный рост заработной платы. В настоящее время мы не видим признаков ослабления инфляции», - заявила в четверг директор по коммуникациям МВФ Джули Козак.1prime.ru/20250327/mvf-856169669.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал