Блог компании Иволга Капитал |Основные изменения в фондах, ориентированных на ВДО

- 11 июля 2023, 09:19

- |

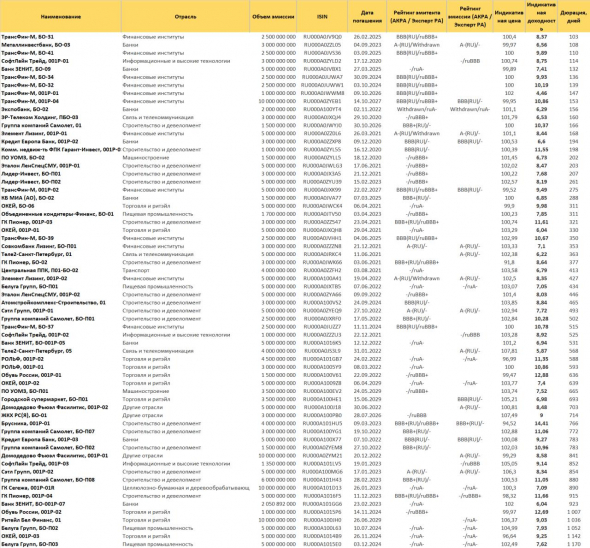

В продуктовой линейке биржевых фондов Московская Биржа выделяет три фонда ВДО:

- Райффайзен — Высокодоходные облигации СЧА 523 млн руб.

- БКС Облигации повышенной доходности СЧА 364 млн руб.

- АТОН — Высокодоходные российские облигации СЧА 86 млн руб.

В таблице показаны основные изменения в структуре фондов за май: статистика из 5 наиболее увеличившихся и сократившихся позиций.

@Mark_Savichenko

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- комментировать

- ★2

- Комментарии ( 6 )

Блог компании Иволга Капитал |Обзор девелоперов - эмитентов розничных облигаций. Итоги 2022 и промежуточные результаты 2023 года

- 30 июня 2023, 17:38

- |

Короткие выводы:

— Выдачи новых ипотечных кредитов в 2023 году существенно превышают показатели предыдущего и даже 2021 года. При этом Банк России выделяет дисбалансы на рынке жилой недвижимости, как потенциальный риск финансовой стабильности.

— Динамика основных финансовых показателей сильно отличается от эмитента к эмитенту, но большинству компаний удалось увеличить выручку в предыдущем году, и всем удалось сохранить прибыльность бизнеса. При этом у части компаний существенно вырос уровень долговой нагрузки.

— У большинства эмитентов достаточно высокая распроданность ближайших проектов. А остатки на эскроу превышают бюджеты проектов.

— Рейтинговая динамика в отрасли нейтральная: изменения рейтингов или прогнозов носят исключительный характер, большинство обновлений подтверждают текущий рейтинг.

— Ёмкость первичного рынка для девелоперов остаётся высокой, мы видим интерес к отрасли у потенциальных дебютантов. В случае отсутствия потрясений на рынке можно ожидать выход новых имён в конце 2023 — начале 2024 года.

( Читать дальше )

Блог компании Иволга Капитал |Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

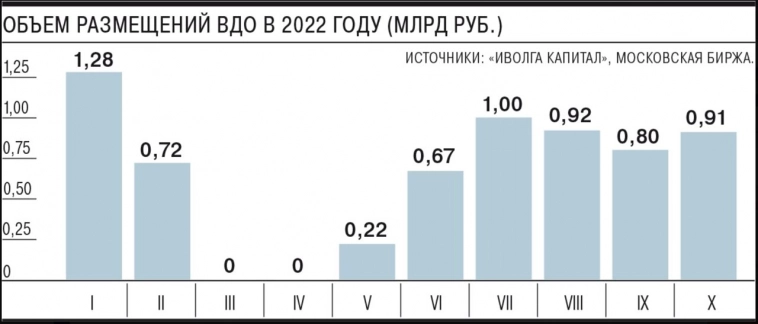

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

Блог компании Иволга Капитал |Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

Блог компании Иволга Капитал |Иволга Капитал: обзор строительной отрасли и сравнительные показатели ВДО девелоперов. Первое полугодие 2022.

- 02 ноября 2022, 13:19

- |

2022 год стал сложным для всего российского бизнеса, но строительная отрасль пострадала особенно: снижение доходов населения, запретительные ставки по кредитам и ипотеке в начале и середине года, массой отъезд потенциальных покупателей недвижимости — все это точно не помогало продажам. С другой стороны, есть и плюсы. Программы стимулирования ипотеки продолжились, а неопределенность на рынке инвестиций простимулировала ажиотажный спрос весной.

Вместе с тем, большинство ВДО застройщиков работают не в Москве и СПб, а преимущественно в регионах. И если в жирные годы это оценивалось как минус, то сейчас за счет более низкого среднего чека и в целом меньших объемов бизнеса ряд застройщиков показывает даже рост продаж год к году.

Эффект от старта частичной мобилизации нам предстоит оценить по годовой отчетности, а пока что делимся цифрами за 6 мес. по тем компаниям, которые их готовят.

- Как меняется объем ипотеки?

- Насколько банки кредитуют девелоперов?

- Как себя чувствуют девелоперы сегмента ВДО?

( Читать дальше )

Блог компании Иволга Капитал |Брусника: сильные операционные результаты 2020 года

- 30 января 2021, 08:49

- |

📌Компания ввела в эксплуатацию 14 объектов общей площадью 188 тыс. кв.м. и по итогам года вошла, по версии ЕРЗ, в ТОП-20 застройщиков РФ, одновременно сохраняя позицию в ТОП-20 по объемам текущего строительства

📌Общий объем поступлений денежных средств от продажи недвижимости увеличился на 39% к 2019-му и составил 24,8 млрд рублей (19,1 млрд из них поступили на эскроу-счета)

📌Объем зарегистрированных договоров составил 321 тыс. м2 или 25,4 млрд рублей, что выше показателей 2019 года на 27% и 35% соответственно

📌Согласно корпоративной стратегии по построению устойчивого бизнеса, теперь раскрытие информации о своей деятельности девелопер будет публиковать ежеквартально

Полная версия пресс-релиза размещена на сайте Компании

/Облигации ГК «Брусника» входят в портфели PRObonds на 2% от активов/

Блог компании Иволга Капитал |Обзор портфелей PRObonds. "Лизинг-Трейд" и "Брусника" - новые облигационные приобретения

- 20 октября 2020, 08:00

- |

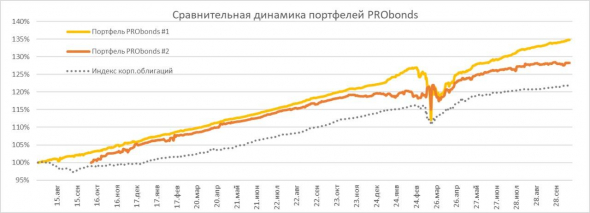

Актуальные доходности публичных портфелей PRObonds (за 365 дней): #1 – 12,6%, #2 – 8,7% (для справки, средняя доходность портфелей доверительного управления в ИК «Иволга Капитал» (срок управления не менее 6 мес.) – 13,1% годовых; минимальная 10,6%, максимальная 14,5%).

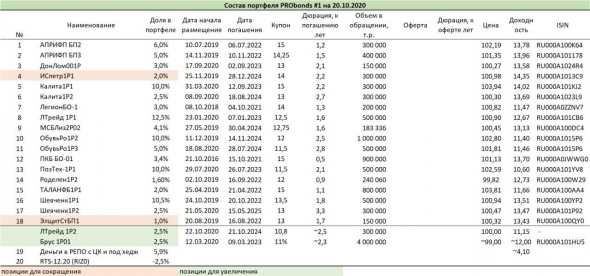

Начинается новая серия портфельных изменений, касается она только облигационных позиций. Так, в четверг 22 октября, в ходе первичного размещения в портфели на 2,5% (для портфеля #1) и 2% (для портфеля #2) добавятся облигации Лизинг-Трейд 001P-01 (300 млн.р., купон 10,8%, срок до погашения 4 года с амортизацией в последний год, рейтинг эмитента от АКРА BB+).

Постепенно бумаги ИС петролеум БО-П01 будут заменены на облигации Брусника 001P-01. В портфеле #1 «Брусника» добавляется на 2,5% (2% за счет выбытия из портфеля «ИС Петролеум», 0,5% — за счет снижения с 1% до 0,5% доли в «Электрощит-Стройсистема»), в портфель #2 – на 2% (за счет «ИС Петролеум»).

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций с рейтингами BBB/BBB+/A- по национальной шкале

- 28 мая 2020, 06:33

- |

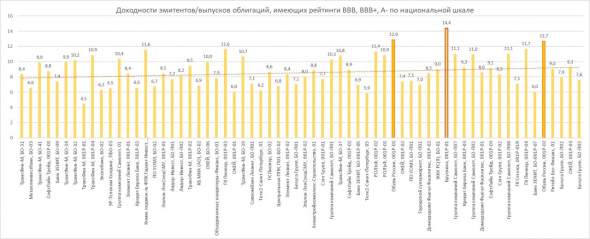

Идея выборки простая. Мы хотели оценить, насколько высокодоходны облигации «Обуви России», входящие в портфели PRObonds, и облигации «Брусники», которые туда могут попасть. У обеих компаний рейтинг BBB+ и от «Эксперта», и от АКРА. Для широты кругозора добавили в этой рейтинговой ступени добавили две соседние – BBBи A-. Минимальный размер выпуска ограничили 1 млрд.р.

Да, доходность «Обуви России» выше средней на 3-3,5%, доходность «Брусники» — на 5-5,5%. Первую точно держим. Над покупкой второй серьезно думаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал